ทองคำยังขาดทุนจากดอลลาร์แข็งค่าแม้มีความต้องการสินทรัพย์ปลอดภัย เตรียมปิดสัปดาห์ลบ

ย้อนกลับไปในประวัติศาสตร์การลงทุนในตลาดตราสารหนี้ ที่เต็มไปด้วยความไม่ชัดเจน (ซึ่งน่าจะเป็นช่วงต้นทศวรรษ 1990) ตอนนั้นไม่มีใครรู้ได้เลยว่าธนาคารกลางจะดำเนินนโยบายอย่างไร จะตัดสินใจอย่างไรบ้าง ไม่มีการประกาศหรือถ้อยแถลงจากธนาคารกลางใดๆ ทั้งนั้น การเปลี่ยนแปลงนโยบายเกิดขึ้นและทำทันที

สมมติว่าอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ อยู่ที่ 5% และตลาดคาดว่าจะมีการขึ้นอัตราดอกเบี้ย โบรกเกอร์ธนาคารระหว่างประเทศจะเก็งอัตราดอกเบี้ยเอาไว้ที่ 5.25% และรอดูว่า Fed's Open Markets Desk ธนาคารกลางจะประกาศดอกเบี้ยออกมา หากคำตอบที่ออกมาต้อง repos แสดงว่าพวกเขาคิดว่าอัตราดอกเบี้ย 5.25% สูงเกินไป หลังจากนั้นธนาคารก็จะออกมาบอกตลาดว่าจะไม่มีการทำนโยบายการเงินแบบรัดกุม หากผลที่หายกับตัวเลขดอกเบี้ยออกมาตรงกัน หมายความว่า 5.25% ต่ำเกินไปและเฟดได้ขึ้นอัตราดอกเบี้ยเป็นอย่างน้อย 5.50% หากไม่มีการดำเนินการใดๆ จากโต๊ะเจ้ามือแสดงว่าตลาดสบายใจกับตัวเลขอัตราดอกเบี้ย 5.25%

แต่กระบวนการของการประกาศอัตราดอกเบี้ยนั้นกลับกัน เมื่อเฟดประกาศ ตลาดจึงจะตอบสนอง

ในสัปดาห์นี้ ตลาดลงทุนคาดการณ์ว่าคณะกรรมการนโยบายการเงิน (FOMC) กำลังวางแผนที่จะปรับขึ้นอัตราดอกเบี้ยอีก 0.50% ในการประชุมวันที่ 4 พฤษภาคม และตลาดส่วนใหญ่ก็เริ่มเชื่อกันมาในทิศทางนี้แล้ว จากนั้นเมื่อวันจันทร์ที่แล้วเจมส์ บลูราร์ด ประธานธนาคารกลางเซนต์หลุยส์ได้ออกมาพูดลอยๆ ว่าถ้าเป็นไปได้ก็อยากให้มีการขึ้นอัตราดอกเบี้ยมากถึง 0.75%

ในวันอังคารอัตราดอกเบี้ย 5 ปีพุ่งขึ้น 13 จุดเบสิส ขึ้นไปยัง 2.92% ซึ่งล่าสุดในเดือนกันยายน ตั๋วเงินคลังอายุ 5 ปี อยู่ที่ 0.75%! หลังจากการพักตัวเล็กน้อยในวันพุธ อัตราผลตอบแทนก็สามารถปรับตัวขึ้นได้มากกว่า 3% ในวันพฤหัสบดี และขึ้นไปแตะเกือบ 3.05% ในวันศุกร์ เมื่อวันพฤหัสบดี ประธานเฟด นายเจอโรม พาวเวลล์ ได้แสดงท่าทีที่มีความต้องการทำนโยบายการเงินให้มีความแข็งกร้าวมากขึ้น แม้ว่าเขาจะไม่ได้กล่าวถึงการขึ้นอัตราดอกเบี้ยสูงถึง 0.75% อย่างเปิดเผยเหมือนบลูราร์ดก็ตาม

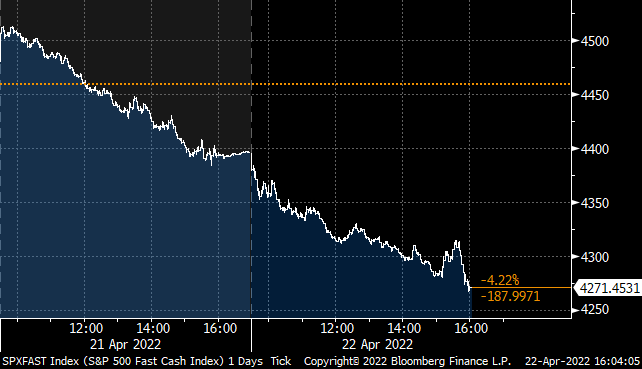

ช่วงเวลาที่ตลาดหุ้นได้ทราบข้อความนี้กำลังอยู่ในแนวโน้มขาขึ้นสูงสุดในรอบ 2 สัปดาห์ แต่หลังจากทราบข้อความนี้ การเปิดตลาดของดัชนีเอสแอนด์พี 500 ในวันศุกร์ก็ร่วงลง 5.4% จากขาขึ้นวันก่อนหน้า (ดูกราฟจากบลูมเบิร์ก) สิ่งที่ได้จากขาลงครั้งนี้ก็ตือตลาดเห็นด้วยกับการขึ้นอัตราดอกเบี้ย 0.50% แต่ยังไม่พร้อมสำหรับ 0.75%

ขาลงครั้งนี้ยังทำให้ FOMC ได้เข้าใจตลาดอีกอย่างนึงก็คือ การประชุมครั้งนี้จะต้องขึ้นอัตราดอกเบี้ยอย่างมากกว่า 0.25% อย่างจริงจัง ส่งผลให้เราค่อนข้างมั่นใจว่าเฟดจะไม่ขึ้นอัตราดอกเบี้ยในวันที่ 4 พฤษภาคมถึง 0.75% แน่นอน และหากตลาดหุ้นยังปรับตัวลดลงอย่างต่อเนื่องในสัปดาห์นี้ คุณสามารถมั่นใจได้เลยว่าถ้อยแถลงของเฟดจะออกมาในรูปแบบสบายๆ

ความสำเร็จของเฟดที่แลกมากับความเดือดร้อนของคนหมู่มาก

แต่การคาดการณ์ก็ยังเป็นการคาดการณ์ แต่ที่แน่ๆ ก็คือความเห็นของนักลงทุนเป็นเอกฉันท์ว่าการตอบโต้โรคระบาดโควิดด้วยการทุ่มเงินลงไปนั้นผิด เฟดวางใจมากเกินไปและต้องมาตามแก้ไขเรื่องเงินเฟ้อในตอนนี้ สำนักวิเคราะห์จาก Hoisington ชี้ให้ประเด็นที่น่าสนใจในจดหมายถึงลูกค้าฉบับหนึ่งในสัปดาห์นี้

“อัตราการว่างงานต่ำที่ธนาคารกลางสหรัฐฯ ภูมิใจว่าทำได้หนักหนาอาจช่วยผู้คนหลายสิบล้านคน แต่เงินเฟ้อสูงส่งผลกระทบ 170 ล้านคน”

เงินเฟ้อต้องได้รับการแก้ไข แต่...จะเกิดอะไรขึ้นถ้าตลาดหุ้นร่วง 10% และคนหลายร้อยล้านคนขาดทุน?

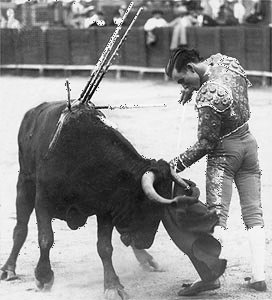

การพูดนั้นเป็นเรื่องง่าย เราสามารถพูดได้ว่าตัวเองเล่นฟุตบอลเก่งเหมือนโรนัลโด้ แต่เมื่อลงสนามจริงแล้ว สิ่งที่คุณทำในสนามจะเป็นตัวตัดสินว่าสิ่งที่คุณพูดนั้นจริงหรือไม่ โดมิงโก ออร์เทก้า นักสู้วัวกระทิงชาวสเปนเคยกล่าวถึงความแตกต่างระหว่างคนที่ลงมือทำจริงๆ กับคนที่ดีแต่พูดเอาไว้ว่า

“นักวิจารณ์ นักวิเคราะห์วัวกระทิงอาจจะมีอยู่เต็มสนาม แต่ไม่มีใครรู้สถานการณ์จริงได้ดีกับคนที่กำลังสู้กับกระทิง”

ภาพประกอบ: Barnaby Conrad via Britannica

การอ้างอิงนี้เกี่ยวข้องกับธนาคารกลางสหรัฐฯ อย่างไร? เฟดกำลังค่อยๆ ฆ่าวัวกระทิง ในขณะเดียวกันก็พยายามหลีกเลี่ยงการถูกขวิด ออร์เตกากล่าวอีกว่าเมื่อมาทาดอร์ได้รับบาดเจ็บ มันไม่ใช่ความผิดของวัว แต่สำหรับประธานธนาคารกลางสหรัฐ (เฟด) เขาทราบดีว่าหากตลาดหุ้นดิ่งลง ความผิดบาปทั้งหมดจะเป็นของเขาทันที

ปัญหาคือคุณไม่สามารถฆ่ากระทิงโดยเลี่ยงการถูกขวิดได้ เหมือนอยากทำอาหารแต่ไม่อยากให้มือเปื้อนวัตถุดิบ อัตราเงินเฟ้อจะไม่ถูกควบคุมโดยการปรับขึ้นดอกเบี้่ยแบบค่อยเป็นค่อยไป อัตราเงินเฟ้อที่สูงเกินไปจะทำลายผลตอบแทนที่แท้จริงในสินทรัพย์ทางการเงินทุกประเภท อัตราดอกเบี้ยที่สูงโดยเฉพาะราคาพลังงานที่สูงจะทำให้เกิดภาวะเศรษฐกิจถดถอย สต็อกสินค้าที่มีราคาสูงไม่สามารถอยู่รอดได้กับการลดราคาอย่างรุนแรง

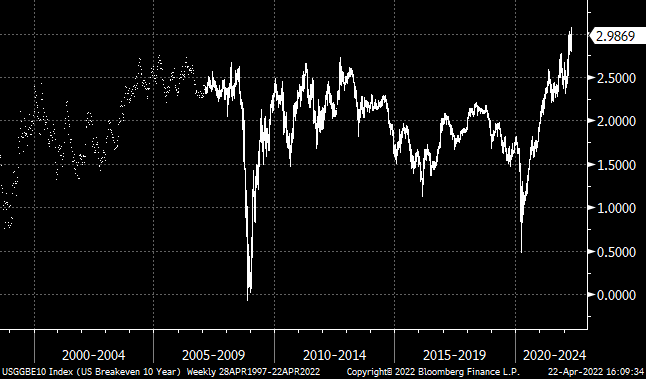

ในสัปดาห์ที่ผ่านมา ตลาดเริ่มเห็นความไม่สอดคล้องกัน และเริ่มยอมรับข้อเท็จจริงที่ว่าเส้นอัตราดอกเบี้ยในอนาคตไม่สอดคล้องกับเส้นอัตราเงินเฟ้อล่วงหน้า และเส้นกำไรสะสม

จากกราฟด้านบน จะเห็นว่าจุดคุ้มทุนของอัตราเงินเฟ้อlb[ปีแตะจุดสูงสุดใหม่เป็นประวัติการณ์ใหม่ (นับตั้งแต่ TIPS ออกในปี 1997) ในสัปดาห์ที่ผ่านมา หากคุณเชื่อในตลาดหุ้น คุณควรซื้อพันธบัตร หากคุณเชื่อตลาดตราสารหนี้ คุณควรขายหุ้น

แม้ว่าการประชุมของธนาคารกลางสหรัฐฯ จะมีขึ้นในสัปดาห์หน้า แต่ข้อมูลบางส่วนจากในสัปดาห์นี้จะเป็นประเด็นสำคัญสำหรับการอภิปรายในวันที่ 4-5 พฤษภาคม ตอนนี้เราเชื่อว่าเฟดได้รับ 'ไฟเขียว' อนุญาตจากตลาดให้ปรับขึ้นอัตราดอกเบี้ย 0.50% แล้ว และถ้าตัวเลขของสัปดาห์นี้ยังแสดงให้เห้นการเติบโตของเงินเฟ้อ ผลการประชุมอัตราดอกเบี้ยในสัปดาห์หน้าก็คงจะไม่มีอะไรผิดคาดมากนัก

อีกหนึ่งประเด็นที่ตลาดลงทุนจะให้ความสนใจคือ FOMC ต้องขึ้นอัตราดอกเบี้ยเร็วเท่าไหร่ถึงจะถึงจุดที่เฟดยอมรับว่า "เป็นกลาง" ได้ ข้อมูลราคาที่อยู่อาศัยจาก S&P Corelogic Case-Shiller (เมื่อวันอังคารคาดว่าจะ +1.5% MoM และ 19.20% YoY) เป็นตัวเลขที่สำคัญ แม้ว่าจะช้าและไม่น่าจะส่งผลกระทบต่อการตัดสินใจของเฟดในระยะสั้น

รายงาน GDP สำหรับไตรมาสที่ 1 ในวันพฤหัสบดี จะกระตุ้นการค้นหาคำว่า "stagflationary" ในกูเกิลมากขึ้น นักวิเคราะห์คาดว่าตัวเลข GDP จะเติบโตเพียง 1.0% ต่อปี ในขณะที่ดัชนีราคาผู้บริโภคส่วนบุคคล (PCE) ซึ่งเป็นมาตรวัดเงินเฟ้อของเฟดจะขยายตัวเพิ่มขึ้น +5.6% ตัวเลขจะสอดคล้องกับการแข็งค่าของเงินดอลลาร์อย่างรวดเร็ว ในวันศุกร์ ดัชนีต้นทุนการจ้างงานจะทำให้เราได้รับข้อมูลอัตราเงินเฟ้อ "ใหม่" โดยคาดว่าตัวเลขที่ออกมาจะอยู่ที่ +1.1% QoQ สร้างจุดสูงสุดใหม่เมื่อเทียบแบบ YoY

นอกจากข้อมูลตัวเลขทางเศรษฐกิจแล้ว ตลาดลงทุนจะให้ความสนใจกับข่าวจากประเทศจีนเป็นพิเศษ เป็นเรื่องยากที่จะจินตนาการว่าประเทศจีนจะยังคงล็อกดาวน์ เพื่อหวังการเติบโตทางเศรษฐกิจในระยะยาวได้อย่างไร แต่ยิ่งพวกเขาพยายาทำนโยบายโควิดเป็นศูนย์ให้เป็นจริงมากเท่าไหร่ ธนาคารกลางสหรัฐฯ ก็มีแนวโน้มที่จะไม่ทำนโยบายการเงินตึงตัวมากจนเกินไป