ราคา Bitcoin วันนี้: ลดลงที่ $76k หลังจากแตะระดับต่ำสุดในรอบ 15 เดือนจากการเทขายครั้งใหญ่

- สัปดาห์ที่ผ่านมา เงินบาทพลิกกลับมาอ่อนค่าลง ทดสอบโซนแนวต้านสำคัญ ตามจังหวะการแข็งค่าขึ้นของเงินดอลลาร์และแรงขายสินทรัพย์ไทยจากนักลงทุนต่างชาติ

- ระวังความผันผวนในช่วงตลาดทยอยรับรู้ รายงานข้อมูลเศรษฐกิจสำคัญของทั้งสหรัฐฯ และจีน พร้อมรอติดตามถ้อยแถลงของประธานเฟด และรอลุ้นผลการประชุมคณะกรรมการนโยบายการเงิน (กนง.)

- เงินดอลลาร์มีโอกาสกลับมาแข็งค่าขึ้น หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ออกมาดีกว่าคาด และถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดยังคงสนับสนุนเฟดใช้นโยบายการเงินที่เข้มงวดต่อ ในส่วนของค่าเงินบาท โมเมนตัมการอ่อนค่ายังคงมีอยู่ โดยมีโซน 35.50 บาทต่อดอลลาร์ เป็นแนวต้านสำคัญ ซึ่งเงินบาทจะอ่อนค่าต่อ หรือ พลิกกลับมาแข็งค่าอาจต้องรอลุ้นทิศทางฟันด์โฟลว์นักลงทุนต่างชาติ หลังทยอยรับรู้ผลการประชุม กนง. ทั้งนี้ เงินบาทอาจได้รับอานิสงส์จากการแข็งค่าของเงินหยวนจีน (CNY) หากรายงานดัชนี PMI จีนออกมาดีกว่าคาด และที่สำคัญ โฟลว์ธุรกรรมทองคำยังคงส่งผลกระทบต่อค่าเงินบาทได้ ซึ่งต้องจับตาทิศทางราคาทองคำอย่างใกล้ชิด หลังล่าสุดราคาทองคำได้ปรับตัวขึ้นใกล้โซนแนวต้าน เปิดโอกาสให้ผู้เล่นในตลาดทยอยขายทำกำไรได้

- มองกรอบเงินบาทสัปดาห์นี้

35.00-35.65 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

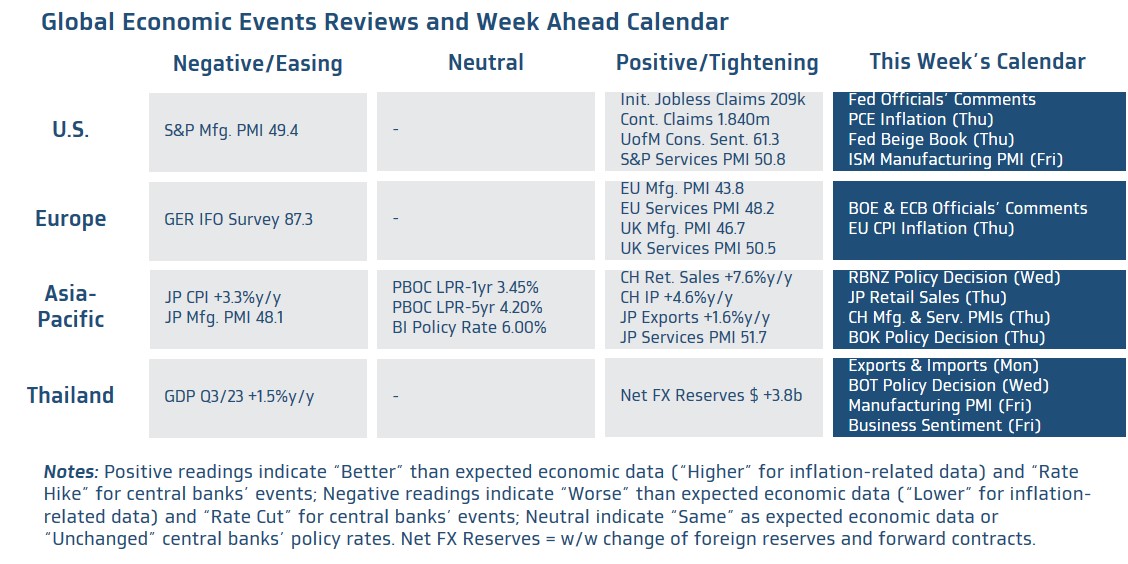

- ฝั่งสหรัฐฯ – ผู้เล่นในตลาดจะรอประเมินแนวโน้มดอกเบี้ยเฟด ผ่านรายงานข้อมูลเศรษฐกิจสำคัญสหรัฐฯ อย่าง ดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรม (ISM Manufacturing PMI) ในเดือนพฤศจิกายน รวมถึงรายงานอัตราเงินเฟ้อ PCE เดือนตุลาคม และรายงานยอดผู้ขอรับสวัสดิการการว่างงาน (Jobless Claims) ในสัปดาห์ที่ผ่านมา โดยหากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ออกมาดีกว่าคาด สะท้อนภาพเศรษฐกิจสหรัฐฯ ที่ยังคงแข็งแกร่งอยู่ ก็อาจทำให้ผู้เล่นในตลาดกลับมาประเมินว่า เฟดมีโอกาสคงอัตราดอกเบี้ยที่ระดับสูงได้นานขึ้น รวมถึงเพิ่มโอกาสที่เฟดจะเดินหน้าขึ้นดอกเบี้ย ซึ่งภาพดังกล่าวจะส่งผลให้ ทั้งเงินดอลลาร์และบอนด์ยีลด์ 10 ปี สหรัฐฯ มีโอกาสปรับตัวสูงขึ้น อนึ่ง ผู้เล่นในตลาดจะรอจับตารายงานข้อมูลเศรษฐกิจดังกล่าว ควบคู่ไปกับ การติดตามถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด โดยเฉพาะประธานเฟด รวมถึง รายงานสรุปภาวะเศรษฐกิจโดยบรรดาเฟดสาขาต่างๆ (Fed Beige Book) ว่าจะสะท้อนภาพกิจกรรมทางเศรษฐกิจในแต่ละพื้นที่ของเฟดสาขาต่างๆ อย่างไรบ้าง โดยหากกิจกรรมทางเศรษฐกิจมีแนวโน้มชะลอตัวลงมากขึ้น จากรายงานสรุปภาวะเศรษฐกิจก่อนหน้า ก็อาจเป็นปัจจัยให้เฟดดำเนินนโยบายการเงินอย่างระมัดระวังมากขึ้น ซึ่งเรายังคงมองว่า เฟดอาจเลือกที่จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 5.25-5.50% ไปก่อน และเฟดจะเริ่มลดดอกเบี้ยลงได้ หากเศรษฐกิจชะลอตัวลงมากขึ้นชัดเจนและเสี่ยงจะเข้าสู่ภาวะเศรษฐกิจถดถอยในช่วงครึ่งแรกของปีหน้า หากคาดการณ์ของเราไม่ผิดพลาด

- ฝั่งยุโรป – ตลาดจะรอประเมินแนวโน้มการดำเนินนโยบายการเงินของธนาคารกลางอังกฤษ (BOE) และธนาคารกลางยุโรป (ECB) ผ่านถ้อยแถลงของบรรดาเจ้าหน้าที่ BOE และ ECB โดยเฉพาะประธาน ECB โดยในส่วนของ ECB นั้น ผู้เล่นในตลาดต่างมองว่า ECB ได้จบรอบการขึ้นดอกเบี้ยแล้ว และมีโอกาสที่ ECB จะลดดอกเบี้ยลงในปีหน้าไม่น้อยกว่า -75bps ซึ่งมุมมองดังกล่าวก็อาจได้แรงหนุนจากรายงานอัตราเงินเฟ้อพื้นฐาน Core CPI ของยูโรโซน ที่จะชะลอลงต่อเนื่องสู่ระดับ 3.9% (ส่วนอัตราเงินเฟ้อทั่วไป CPI จะชะลอลงสู่ระดับ 2.7%)

- ฝั่งเอเชีย – ไฮไลท์สำคัญจะอยู่ที่รายงานดัชนี PMI ภาคการผลิตอุตสาหกรรมและภาคการบริการของจีนในเดือนพฤศจิกายน โดยนักวิเคราะห์ส่วนใหญ่ประเมินว่า เศรษฐกิจจีนมีแนวโน้มฟื้นตัวดีขึ้น สะท้อนจากดัชนี PMI ภาคการบริการที่จะปรับตัวขึ้นสู่ระดับ 51.1 จุด (ดัชนีเกิน 50 จุด หมายถึง ภาวะขยายตัว) ขณะที่ ภาคการผลิตอุตสาหกรรมของจีน อาจยังอยู่ในภาวะหดตัว โดยดัชนี PMI ภาคการผลิต จะยังคงต่ำกว่าระดับ 50 จุด ส่วนในฝั่งญี่ปุ่น นักวิเคราะห์ต่างคาดว่า เศรษฐกิจญี่ปุ่นยังคงได้แรงหนุนจากการฟื้นตัวต่อเนื่องของการบริโภคภาคเอกชน ซึ่งส่วนหนึ่งก็ได้รับอานิสงส์จากการภาคการท่องเที่ยวที่กลับมาคึกคัก โดยภาพดังกล่าวจะสะท้อนจาก ยอดค้าปลีก (Retail Sales) เดือนตุลาคมที่จะโตกว่า +5.9%y/y ในส่วนนโยบายการเงินนั้น ตลาดประเมินว่า แนวโน้มการชะลอตัวลงของเศรษฐกิจและอัตราเงินเฟ้อจะหนุนให้ทั้งธนาคารกลางเกาหลีใต้ (BOK) และธนาคารกลางนิวซีแลนด์ (RBNZ) คงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 3.50% และ 5.50% ตามลำดับ

- ฝั่งไทย – เราประเมินว่า คณะกรรมการนโยบายการเงิน (กนง.) จะมีมติคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 2.50% หลังล่าสุดแนวโน้มอัตราเงินเฟ้อรวมถึงภาพรวมเศรษฐกิจอาจลดลงกว่าที่ กนง. เคยประเมินไว้บ้าง ท่ามกลาง ความไม่แน่นอนของมาตรการกระตุ้นเศรษฐกิจของภาครัฐและมาตรการช่วยเหลือค่าครองชีพ รวมถึงความไม่แน่นอนของแนวโน้มบรรดาเศรษฐกิจหลัก ในส่วนรายงานข้อมูลเศรษฐกิจสำคัญ บรรดานักวิเคราะห์ต่างมองว่า ยอดการส่งออกของไทยในเดือนตุลาคม มีแนวโน้มขยายตัวได้ดีขึ้น ราว +9%y/y ตามความต้องการสินค้าอิเล็กทรอนิกส์ Semiconductor ที่ฟื้นตัวดีขึ้น ส่วนสินค้าเกษตรและอาหารก็ยังขยายตัวได้ดี ขณะที่ ยอดการนำเข้าอาจโตราว +6%y/y ทำให้โดยรวมดุลการค้าอาจเกินดุล +530 ล้านดอลลาร์ ทั้งนี้ การฟื้นตัวดีขึ้นของการส่งออกในช่วงไตรมาสที่ 4 จะเป็นปัจจัยที่ช่วยหนุนการเติบโตของเศรษฐกิจไทยในช่วงปลายปีนี้ได้