โมเดล AI ของจีนตามหลังความพยายามของสหรัฐฯ เพียงไม่กี่เดือน CEO DeepMind บอก CNBC

- สัปดาห์ที่ผ่านมา ตลาดการเงินปั่นป่วน ท่ามกลางความกังวลปัญหาเสถียรภาพของธนาคารสหรัฐฯ และยุโรป

-

ระวังตลาดการเงินอาจยังคงผันผวนสูง ท่ามกลาง ความกังวลความเสี่ยงต่อระบบธนาคารสหรัฐฯ และยุโรป รวมถึง ความผันผวนในช่วงตลาดทยอยรับรู้ ผลการประชุมคณะกรรมการนโยบายการเงินเฟด (FOMC)

-

เงินดอลลาร์มีโอกาสแข็งค่าขึ้นได้ (หลังจากปรับตัวอ่อนค่าลงเกือบ -1% ในสัปดาห์ก่อน) หากเฟดไม่ได้กังวลต่อปัญหาสภาพคล่องของระบบธนาคารมากนัก และคาดการณ์ดอกเบี้ยเฟด (Dot Plot) ใหม่สะท้อนว่า เฟดอาจขึ้นดอกเบี้ยจนแตะระดับ 5.50% อนึ่ง หากในช่วงก่อนการประชุม FOMC ตลาดยังอยู่ในภาวะปิดรับความเสี่ยง จากความกังวลปัญหาเสถียรภาพของธนาคารสหรัฐฯ และยุโรป ผู้เล่นในตลาดอาจยังคงเลือกที่จะถือ ทองคำ หรือ เงินเยนญี่ปุ่น (JPY) เป็นสินทรัพย์ปลอดภัยมากกว่า เงินดอลลาร์ ส่วนค่าเงินบาท มีแนวโน้มแกว่งตัว Sideways ในช่วงก่อนรับรู้ผลการประชุม FOMC โดยมีโอกาสแข็งค่าทดสอบโซนแนวรับแรกแถว 34 บาทต่อดอลลาร์ได้ หากราคาทองคำปรับตัวสูงขึ้นต่อเนื่อง ทั้งนี้ ควรจับตาฟันด์โฟลว์นักลงทุนต่างชาติ ว่าจะเริ่มกลับมาซื้อสุทธิสินทรัพย์ไทยหรือไม่

-

มองกรอบเงินบาทสัปดาห์นี้

33.80-34.50 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

-

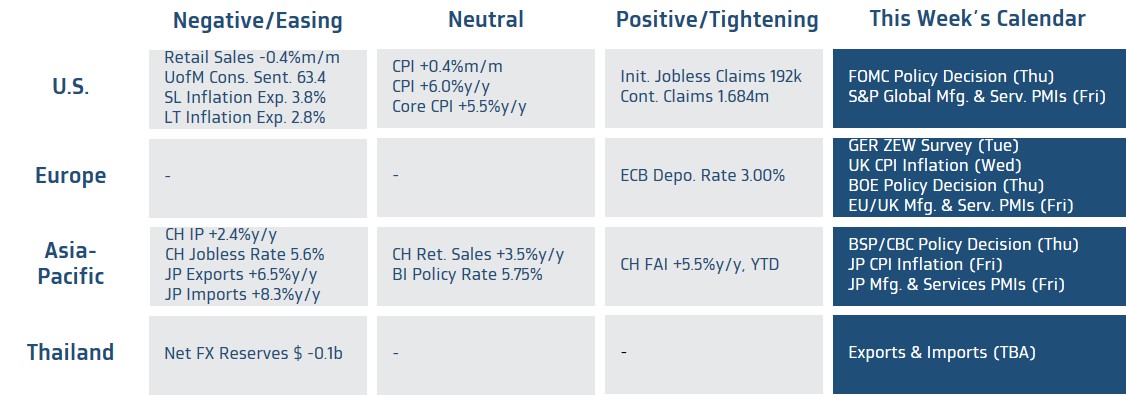

ฝั่งสหรัฐฯ – ไฮไลท์สำคัญ คือ ผลการประชุมคณะกรรมการนโยบายการเงินของเฟด (FOMC) โดยเรามองว่า FOMC อาจตัดสินใจเดินหน้าขึ้นดอกเบี้ยนโยบาย +0.25% สู่ระดับ 4.75-5.00% เพื่อย้ำจุดยืนในการแก้ไขปัญหาอัตราเงินเฟ้อ (ล่าสุดอัตราเงินเฟ้อ CPI ยังคงสูงกว่า 6%) ขณะที่ปัญหาสภาพคล่องในระบบธนาคารสหรัฐฯ ซึ่งส่งผลให้สภาวะทางการเงิน (Financial Condition) ของสหรัฐฯ ตึงตัวมากขึ้น ทำให้ความจำเป็นต้องเร่งขึ้นดอกเบี้ย +0.50% ลดลง อย่างไรก็ดี เรามองว่า ปัจจัยสำคัญที่ต้องจับตามองเพิ่มเติม คือ ประมาณการเศรษฐกิจใหม่ของเฟด รวมถึงคาดการณ์แนวโน้มอัตราดอกเบี้ย (Dot Plot) ใหม่ โดยเราประเมินว่า เฟดอาจไม่ได้ขยับประมาณการเศรษฐกิจมากนัก แต่มีความเป็นไปได้ว่า บรรดาเจ้าหน้าที่เฟดส่วนใหญ่อาจมองว่า เฟดควรขึ้นดอกเบี้ยนโยบายจนแตะระดับ 5.50% ในปีนี้ ซึ่งจะสูงขึ้นจากที่เคยมองไว้ที่ระดับ 5.25% ในการประชุมเดือนธันวาคม เนื่องจากอัตราเงินเฟ้อ โดยเฉพาะ อัตราเงินเฟ้อพื้นฐานในฝั่งภาคการบริการ มีแนวโน้มชะลอตัวลงช้า ส่วนปัญหาด้านสภาพคล่องของระบบธนาคารสหรัฐฯ ก็ไม่ได้น่ากังวลมากนัก เพราะทางการสหรัฐฯ และเฟด ก็ได้ออกมาตรการรับมือไว้แล้ว และนอกเหนือจากผลการประชุมเฟด ผู้เล่นในตลาดจะรอจับตาแนวโน้มการฟื้นตัวของเศรษฐกิจสหรัฐฯ ผ่านรายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรมและภาคการบริการ โดย S&P Global (Manufacturing & Services PMIs) ซึ่งตลาดคาดว่า ในเดือนมีนาคมนั้น ภาคการผลิตอาจยังคงหดตัวต่อเนื่อง สะท้อนจากดัชนี PMI ภาคการผลิตที่ระดับ 47.6 จุด (ดัชนีน้อยกว่า 50 จุด หมายถึง ภาวะหดตัว) โดยส่วนหนึ่งมาจากตามความต้องการสินค้าที่ลดลง ทว่า ภาคการบริการจะยังคงขยายตัวได้ดี ชี้จาก ดัชนี PMI ภาคการบริการที่ระดับกว่า 50.8 จุด หนุนโดยตลาดแรงงานสหรัฐฯ ที่ยังคงแข็งแกร่งอยู่

-

ฝั่งยุโรป – ผู้เล่นในตลาดจะรอลุ้นว่า ธนาคารกลางอังกฤษ (BOE) จะตัดสินใจเดินหน้าขึ้นดอกเบี้ย +0.25% ตามคาด หรือ +0.50% ตามการประชุมครั้งก่อนๆ (จากระดับปัจจุบันที่ 4.00%)ท่ามกลางความกังวลต่อเสถียรภาพของระบบธนาคารฝั่งยุโรปและแนวโน้มเศรษฐกิจอังกฤษที่ชะลอลง ขณะที่อัตราเงินเฟ้อ CPI อังกฤษ เดือนกุมภาพันธ์ แม้จะชะลอลงต่อเนื่อง แต่ก็อยู่ที่ระดับสูงถึง 9.8% นอกจากนี้ ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจยุโรป ผ่านรายงานดัชนี PMI ภาคการผลิตอุตสาหกรรมและภาคการบริการ โดยตลาดมองว่า ภาพรวมเศรษฐกิจยุโรปจะเดินหน้าฟื้นตัวต่อเนื่องในเดือนมีนาคม สะท้อนผ่าน ดัชนี PMI รวมภาคการผลิตและภาคการบริการ (Composite PMI) ที่ระดับ 52 จุด สำหรับยูโรโซน และระดับ 52.7 จุด สำหรับอังกฤษ ซึ่งส่วนหนึ่งหนุนโดยการขยายตัวต่อเนื่องของภาคการบริการ หลังวิกฤตพลังงานในฝั่งยุโรปไม่ได้น่ากังวลมากนัก

-

ฝั่งเอเชีย – ตลาดคาดว่า การชะลอตัวต่อเนื่องของอัตราเงินเฟ้อ และภาพเศรษฐกิจที่ได้รับผลกระทบจากการชะลอตัวของเศรษฐกิจโลก จะส่งผลให้ธนาคารกลางไต้หวัน (CBC) คงอัตราดอกเบี้ยนโยบายที่ระดับ 1.75% ต่อ ขณะที่ ธนาคารกลางฟิลิปปินส์ (BSP) อาจจำเป็นต้องเดินหน้าขึ้นดอกเบี้ยสู่ระดับ 6.25% หลังอัตราเงินเฟ้อยังอยู่ในระดับสูงถึง 8.6% นอกจากผลการประชุมของธนาคารกลางดังกล่าว ผู้เล่นในตลาดจะรอจับตาแนวโน้มอัตราเงินเฟ้อ CPI ของญี่ปุ่นในเดือนกุมภาพันธ์ โดยหากอัตราเงินเฟ้อยังอยู่ในระดับสูงกว่า 4% กอปรกับ ภาพรวมเศรษฐกิจญี่ปุ่นก็มีแนวโน้มขยายตัวต่อเนื่องโดยเฉพาะภาคการบริการ ซึ่งอาจสะท้อนผ่านดัชนี PMI ภาคการบริการเดือนมีนาคมที่อาจปรับตัวขึ้นสู่ระดับ 55-56 จุด ก็จะเพิ่มโอกาสธนาคารกลางญี่ปุ่น (BOJ) ใช้นโยบายการเงินที่เข้มงวดมากขึ้น

-

ฝั่งไทย – ตลาดประเมินว่า ยอดการส่งออก (Exports) เดือนกุมภาพันธ์ จะยังคงหดตัว -7%y/y สอดคล้องกับภาพการชะลอตัวของเศรษฐกิจโลก ขณะที่ยอดการนำเข้า (Imports) จะขยายตัว +2%y/y ซึ่งส่วนหนึ่งมาจากความต้องการบริโภคในประเทศที่ขยายตัวได้ดี ทำให้ดุลการค้าอาจขาดดุลเกือบ -2 พันล้านดอลลาร์ได้