จีนระงับการส่งออกน้ำมันสำเร็จรูปในเดือนมีนาคมเพื่อปกป้องอุปทานในประเทศ

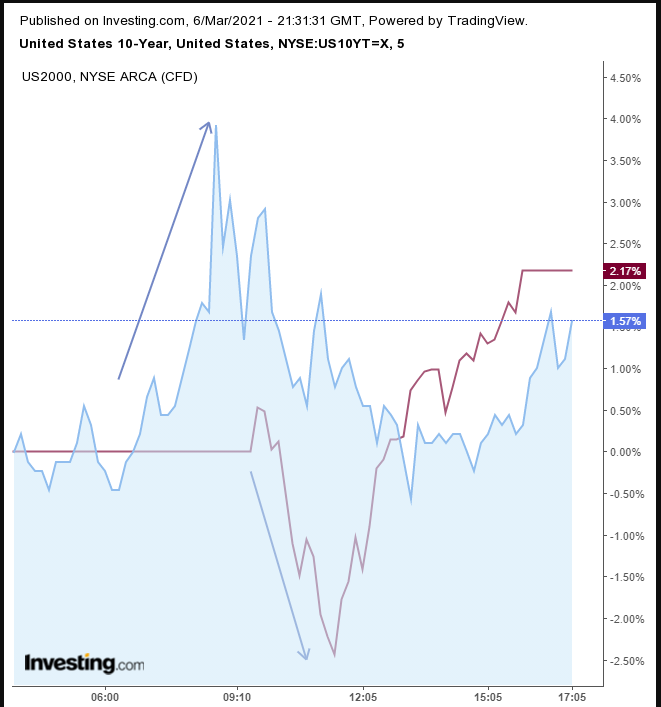

นับเป็นข่าวดีสำหรับเศรษฐกิจของสหรัฐอเมริกาเลยทีเดียว เมื่อได้เห็นการเพิ่มขึ้นของตัวเลขการจ้างงานนอกภาคการเกษตร (NFP) เมื่อวันศุกร์ที่แล้วจากตัวเลขคาดการณ์ 182,000 ตำแหน่งขึ้นเป็น 379,000 ตำแหน่ง อัตราการว่างงานลดลงจากตัวเลข 6.3% เป็น 6.2% ข่าวดีทั้งสองทำให้ผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ พุ่งขึ้นสวนทางกับขาลงในตลาดหุ้นในช่วงแรก ก่อนที่ตลาดผลตอบแทนจะเริ่มทรงตัวและตลาดหุ้นก็เริ่มดีดตัวกลับขึ้นมา เชื่อว่าสัปดาห์นี้นักลงทุนก็ยังคงจะให้ความสนใจกับตลาดผลตอบแทนพันธบัตรฯ อยู่เช่นเคย

อย่างไรก็ตามภายใต้ความยินดีนั้นก็นำมาซึ่งความกังวลอีกด้านหนึ่ง นักเศรษฐศาสตร์บางคนมองว่าการเติบโตอย่างก้าวกระโดดเช่นนี้จะเป็นตัวเร่งให้ปัญหาเงินเฟ้อเกิดได้เร็วยิ่งขึ้นและอาจทำให้ประธานธนาคารกลางสหรัฐฯ จำเป็นต้องกลืนน้ำลายตัวเองและรีบแตะเบรก QE ซึ่งจะส่งชะงักการเติบโตทางเศรษฐกิจแบบฉับพลันเกินไป โดยเฉพาะอย่างยิ่งผู้ที่พึ่งกู้เงินมาเพื่อสร้างหรือต่อเติมบ้านเพราะอัตราดอกเบี้ยวิ่งอยู่ในระดับต่ำ

รัสเซล 2000 ดัชนีซึ่งรวมเอามูลค่าของบริษัทขนาดเล็กเข้ามาคำนวณทำผลงานได้เกินคาด สามารถปรับตัวขึ้นตลอดทั้งสัปดาห์ได้มากถึง 2.1% ในขณะที่ดัชนีแนสแด็ก 100 ซึ่งเป็นที่รวมบริษัทเทคโนโลยีชื่อดังกลับทำผลงานได้เพียง 1.6% สะท้อนให้เห็นถึงการเปลี่ยนทิศทางของกระแสเงินสดจากหุ้นเทคโนโลยีย้ายกลับมาที่กลุ่มวัฐจักรเพราะเชื่อว่าโลกของเรากำลังจะหลุดออกจากวิกฤตโควิด-19 แล้ว

จากการวิเคราะห์ทางเทคนิคเราเห็นว่าอนาคตของกราฟดัชนีแนสแด็ก 100 ดูไม่สดใสนัก แม้ว่าราคาจะยังสามารถยืนเหนือแนวรับเส้นค่าเฉลี่ย 100 วันได้อยู่ (สังเกตการดีดตัวกลับมาเป็นแท่งเทียนรูปแบบค้อน) แต่ภาพรวมแล้วดัชนีกลับสร้างรูปแบบหัวไหล่ (Head & Shoulder) ซึ่งเป็นการส่งสัญญาณเตรียมที่จะเข้าสู่ขาลงเสร็จสิ้น นอกจากนี้ขาลงยังมีแนวต้าน (เส้นประ) ที่รอรับการต่อต้านจากขาขึ้นอยู่ แม้จะสร้างรูปแบบค้อนขึ้นมา แต่การที่จะต้องผ่านแนวต้านทั้งเส้น neckline และเส้นเทรนด์ไลน์ขาลงด้วยแล้วไม่ใช่เรื่องง่ายเลย

การฟื้นตัวของตัวเลขเศรษฐกิจเมื่อวันศุกร์ส่งผลกระทบเชิงลบต่อดัชนีเอสแอนด์พี 500 และแนสแด็ก กลับกันดัชนีรุ่นเก่าอย่างดาวโจนส์และรัสเซลกลับเป็นผู้ที่สามารถปรับตัวขึ้นได้มากกว่าตัวละ 2% สาเหตุที่เป็นเช่นนี้เดาได้ไม่ยาก เพราะดัชนีรุ่นเดอะมีสัดส่วนของหุ้นในกลุ่มวัฐจักรมากกว่าดัชนีรุ่นใหม่ เมื่อตลาดเริ่มกลับมาถือหุ้นวัฐจักรมากขึ้น ดัชนีทั้งสองจึงได้โอกาสปรับตัวขึ้นตามไปด้วย

จากเหตุการณ์ที่เกิดขึ้น ธนาคารกลางสหรัฐฯ ก็ยังยืนยันว่าไม่มีอะไรต้องเป็นกังวล เจมส์ บลูราร์ด ประธานธนาคารกลางแห่งเซนต์ หลุยส์กล่าวว่าผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ พุ่งขึ้นนั้นเป็นเพราะเศรษฐกิจกำลังฟื้นตัว ไม่มีเหตุผลที่ต้องกังวลและไม่มีเหตุผลที่ต้องเปลี่ยนแปลงนโยบายทางการเงินใดๆ คำพูดของเจมส์เป็นไปในทิศทางเดียวกันกับประธานเฟดนายเจอโรม พาวเวลล์ที่ยังคงย้ำในแถลงการณ์เมื่อวันพฤหัสบดีที่ผ่านมาว่า

“ผมจะเริ่มกังวลต่อเมื่อพบเห็นว่าตลาดมีการขับเคลื่อนไปในทางที่ผิดปกติซึ่งจากที่ผมเห็นในตอนนี้ก็ยังไม่มีการเปลี่ยนแปลงใดที่ดูจะสำคัญ แม้ตลาดผลตอบแทนฯ จะทำให้เราสนใจตลาดก็จริง แต่ทุกอย่างก็ยังอยู่ในการควบคุมของเฟด”

ในระหว่างแถลงการณ์ของประธานเฟดเมื่อวันพฤหัสบดี เขายังกล่าวเตือนนักลงทุนด้วยว่าอย่างได้หลงดีใจกับตัวเลขดัชนีราคาผู้บริโภค (CPI) หรือที่ในวงการใช้เป็นตัวบอกถึงอัตราเงินเฟ้อที่กำลังเพิ่มสูงขึ้น แม้ว่าเฟดจะค่อนข้างให้อิสระในการเติบโตกับเงินเฟ้อในตอนนี้แต่ไม่ได้หมายความว่าเฟดไม่จับตามองสถานการณ์ดังกล่าว เมื่อไหร่ก็ตามที่เราเห็นสมควรว่าต้องแตะเบรกเงินช่วยเหลือแล้ว หวังว่านักลงทุนในตลาดจะสามารถเอาตัวรอดได้ทัน

เหมือนนัดกันมาล่วงหน้า หลังจากที่ประธานเฟดได้แสดงจุดยืนของเขา รัฐมนตรีกระทรวงการคลังนางเจเน็ต เยลเลนก็ออกมาขานรับสนับสนุนทันทีว่า “การที่ผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีปรับตัวขึ้นจนใกล้แตะ 1.577% ซึ่งเป็นจุดสูงสุดตั้งแต่วันที่ 14 กุมภาพันธ์เป็นสัญญาณของการฟื้นตัวทางเศรษฐกิจ”

ข่าวสำคัญที่เชื่อว่าจะต้องพูดถึงตลอดทั้งสัปดาห์นี้แน่นอนและเป็นข่าวดีที่ทุกคนเฝ้ารอในที่สุดก็ได้รับอนุมัติจากสภาสูงเมื่อวันเสาร์ที่ผ่านมา นั่นก็คือมาตรการเยียวยาทางเศรษฐกิจมูลค่า $1.9 ล้านล้านเหรียญสหรัฐ ตอนนี้เหลือเพียงส่งกลับลงไปให้สภาผู้แทนราษฏรโหวตและลงนามโดยประธานาธิบดีก็จะเป็นอันเสร็จสิ้น

การแข็งค่าขึ้นของดอลลาร์สหรัฐทำให้กราฟดัชนีดอลลาร์สหรัฐสามารถสร้างจุดสูงสุดใหม่ครั้งที่สองได้ นับเป็นสัญญาณขาขึ้นที่ชัดเจนที่สุดตั้งแต่ดอลลาร์อ่อนค่าลงมาเพราะวิกฤตโควิด-19

จากรูปจะเห็นว่าตอนนี้ดัชนีดอลลาร์เริ่มที่จะสร้างกรอบขาขึ้นเป็นของตัวเองได้แล้ว หากขาขึ้นรอบนี้สามารถหลุดกรอบขึ้นไปได้อีก และการฟื้นตัวทางเศรษฐกิจของสหรัฐฯ เป็นไปตามแผนเชื่อว่าเราอาจจะได้เห็นดัชนีดอลลาร์สหรัฐที่จุดสูงสุดในปี 2020 ที่ระดับ 103 จุดอีกครั้ง

จากเก้าวันล่าสุดพบว่าแปดวันของทองคำล้วนแต่เป็นขาลงทั้งสิ้น

ราคาทองคำได้วิ่งลงมาถึงบริเวณกรอบล่างของราคาที่ลากมาตั้งแต่วันที่ 12 สิงหาคม ส่วนบิทคอยน์ก็ได้ปรับตัวขึ้นเล็กน้อยเป็นวันที่สองติดต่อกันและพยายามพยุงตัวเองให้สามารถยืนเหนือ $50,000 ให้ได้

น้ำมันดิบคือสินค้าโภคภัณฑ์ที่มาแรงที่สุดในตอนนี้ ปรับตัวขึ้นเป็นวันที่สามติดต่อกัน ฉลองความยินดีที่กลุ่ม OPEC+ เซอไพรส์ตลาดด้วยการคงการลดกำลังการผลิตน้ำมันเอาไว้ดังเดิมไปจนถึงเดือนเมษายน

ราคาน้ำมันดิบสามารถทะยานขึ้นเหนือ $67 ต่อบาร์เรลได้เป็นครั้งแรกนับตั้งแต่เดือนเมษายนปี 2019 หากราคาน้ำมันดิบปรับตัวขึ้นอีกเพียง 3% ก็จะพาราคากลับขึ้นไปยังจุดสูงสุดนับตั้งแต่เดือนตุลาคมปี 2018 ซึ่งจากการวิเคราะห์ทางเทคนิคแล้ว เป้าหมายนี้อยู่ไม่ไกลเกินเอื้อม หากดูในรูปจะเห็นว่าราคาน้ำมันวิ่งอยู่ในกรอบขาขึ้นมาตลอดและราคาก็ยังไม่ได้ขึ้นไปถึงส่วนบนของกรอบราคา ดังนั้นเป้า $70 ต่อบาร์เรลจึงอยู่ในขอบเขตของความเป็นไปได้

ข่าวเศรษฐกิจสำคัญประจำสัปดาห์ (เวลาทั้งหมดคำนวณเป็น EST)

วันจันทร์

18:50 (ญี่ปุ่น) รายงานตัวเลข GDP: คาดว่าแบบ QoQ จะคงที่ 3.0%

วันอังคาร

07:00 (สหรัฐฯ) รายงานภาพรวมตลาดพลังงานระยะสั้นจาก EIA

วันพุธ

08:30 (สหรัฐฯ) รายงานตัวเลขดัชนีราคาผู้บริโภคพื้นฐาน: คาดว่าแบบ MoM จะเพิ่มขึ้นจาก 0.1% เป็น 0.2%

10:00 (แคนาดา) การประกาศอัตราดอกเบี้ยของธนาคารกลางแคนาดา (BoC) คาดว่าจะคงที่ 0.25%

10:30 (สหรัฐฯ) รายงานปริมาณน้ำมันดิบคงคลัง: ครั้งก่อนมีตัวเลขออกมาอยู่ที่ 21.563 ล้านบาร์เรล

วันพฤหัสบดี

07:45 (ยูโรโซน) การประกาศอัตราดอกเบี้ยของธนาคารกลางสหภาพยุโรป (ECB) คาดว่าจะคงที่ 0%

08:30 (สหรัฐฯ) รายงานตัวเลขจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรก: คาดว่าจะลดลงจาก 745K เป็น 725K

08:30 (ยูโรโซน) แถลงการณ์จาก ECB

10:00 (สหรัฐฯ) รายงานตัวเลขจำนวนงานที่เปิดรับสมัครจาก JOLT: คาดว่าจะลดลงจาก 6.644M เป็น 6.500M

วันศุกร์

02:00 (สหราชอาณาจักร) รายงานตัวเลข GDP: คาดว่าจะลดลงจาก 1.2% ในไตรมาสก่อนเป็น -4.9%

02:00 (สหราชอาณาจักร) รายงานตัวเลขผลผลิตภาคอุตสาหกรรม: คาดว่าจะลดลงจาก 0.3% เป็น -0.7%

08:30 (สหรัฐฯ) ดัชนีราคาผู้ผลิต (PPI): คาดว่าแบบ MoM จะลดลงจาก 1.3% เป็น 0.4%

08:30 (แคนาดา) อัตราการจ้างงาน: คาดว่าจะเพิ่มขึ้นจาก -212.8K เป็น 52.5K