เอเชีย FX อ่อนค่า รูปีอินเดียแตะระดับต่ำสุดเป็นประวัติการณ์ ท่ามกลางความกังวลน้ำมันจากสงครามอิหร่าน

- แม้จะเป็นปีที่ท้าทายหลังจากราคาหุ้นลดลงมากกว่า 41% แต่นักวิเคราะห์ของ InvestingPro และวอลล์สตรีทมองว่าบริษัทยา ACADIA นั้นมีการประเมินมูลค่าที่ต่ำเกินไป รวมทั้งศักยภาพในการกลับตัวที่มีนัยสำคัญ

-

หุ้นของ Cable One's ร่วงลงมากกว่า 23% YTD แต่ความเห็นของนักวิเคราะห์และการคาดการณ์ของ InvestingPro ชี้ให้เห็นว่าหุ้นดังกล่าวอาจเป็นโอกาสในการลงทุนที่น่าดึงดูด

-

ในบทความนี้เราจะวิเคราะห์หุ้นแต่ละตัวโดยละเอียด และพิจารณาให้เห็นว่าขณะนี้ถือเป็นเวลาที่เหมาะสมในการเข้าซื้อหรือไม่

-

หากคุณมองหาตัวช่วยในการลงทุนในตลาดหุ้นอเมริกา เราขอแนะนำ InvestingPro สมัครเลยตอนนี้รับส่วนลดสูงสุดถึง 40%

หุ้นมูลค่าขนาดกลางถือเป็นกลุ่มเฉพาะที่แตกต่างและมักถูกมองข้ามในมุมมองการลงทุน ซึ่งมีสมดุลของทั้งการเติบโตที่สูงและความเสี่ยงสูงจากหุ้นมูลค่าขนาดเล็กกับความมั่นคงและวุฒิภาวะของหุ้นมูลค่าขนาดใหญ่

ความสมดุลนี้ทำให้นักลงทุนมีศักยภาพทั้งในด้านการเติบโตและความมั่นคง ซึ่งเป็นการผสมผสานที่หาได้ยากในขอบเขตสูงสุดของตลาด

ในบทความนี้ เราจะเน้นย้ำไปที่บริษัทที่มีมูลค่าขนาดกลางสองแห่ง ได้แก่ ACADIA Pharmaceuticals (NASDAQ:ACAD) และ Cable One (NYSE:CABO)

ซึ่งทั้งสองบริษัทเผชิญกับราคาหุ้นที่ลดลงอย่างมากท่ามกลางความท้าทายต่าง ๆ แต่อย่างไรก็ตาม ในปัจจุบันนั้นถูกมองว่ามีการประเมินมูลค่าที่ต่ำเกินไปจากการวิเคราะห์ของ InvestingPro และอาจพร้อมสำหรับการฟื้นตัวแล้ว

1. ACADIA Pharmaceuticals

หุ้นของ ACADIA Pharmaceuticals ร่วงลงอย่างมีนัยสำคัญ โดยลดลงมากกว่า 41% นับตั้งแต่ต้นปี ซึ่งมีสาเหตุหลักมาจากความล้มเหลวของบริษัทในการทดลองใช้ ADVANCE-2 ในระยะที่ 3 การคาดการณ์ยอดขายที่ไม่ค่อยดีนักสำหรับ Daybue และรายงาน EPS ที่ต่ำกว่าความคาดหวังในไตรมาสที่ 4

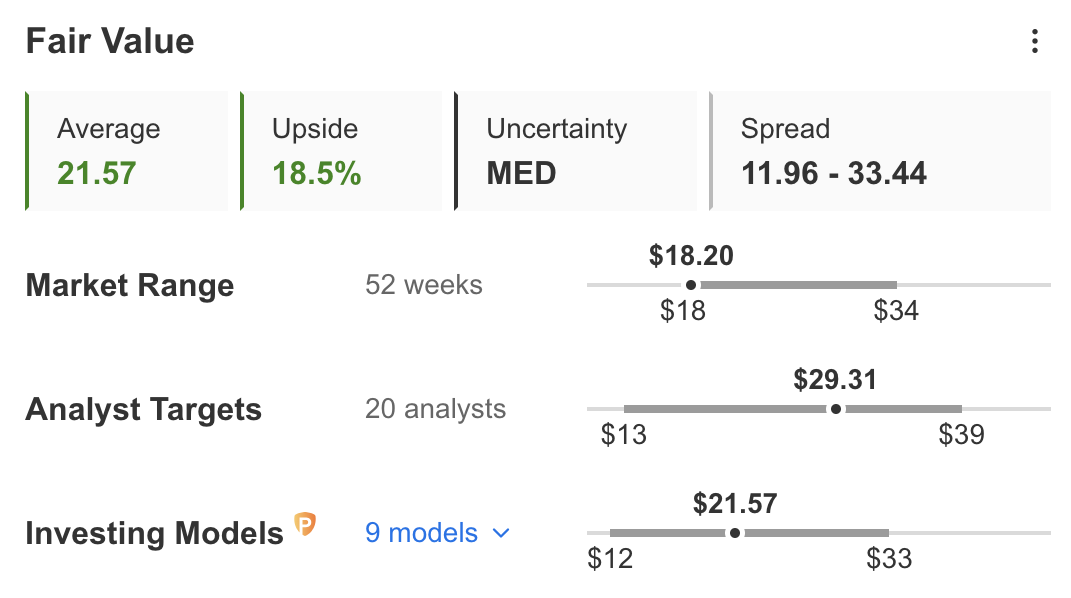

อย่างไรก็ตาม การวิเคราะห์มูลค่ายุติธรรมของ InvestingPro นั้นบ่งชี้ถึงศักยภาพในการกลับตัวของ ACADIA ที่ 18.5% ซึ่งแสดงให้เห็นว่าหุ้นมีการขายออกมากเกินไป แนวคิดนี้ยังถูกสะท้อนโดยนักวิเคราะห์ของวอลลสตรีท ที่คาดการณ์ถึงศักยภาพในการเติบโตมากกว่า 60%

ที่มา: InvestingPro

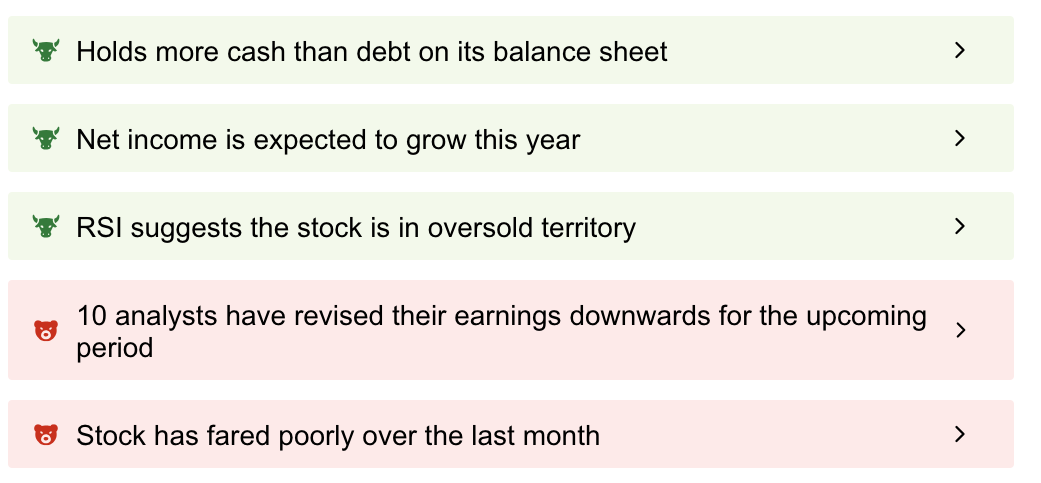

การวิเคราะห์ของ InvestingPro บ่งชี้ถึงจุดแข็งหลายประการของ ACADIA รวมถึงสถานะเงินสดที่แข็งแกร่ง รายได้สุทธิที่คาดว่าจะเพิ่มขึ้นในปีนี้ และข้อมูลจาก Relative Strength Index (RSI) ที่แสดงให้เห็นว่าหุ้นอยู่ในขอบเขตที่มีการขายออกมากเกินไป

ที่มา: InvestingPro

แต่หุ้นก็มีประเด็นที่น่ากังวลบางส่วนเช่นกัน ได้แก่ ผลการดำเนินงานของหุ้นที่น่าผิดหวังในช่วงเดือนที่ผ่านมา และการปรับการคาดการณ์รายได้ที่ลดลงโดยนักวิเคราะห์ การเปลี่ยนแปลงที่เกิดขึ้นตามรายงานไตรมาสที่ 4 ในเดือนกุมภาพันธ์

อย่างไรก็ตาม ในช่วง 12 เดือนที่ผ่านมา การคาดการณ์กำไรต่อหุ้น (EPS) ในไตรมาสนี้มีการเปลี่ยนแปลงไปในทางบวก นักวิเคราะห์ก็ได้ปรับการคาดการณ์ขึ้นถึง 135.2% โดยเปลี่ยนจากขาดทุน 0.18 ดอลลาร์ต่อหุ้น เป็นกำไรที่ 0.063 ดอลลาร์ต่อหุ้น

ที่มา: InvestingPro

2. Cable One

เช่นเดียวกับ ACADIA หุ้นของ Cable One ก็ร่วงลงอย่างรวดเร็ว โดยลดลงมากกว่า 23% YTD

การคาดการณ์กำไรต่อหุ้นของ Cable One สำหรับไตรมาสแรกของปี 2024 หรือก็คือวันที่ 2 พฤษภาคม แสดงให้เห็นว่านักวิเคราะห์ได้แก้ไขการคาดการณ์กำไรต่อหุ้น (EPS) ลดลงถึง 29.4% ในช่วง 12 เดือนที่ผ่านมา จาก 15.23 ดอลลาร์ต่อหุ้นเป็น 10.75 ดอลลาร์ต่อหุ้น

ที่มา: InvestingPro

เมื่อต้นเดือนที่ผ่านมา MoffettNathanson ได้อัปเกรด Cable One จาก Neutral เป็น Buy แม้ว่าจะลดราคาเป้าหมายลงจาก 835 ดอลลาร์เป็น 615 ดอลลาร์ก็ตาม บริษัทเน้นย้ำถึงความท้าทาย โดยเฉพาะกลยุทธ์การกำหนดราคาบรอดแบนด์ของ Cable One ซึ่งมีความสำคัญต่อการเติบโต

นักวิเคราะห์ตั้งข้อสังเกตว่าการละทิ้งการเติบโตของรายได้บรอดแบนด์ต่อผู้ใช้ (ARPU) อาจทำให้การเติบโตโดยรวมของบริษัทหยุดชะงัก

นอกจากนี้ MoffettNathanson ยังชี้ให้เห็นถึงการขาดกลยุทธ์ในสินค้าไร้สายของ Cable One โดยบอกว่าอาจส่งผลเสียต่อการประเมินมูลค่าของบริษัท แต่ยังอาจทำให้เป็นเป้าหมายการเข้าซื้อกิจการที่น่าสนใจอีกด้วย

แม้จะมีปัญหาเหล่านี้ MoffettNathanson ก็ยังเชื่อว่า “การประเมินมูลค่าของ Cable One นั้นต่ำเกินไป และสินทรัพย์ก็น่าดึงดูดเกินไปที่จะยังอยู่ในราคานี้ได้”

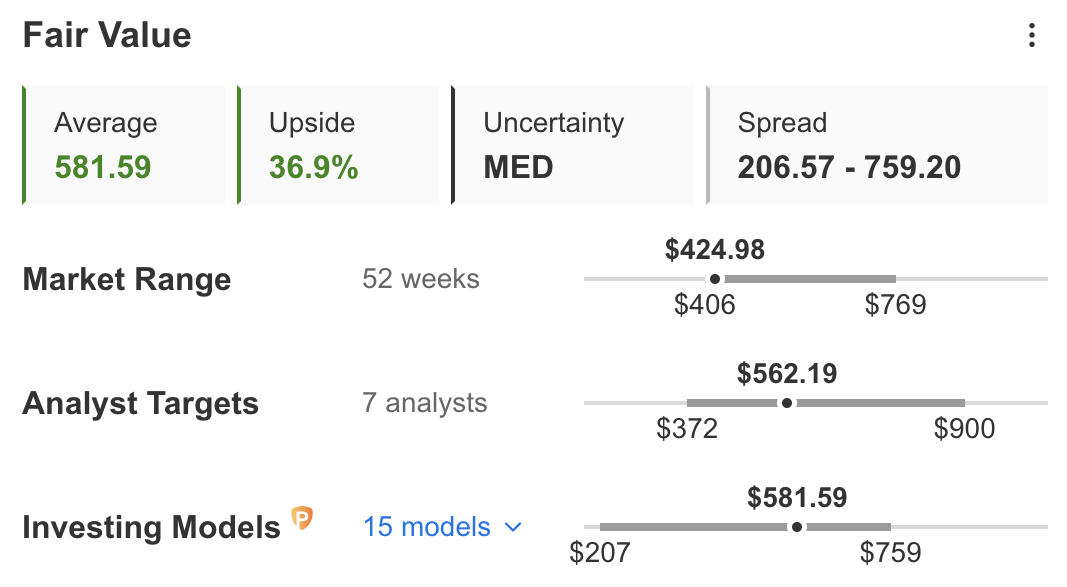

นอกจากนี้ การประเมินมูลค่ายุติธรรมของ InvestingPro ยังบ่งชี้ว่าปัจจุบันหุ้นมีราคาต่ำกว่าความจริง โดยแบบจำลองการลงทุนของเราคาดการณ์ว่าราคาหุ้นอาจเพิ่มขึ้น 36.9%

การคาดการณ์ดังกล่าวสอดคล้องกับความคาดหวังของนักวิเคราะห์จากวอลล์สตรีทอย่างมาก ซึ่งคาดการณ์ไว้ว่าราคาจะเพิ่มขึ้นประมาณ 32.2%

ที่มา: InvestingPro

***

และที่ขาดไม่ได้เลยคือ InvestingPro ของเรา เพื่อให้ได้การลงทุนที่สอดคล้องกับแนวโน้มของตลาดและความคาดหวังของคุณ เช่นเดียวกับการลงทุนอื่น ๆ การค้นคว้าข้อมูลอย่างละเอียดก่อนตัดสินใจนั้นถือเป็นสิ่งสำคัญ

InvestingPro ช่วยให้คุณเข้าถึงข้อมูลในการตัดสินใจและวิเคราะห์หุ้นที่มีมูลค่าต่ำกว่าความเป็นจริงได้อย่างครอบคลุม ซึ่งช่วยเพิ่มศักยภาพในการทำกำไรของคุณได้อย่างมีนัยสำคัญ

สมัครเลยตอนนี้ที่ InvestingPro ในราคาเพียง 9 ดอลลาร์ต่อเดือน และคุณจะไม่พลาดโอกาสในการลงทุนอีกต่อไป!

*ผู้ที่อ่านบทความนี้จะได้รับส่วนลดพิเศษเพิ่มอีก 10% จากการสมัครแบบระยะเวลา 1 ปีและ 2 ปีหลังจากกรอกโค้ด OAPRO1 และ OAPRO2

สมัครเลย ทันที!! และคุณจะไม่พลาดโอกาสในการทำกำไรอีกต่อไป

ข้อจำกัดความรับผิดชอบ: บทความนี้เขียนขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลเท่านั้น ไม่ถือเป็นการชักชวน นำเสนอ หรือคำแนะนำในการลงทุน การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลก่อนตัดสินใจลงทุน