สหรัฐฯ อนุญาตให้ซื้อน้ำมันรัสเซียที่อยู่ในทะเลแล้ว ท่ามกลางสงครามอิหร่าน

สัปดาห์ที่ผ่านมา เงินดอลลาร์แข็งค่าขึ้นต่อเนื่อง หลังบรรดาธนาคารกลางหลักนอกจากเฟดเตรียมทยอยลดดอกเบี้ย ส่วนภาพรวมเศรษฐกิจสหรัฐฯ ก็ยังคงสดใส

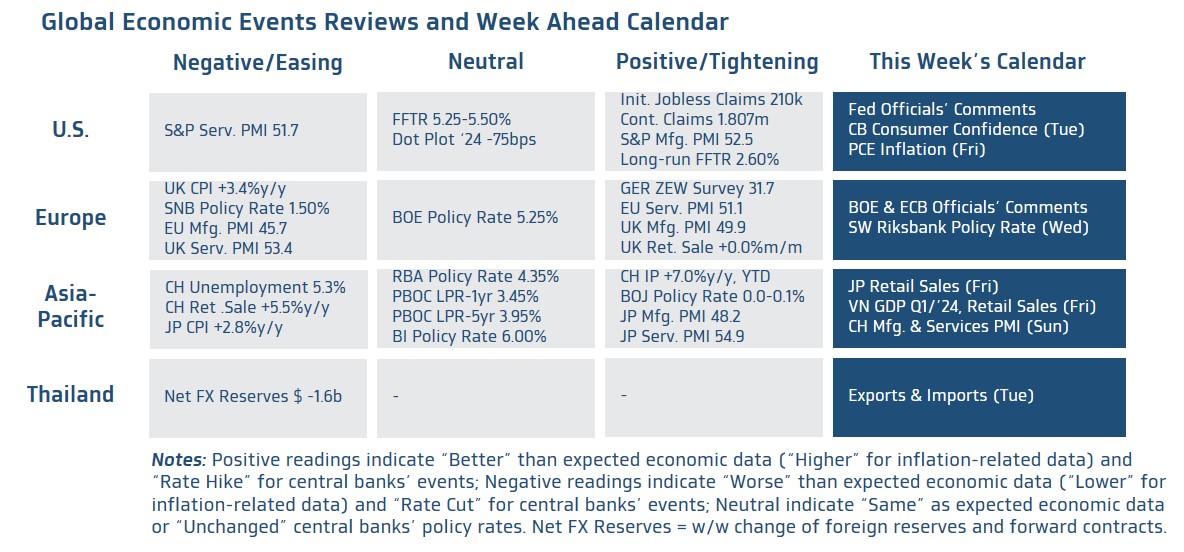

จับตารายงานอัตราเงินเฟ้อ PCE สหรัฐฯ และถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด เพื่อประเมินแนวโน้มดอกเบี้ยนโยบายของเฟด

เงินดอลลาร์อาจทรงตัวหรือชะลอการแข็งค่าบ้าง หากอัตราเงินเฟ้อ PCE ไม่ได้สูงกว่าคาดไปมาก ทำให้ผู้เล่นในตลาดยังคงเชื่อว่าเฟดจะลดดอกเบี้ย 3 ครั้งในปีนี้ แต่ต้องระวังความเสี่ยงที่เงินดอลลาร์แข็งค่าขึ้นต่อ หากธนาคารกลางสวีเดนลดดอกเบี้ยเซอร์ไพรส์ตลาดแบบธนาคารกลางสวิตฯ ในสัปดาห์ก่อน ในส่วนของค่าเงินบาท เรามองว่า โมเมนตัมการอ่อนค่าอาจชะลอบ้าง แต่ยังเสี่ยงที่จะผันผวนอ่อนค่าทดสอบโซนแนวต้าน 36.50 บาทต่อดอลลาร์ ได้ หากตลาดยิ่งกังวลแนวโน้มดอกเบี้ยเฟด และต้องจับตาแรงกดดันจากราคาทองคำ หากยังคงปรับฐานต่อเนื่อง รวมถึงจับตาทิศทางสกุลเงินเอเชีย โดยเฉพาะเงินหยวนจีน (CNY) ที่อาจผันผวนอ่อนค่าต่อได้ หลังอ่อนค่าทะลุโซนแนวต้านสำคัญ อีกทั้งผู้เล่นในตลาดก็อาจเดินหน้าขายสินทรัพย์จีนเพิ่มเติม

มองกรอบเงินบาทสัปดาห์นี้

36.00-36.50 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่รายงานอัตราเงินเฟ้อ PCE เดือนกุมภาพันธ์ โดยผู้เล่นในตลาดจะให้ความสำคัญกับอัตราเงินเฟ้อพื้นฐานในส่วนภาคบริการที่ไม่รวมราคาหมวดที่อยู่อาศัย (Core Services ex. Housing) ซึ่งหากอัตราเงินเฟ้อดังกล่าว เร่งตัวขึ้นไปมาก จนทำให้โดยรวมอัตราเงินเฟ้อพื้นฐาน Core PCE และอัตราเงินเฟ้อ PCE สูงกว่าคาดชัดเจน ก็จะยิ่งทำให้ผู้เล่นในตลาดกังวลว่า อัตราเงินเฟ้อสหรัฐฯ อาจชะลอช้ากว่าคาด หรือเสี่ยงเร่งตัวขึ้น จนอาจส่งผลให้ เฟดปรับลดดอกเบี้ยได้น้อยกว่า 3 ครั้งที่ตลาดกำลังประเมินอยู่ ซึ่งหากผู้เล่นในตลาดกลับมาเชื่อว่า เฟดอาจลดดอกเบี้ยได้ช้ากว่าคาด และน้อยกว่า 3 ครั้ง ก็จะยิ่งหนุนให้เงินดอลลาร์แข็งค่าขึ้นต่อเนื่อง จนอาจเห็นดัชนีเงินดอลลาร์ DXY ปรับตัวขึ้นทะลุโซน 105 จุด ส่วนบอนด์ยีลด์ 10 ปี สหรัฐฯ ก็อาจปรับตัวขึ้นทดสอบระดับ 4.40%-4.50% อีกครั้ง ได้ไม่ยาก นอกจากนี้ ผู้เล่นในตลาดจะรอจับตาถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด เพื่อประเมินแนวโน้มนโยบายการเงินของเฟด ซึ่งเรามองว่า โทนการสื่อสารของเจ้าหน้าที่เฟดส่วนใหญ่ อาจมีลักษณะ Neutral ค่อนข้างไปทาง Dovish เมื่อประเมินจากถ้อยแถลงที่ผ่านๆ มา ของบรรดาเจ้าหน้าที่เฟดดังกล่าว ซึ่งหากการสื่อสารของบรรดาเจ้าหน้าที่เฟดเป็นไปตามคาด ก็อาจช่วยคลายกังวลแนวโน้มดอกเบี้ยเฟดของผู้เล่นในตลาดได้บ้าง

ฝั่งยุโรป – ในสัปดาห์ก่อนหน้า เรายอมรับว่า อาจมองข้ามการประชุมธนาคารกลางสวิตฯ (SNB) ไป เนื่องจากโดยปกติ ผลการประชุม SNB ไม่ได้ส่งผลกระทบต่อตลาดมากนัก อีกทั้งผู้เล่นในตลาดต่างก็มองว่า SNB จะยังไม่ลดดอกเบี้ย ทำให้เมื่อ SNB เซอรไพรส์ตลาดด้วยการลดดอกเบี้ยลง -25bps ผู้เล่นในตลาดต่างก็ยิ่งมองว่า ธนาคารกลางหลักอื่นๆ อาจเริ่มลดดอกเบี้ยได้ กดดันสกุลเงินฝั่งยุโรปและหนุนให้เงินดอลลาร์แข็งค่าขึ้นแรง จากบทเรียนดังกล่าวทำให้ เรามองว่า ควรระวังผลการประชุมธนาคารกลางสวีเดน (Riksbank) เนื่องจากผู้เล่นในตลาดต่างก็มองว่า Riksbank จะคงอัตราดอกเบี้ยนโยบายที่ระดับ 4.00% แต่หากมีการเซอร์ไพรส์ลดดอกเบี้ย หรือส่งสัญญาณชัดเจนพร้อมลดดอกเบี้ย ก็อาจกดดันเงินโครนสวีเดน (SEK) ซึ่งมีน้ำหนักราว 4.2% ในตะกร้าสกุลเงินคำนวณดัชนีเงินดอลลาร์ DXY อ่อนค่าลง และยิ่งหนุนให้เงินดอลลาร์แข็งค่าขึ้นได้ไม่ยาก ทั้งนี้ ผู้เล่นในตลาดจะรอจับตาถ้อยแถลงของบรรดาเจ้าหน้าที่ธนาคารกลางอังกฤษ (BOE) และเจ้าหน้าที่ธนาคารกลางยุโรป (ECB) เพื่อประเมินแนวโน้มนโยบายการเงินของ BOE และ ECB

ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอลุ้นรายงานข้อมูลเศรษฐกิจสำคัญของญี่ปุ่น อาทิ ยอดค้าปลีก (Retail Sales) เดือนกุมภาพันธ์ ยอดผลผลิตอุตสาหกรรม (Industrial Production) และอัตราเงินเฟ้อ CPI ในโซน Tokyo เพื่อประเมินแนวโน้มนโยบายการเงินของธนาคารกลางญี่ปุ่น (BOJ) โดยรายงานข้อมูลเศรษฐกิจที่ออกมาสดใส อาจช่วยชะลอการอ่อนค่าของเงินเยนญี่ปุ่น (JPY) ได้บ้าง ส่วนในฝั่งจีน ผู้เล่นในตลาดจะรอลุ้นรายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรมและภาคการบริการ (Manufacturing & Non-Manufacturing PMIs) เดือนมีนาคม ซึ่งหากออกมาสูงกว่าระดับ 50 จุด ตามที่นักวิเคราะห์ประเมิน ก็จะสะท้อนแนวโน้มการฟื้นตัวของเศรษฐกิจจีนที่ดีขึ้น หลังการทยอยออกมามาตรการกระตุ้นเศรษฐกิจของทางการจีน ทำให้ผู้เล่นในตลาดอาจมีความเชื่อมั่นต่อทิศทางเศรษฐกิจจีนมากขึ้น ซึ่งอาจลดแรงกดดันต่อตลาดทุนจีนและเงินหยวนจีน (CNY)

ฝั่งไทย – นักวิเคราะห์ต่างประเมินว่า ยอดการส่งออกของไทยเดือนกุมภาพันธ์มีแนวโน้มขยายตัวดีขึ้นต่อเนื่องราว +4.5%y/y ทว่ายอดการนำเข้าก็ยังคงขยายตัวได้ดีเกือบ +4%y/y ทำให้โดยรวมดุลการค้า (Trade Balance) ของไทยอาจยังคงขาดดุลราว -540 ล้านดอลลาร์ (ขาดดุลการค้าลดลงจากเดือนก่อนหน้า)