หุ้นพลังงานและไฟฟ้าที่ควรจับตามอง ตามคําแนะนําของ Morgan Stanley

สัปดาห์นี้จะเป็นสัปดาห์ที่น่าจับตามองอีกสัปดาห์ โดยรายงาน CPI และ PPI จะมีการเปิดเผยในช่วงท้ายของสัปดาห์

นอกจากนี้การประมูลพันธบัตร 3 รายการก็จะเป็นจุดสนใจที่น่าจับตางมองเช่นกัน โดยความเคลื่อนไหวเหล่านี้เกิดขึ้นหลังจากสัปดาห์ของรายงานข้อมูลที่แข็งแกร่งก่อนหน้านี้ ซึ่งบ่งชี้ว่าเศรษฐกิจสหรัฐฯ กำลังอยู่ในภาวะชะลอตัว

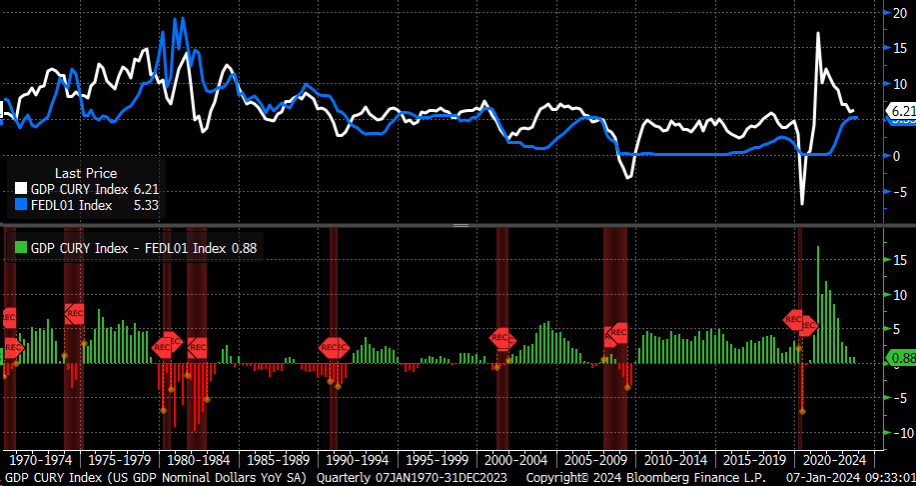

ปัจจุบัน Bloomberg Economics GDP Nowcast คาดการณ์การเติบโตของไตรมาสสี่ที่ประมาณ 2.3% ซึ่งช้ากว่าตัวเลขในไตรมาสที่สามประมาณ 5% แต่ยังคงมีอัตราการเติบโตที่น่าพอใจ

เมื่อรวมกับ อัตราเงินเฟ้อ ประมาณ 3% อัตรามูลค่าตามราคาปัจจุบันยังคงอยู่ประมาณ 5% ย้ำอีกครั้งนี่ถือเป็นระดับที่น่าพอใจ

ด้วยอัตรามูลค่าตามราคาปัจจุบัน 5% เราคิดว่าคงเป็นเรื่องยากที่จะมีการปรับลดอัตราดอกเบี้ยเชิงรุกจากเฟดในช่วงเวลาพอ ๆ กับเดิมพันของตลาดในขณะนี้

ณ ไตรมาสที่สาม อัตรามูลค่าตามราคาปัจจุบันของ GDP ปีต่อปียังคงสูงกว่าอัตราดอกเบี้ยของเฟดและถึงแม้จะมีอัตรามูลค่าตามราคาปัจจุบันในไตรมาสที่สี่ แต่อัตราดอกเบี้ยของเฟดและอัตรามูลค่าตามราคาปัจจุบันก็ยังเกือบจะเท่ากัน

จนกว่าอัตราดอกเบี้ยของเฟดจะสูงกว่าอัตรามูลค่าตามราคาปัจจุบันที่ 0.5% ถึง 1% ถึงจะทำให้เกิดแรงกดดันต่อเศรษฐกิจ และโอกาสที่จะเกิดภาวะถดถอยดูเหมือนจะเพิ่มขึ้น

ดังนั้นเราจึงคิดว่าอย่างน้อยที่สุดเฟดก็สามารถรอต่อไปและดูสิ่งที่ข้อมูลระบุได้ รายงาน CPI ในสัปดาห์นี้อาจช่วยหรือไม่ก็ได้

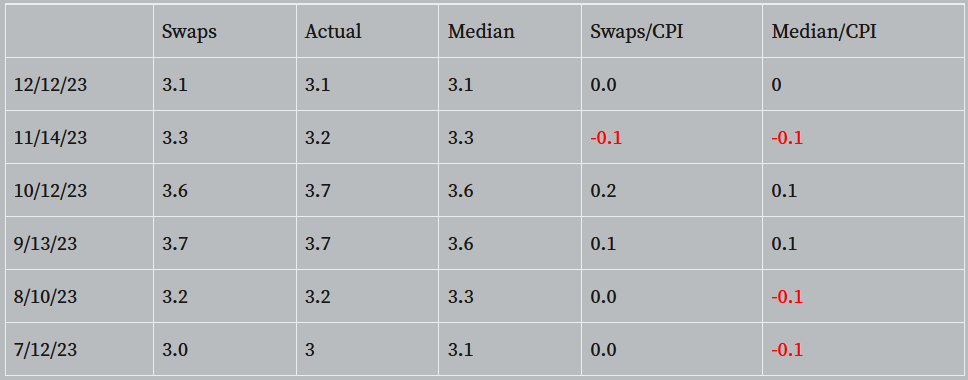

ค่ามัธยฐานคาดการณ์ว่าจะเพิ่มขึ้น 3.2% ในเดือนธันวาคม ขณะที่ค่า swaps เงินเฟ้อมีการเพิ่มขึ้นที่ 3.32%

หากเรามองย้อนกลับไปที่ข้อมูลในช่วงสองสามเดือนที่ผ่านมาเมื่อปัดเศษเป็น 0.1% ค่า swaps จะประเมิน CPI สูงเกินไปเพียง 1 ครั้งจากหกครั้งล่าสุด

ขณะเดียวกันค่ามัธยฐานได้ประเมิน CPI จริงสูงเกินไปถึง 3 เท่า

ดังนั้น หากเราสนใจว่าเมื่อใดที่ CPI จะร้อนแรงเกินคาด ค่า swap เงินเฟ้อก็จะดำเนินไปได้ดีขึ้น ดังนั้นเราควรคำนึงถึงความเสี่ยงที่ CPI จะเพิ่มขึ้นเกินฉันทามติที่ 3.2% ในเดือนนี้

หากข้อมูล swap นั้นถูกต้อง เมื่อพิจารณาอัตรามูลค่าตามราคาปัจจุบันของ GDP จากที่กำหนด โอกาสที่เฟดจะปรับลดอัตราดอกเบี้ยลงในช่วงเวลาพอ ๆ กับเดิมพันของตลาดนั้น แทบจะไม่ได้รับการสนับสนุนจากข้อมูลดังกล่าว

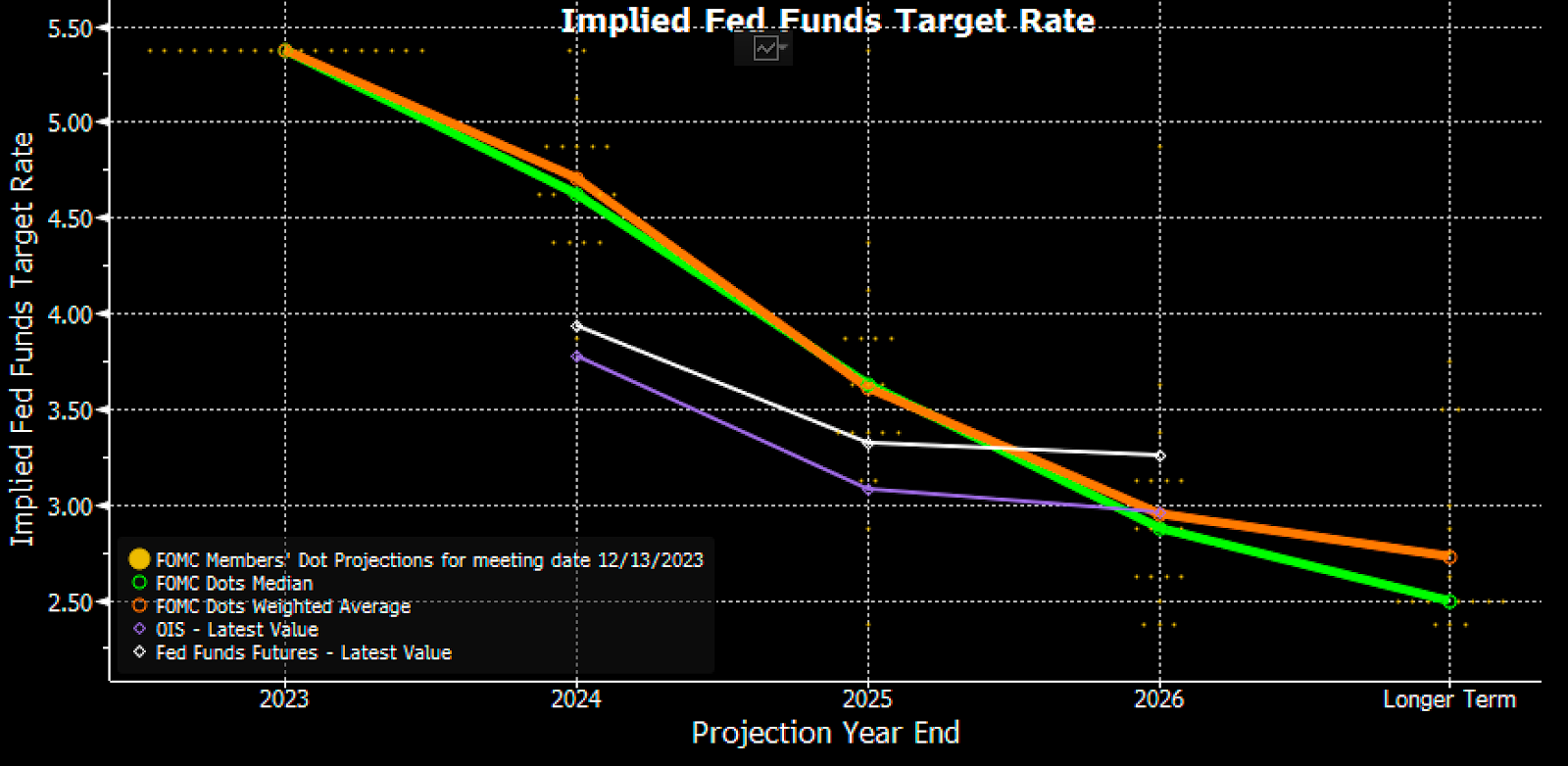

นโยบายของเฟดคงจะต้องใช้ต่อไปอีกระยะหนึ่ง

เฟดคาดกาณ์อัตราดอกเบี้ยที่ประมาณ 4.65% ตอนสิ้นปี 2024 ขณะที่ swap คาดหวังที่ 3.78% และ Fed Fund Futures คาดหวังที่ 3.94% ระยะห่างนั้นกว้างเกินไปและจะต้องทำให้แคบลง

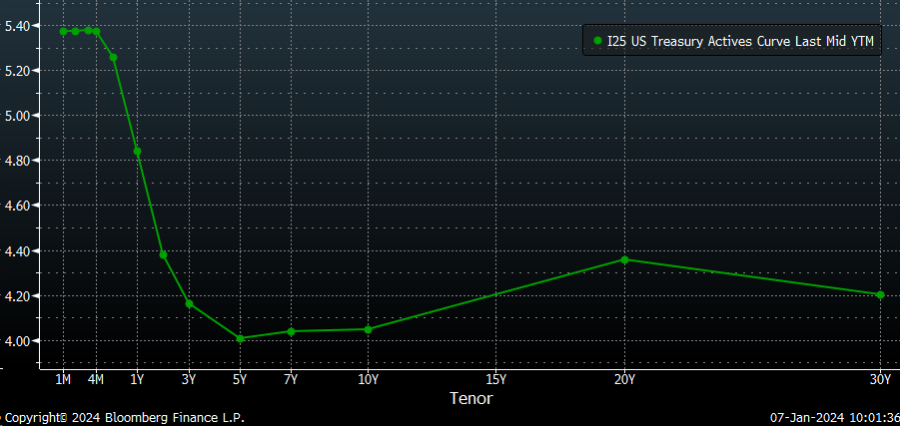

สิ่งนี้น่าจะส่งผลให้อัตราดอกเบี้ยทั่วทั้งเส้นโค้งเพิ่มขึ้นอีก โดยสมมติว่าอัตราเงินเฟ้อ 2% ซื้อขาย 5 ปีที่ 4% บ่งชี้ว่า Fed Fund Futures ของเฟดอยู่ที่ 2% ซึ่งต่ำกว่าอัตราดอกเบี้ยระยะยาวของเฟดที่ 2.5%

ดังนั้นนี่อาจจะแนะนำให้มี upside 50 bps เป็นเวลา 5 ปีจากระดับปัจจุบันและเส้นโค้งทั้งหมด

แม้ว่าจะไม่ชี้นำให้อัตราผลตอบแทน พันธบัตรรัฐบาลสหรัฐอายุ 10 ปี ย้อนกลับไปที่ระดับที่สูงสุดในเดือนตุลาคม แต่ก็ยังชี้นำว่าอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปีอาจกลับไปอยู่ที่ 4.5 ถึง 4.6%

เนื่องจากพันธบัตรรัฐบาลสหรัฐอายุ 10 ปีแสดงโมเมนตัมเชิงบวกและแข็งแกร่งจากการทะลุผ่านของดัชนีความแข็งแกร่งสัมพัทธ์ และการฟื้นตัวจากแนวโน้มขาลงอย่างแข็งแกร่งบนกราฟราคา โดยใช้เวลาไม่นานนัก ซึ่งอาจจะมากกว่าค่าเฉลี่ยเคลื่อนที่ประมาณ 200 วัน เพื่อให้พันธบัตรรัฐบาลสหรัฐอายุ 10 ปีขยับสูงขึ้นไปเป็น 4.25% ถึง 4.3%

ข้อมูลเงินเฟ้ออาจเพิ่มโอกาสเฉพาะการทะลุผ่านที่ดูเหมือนว่าจะเกิดขึ้นแล้วเท่านั้น

ดอลลาร์ ก็มีแนวโน้มที่จะได้รับการปรับขึ้นเช่นกัน แม้ว่าค่าเงินดอลลาร์จะไม่ได้อยู่ในตำแหน่งที่ดีเท่ากับพันธบัตรรัฐบาลสหรัฐอายุ 10 ปีในปัจจุบัน แต่ก็ใกล้จะถึงจุดทะลุผ่านที่สำคัญแล้ว โดย RSI มีแนวโน้มโดยรวมที่สูงขึ้นและหลุดพ้นจากจุดสำคัญหลายจุด

หาก DXY สามารถผ่านบริเวณ 102.65 ได้ ก็จะมีช่องว่างราคาให้วิ่งไปที่ประมาณ 103.50 เพื่อทดสอบแนวต้านและค่าเฉลี่ยเคลื่อนที่ 200 วัน

S&P 500: จะกลับมาที่ 3600 ในปี 2024 หรือไม่

S&P 500 ก็กำลังปรับตัวลดลงเช่นกัน และเพิ่งร่วงลงต่ำกว่าค่าเฉลี่ยเคลื่อนที่แบบเอ็กซ์โพเนนเชียล 10 วันและค่าเฉลี่ยเคลื่อนที่แบบธรรมดา 20 วัน โดย Bollinger band ที่ต่ำกว่าประมาณ 4,580 เป็นหนึ่งในเป้าหมายที่เป็นไปได้

แน่นอนว่าไม่ใช่เรื่องแปลกที่เมื่อดัชนีแตะ Bollinger Band ระดับบน มันจะย้อนกลับไปยัง Bollinger Band ระดับล่างเมื่อเวลาผ่านไป และในกรณีนี้ จะอยู่ที่ประมาณ 4,100 ในกราฟรายสัปดาห์

ไม่ใช่เรื่องแปลกในกราฟรายเดือน หมายถึงการกลับมาสู่ระดับต่ำสุดที่ประมาณ 3,600 เพราะนั่นคือสิ่งที่เกิดขึ้นในช่วงกลางปี 2022 ต้นปี 2020 ปลายปี 2018 และบางส่วนของปี 2016

การพุ่งขึ้นในเดือนธันวาคม 2023 ส่งผลให้ดัชนีอยู่เหนือเส้นบนของ Bollinger Band แน่นอนว่าตอนนี้เราอยู่ในปี 2024 คุณสังเกตเห็นแนวโน้มหรือไม่

ตลาดมีความคาดหวังอย่างมากกับการปรับลดอัตราดอกเบี้ย และการปรับลดอัตราดอกเบี้ยจนถึงระดับที่ตลาดต้องการดูจะไม่เหมาะสม นอกจากนี้ ผลคูณกำไรของ S&P 500 ก็สูงเกินไปที่ 19.4

อัตราส่วน PE เฉลี่ยสำหรับดัชนี S&P 500 ล่วงหน้า 12 เดือนคือ 16.4 หรือที่ประมาณ 242 ดอลลาร์ ของกำไรต่อหุ้น มูลค่าของ S&P 500 จะอยู่ที่ประมาณ 3,960

กล่าวคือ สมมติว่ากำไรเพิ่มขึ้น 10% หากเติบโตเพียง 5% และมีมูลค่า 231 ดอลลาร์ต่อหุ้น มูลค่าจะลดลงเหลือ 3,790

ดังนั้น จากทางเทคนิคขั้นต้นและพื้นฐานแล้ว การกลับตัวของ Bollinger Band รายเดือนที่ต่ำกว่าไม่ควรถูกมองข้ามหรือมองว่าเป็นเพียงเรื่องสมมติ

ปัจจัยพื้นฐานและทางเทคนิคชี้นำว่าเป็นไปได้ โดยเฉพาะอย่างยิ่งหากอัตราดอกเบี้ยเพิ่มขึ้นอีกครั้งและรายได้ไม่เป็นไปตามที่โฆษณาเกินจริงไว้

สนุกกับสัปดาห์สุดท้ายของฟุตบอล ฉันจะดูบิล Bills เล่นโลมา ฉันเป็นแฟนของ Bills มาตั้งแต่ปี 1989 และมันไม่ได้ยิ่งใหญ่ไปกว่า Bills at Dolphins ที่กำลังเล่นให้กับ AFC East