สัญญาซื้อขายล่วงหน้าวอลล์สตรีทร่วงขณะน้ำมันพุ่งต่อเนื่องจากการโจมตีช่องแคบฮอร์มุซ

ในปี 2022 ซึ่งเป็นปีตลาดลงทุนเชื่อว่าเศรษฐกิจได้ผ่านช่วงเวลาแห่งการฟื้นตัวอย่างเต็มที่มาแล้ว และถึงเวลาที่ธนาคารกลางจะดึงสภาพคล่อง ที่คอยหล่อเลี้ยงตลาดทุนมาตลอดสองปีออก การกระทำนั้นจะส่งผลให้หุ้นเทคฯ ที่เคยเติบโตอย่างก้าวกระโดดเป็นอันต้องหยุดชะงัก เพราะนักลงทุนหันมาลงทุนในหุ้นกลุ่มเน้นมูลค่าแทน

ความผันผวนที่เกิดขึ้นในตลาด ณ ตอนนี้เป็นพฤติกรรมสะท้อนการเปลี่ยนกลุ่มหุ้นลงทุนจากสินทรัพย์เสี่ยง มาเป็นสินทรัพย์ที่มีความปลอดภัยมากขึ้น และยังเป็นการแสดงให้เห็นว่านักลงทุนยังไม่เชื่อมั่นกับทิศทางตลาดในอนาคต ความเป็นไปได้ที่ธนาคารกลางสหรัฐฯ จะขึ้นอัตราดอกเบี้ยในปีนี้ทำให้นักลงทุนระยะยาวหันไปลงทุนกับหุ้นสายเน้นมูลค่ามากกว่าสายเติบโต สังเกตได้จากราคาของกองทุน ETF iShares S&P 500 Value ETF (NYSE:IVE) ที่ปีนี้สามารถเติบโตได้ดีกว่า S&P 500 Growth ETF (NYSE:IVW)

เมื่อสายลมกำลังจะเปลี่ยนทิศ บทความนี้จึงได้คัดหุ้นสายเน้นมูลค่า ที่มีชื่อเสียงโด่งดังมาให้นักลงทุนได้พิจารณา หากเชื่อว่าถึงเวลาแล้วที่ต้องโยนหุ้นที่มีความเสี่ยงทิ้ง และหันไปลงทุนกับหุ้นที่มีความปลอดภัยมากกว่า

1. British American Tobacco

- วันรายงานผลประกอบการ: พฤหัสบดีที่ 3 กุมภาพันธ์ ก่อนตลาดหลักทรัพย์สหรัฐฯ เปิด

- อัตราส่วนเปรียบเทียบระหว่างราคาตลาดของหุ้นต่อกำไรสุทธิต่อหุ้น (P/E): 12.1

- อัตราเงินปันผลตอบแทน: 7.89%

- มูลค่าตามราคาตลาด: $98,300 ล้านเหรียญสหรัฐ

- พฤติกรรมราคาหุ้นตั้งแต่ต้นปีถึงปัจจุบัน: +15.2%

บริษัทข้ามชาติสัญชาติอังกฤษที่ผลิตและจำหน่ายบุหรี่ ยาสูบ และผลิตภัณฑ์นิโคตินอื่นๆ “ยาสูบ บริติช-อเมริกัน” (NYSE:BTI) เป็นบริษัทแรกที่เราอยากนำเสนอหากพูดถึงการคานความเสี่ยงในวันที่มีความผันผวนเกิดขึ้นไปทั่ว ด้วยอัตราส่วน P/E ที่ 12.1 และการปันผลรายปีต่อหุ้นที่ $2.96

บริษัท BAT ก่อตั้งขึ้นตั้งแต่ปี 1902 มีอายุยืนยาวมาจนถึงปัจจุบัน นั่นจึงทำให้หุ้นของบริษัทนี้ถูกยกย่องในฐานะหุุ้นบลูชิพในตำนาน ซึ่งหุ้นประเภทนี้มีแนวโน้มจะทำผลงานได้ดีในสภาพแวดล้อมที่ปั่นป่วน และ BAT ก็ได้ผ่านร้อนผ่านหนาวมานับไม่ถ้วน ตั้งแต่ยุคสงครามโลก ผ่านวิกฤตเศรษฐกิจต่างๆ มาจนถึงปัจจุบัน

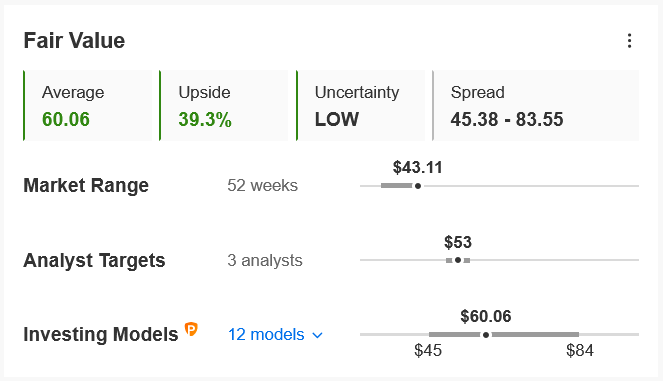

Source: InvestingPro

ระบบคำนวณมูลค่าหุ้นเชิงปริมาณของ InvestingPro ระบุว่าภายใน 12 เดือน หุ้น BTI มีโอกาสปรับตัวขึ้นได้อีก 39% จากระดับราคาปัจจุบัน ขยับเข้าใกล้มูลค่าของหุ้นที่แท้จริง ซึ่งระบบเชื่อว่ามีตัวเลขอยู่ที่ $60.06

ในวันอังคารที่ 25 มกราคม ราคาซื้อขายหุ้น BTI มีมูลค่าอยู่ที่ $43.11 ปรับตัวลดลงมาจากจุดสูงสุดล่าสุด $43.90 ปัจจุบันหุ้นตัวนี้ถูกลิสต์อยู่บนตลาดหุ้นลอนดอน และ FTSE 100 Index ตั้งแต่ต้นปี 2022 จนถึงปัจจุบัน ราคาหุ้นของบริษท BAT ทะยานขึ้นมาแล้วเกือบ 15% แซงหน้าขาขึ้นของดัชนีดาวโจนส์และเอสแอนด์พี 500 ไปเรียบร้อยแล้ว

2. Chevron

- วันรายงานผลประกอบการ: ศุกร์ที่ 28 มกราคม ก่อนตลาดหลักทรัพย์สหรัฐฯ เปิด

- อัตราส่วนเปรียบเทียบระหว่างราคาตลาดของหุ้นต่อกำไรสุทธิต่อหุ้น (P/E): 24.6

- อัตราเงินปันผลตอบแทน: 4.57%

- มูลค่าตามราคาตลาด: $255,500 ล้านเหรียญสหรัฐ

- พฤติกรรมราคาหุ้นตั้งแต่ต้นปีถึงปัจจุบัน: +13%

บริษัทน้ำมันต่างชาติแห่งแรกที่ได้รับสัมปทานสำรวจปิโตรเลียมในประเทศไทย “เชฟรอน” (NYSE:CVX) จะรายงานผลประกอบการในวันศุกร์ที่ 28 มกราคม นักวิเคราะห์คาดว่าบริษัทผู้ผลิตน้ำมันดิบและก๊าซธรรมชาติในไตรมาสนี้จะมีตัวเลขผลกำไรอยู่ที่ $44,700 ล้านเหรียญสหรัฐ และมีตัวเลขการปันผลกำไรต่อหุ้นอยู่ที่ $3.10

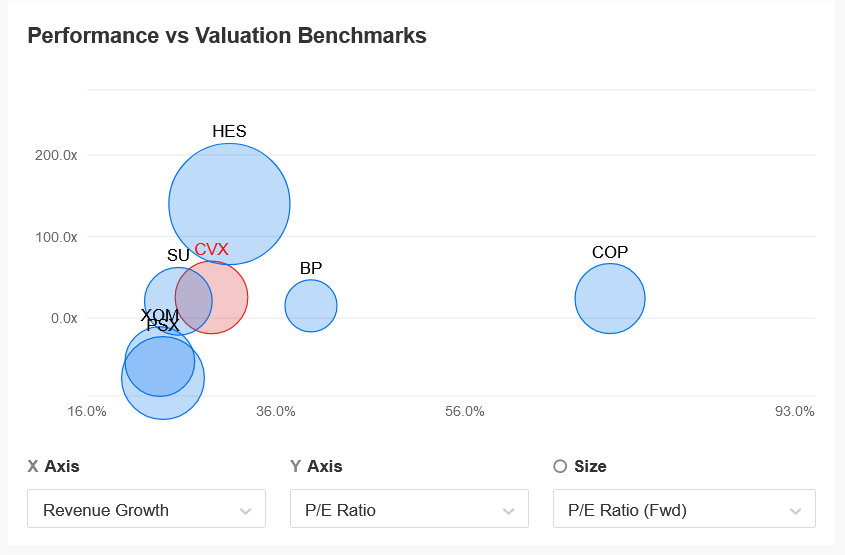

ในปีที่เฟดมีโอกาสขึ้นอัตราดอกเบี้ยเมื่อใดก็ได้ เราจึงเชื่อว่าหุ้นที่มีความอ่อนไหวต่อภาพรวมการฟื้นตัวทางเศรษฐกิจจะกลายเป็นหุ้นยอดนิยมของนักลงทุน นั่นจึงทำให้หุ้นของบริษัทเชฟรอนเป็นตัวเลือกอันดับต้นๆ ของเราในสัปดาห์นี้และเดือนถัดไป และด้วยการที่หุ้นเชฟรอนมีค่า P/E อยู่ที่ 24.6 ทำให้หุ้นดังกล่าวมีมูลค่าถูกกล่าวหุ้นกลุ่มพลังงานตัวอื่นๆ เช่น ConocoPhillips (NYSE:COP), Schlumberger (NYSE:SLB), Pioneer Natural Resources (NYSE:PXD) และ Devon Energy (NYSE:DVN)

ที่มา: InvestingPro

ปัจจุบันหุ้นเชฟรอนมีอัตราการปันผลรายไตรมาสอยู่ที่ $1.34 ต่อหุ้น คิดเป็นการปันผลรายปีอยู่ที่ $5.36 ต่อหุ้น มีเปอร์เซ็นต์ของอัตราผลตอบแทนอยู่ที่ 4.57% สูงกว่าอัตราผลตอบแทนของดัชนีเอสแอนด์พี 500 ที่ 1.29% มากกว่าสามเท่า ตั้งแต่ต้นปี 2022 มาจนถึงปัจจุบัน หุ้นเชฟรอนปรับตัวขึ้นมาแล้ว 13% มีราคาปิดเมื่อวันอังคารอยู่ที่ $132.59

ในการรายงานผลประกอบการไตรมาสล่าสุด บริษัทเชฟรอนสามารถเอาชนะตัวเลขคาดการณ์ของนักวิเคราะห์มาได้อย่างง่ายดาย นอกจากนักลงทุนจะหวังให้ตัวเลขกำไรและอัตราผลตอบแทนต่อหุ้นเติบโต สิ่งที่พวกเขาต้องการจะเห็นก็คือบริษัทจะทำอย่างไรจึงจะสามารถมอบผลตอบแทนคืนแห่ผู้ถือหุ้นได้มากขึ้น ทั้งในแง่ของอัตราเงินปันผล และการซื้อหุ้นคืน

3. Coca-Cola

- วันรายงานผลประกอบการ: พฤหัสบดีที่ 10 กุมภาพันธ์ ก่อนตลาดหลักทรัพย์สหรัฐฯ เปิด

- อัตราส่วนเปรียบเทียบระหว่างราคาตลาดของหุ้นต่อกำไรสุทธิต่อหุ้น (P/E): 29.5

- อัตราเงินปันผลตอบแทน: 3.08%

- มูลค่าตามราคาตลาด: $258,300 ล้านเหรียญสหรัฐ

- พฤติกรรมราคาหุ้นตั้งแต่ต้นปีถึงปัจจุบัน: +1.1%

บริษัทผู้ผลิตเครื่องดื่มอัดลมที่วางขายตามร้านค้า ภัตตาคารและตู้ขายสินค้าแบบหยอดเหรียญในกว่า 200 ประเทศ “โคคาโคลา” (NYSE:KO) คือหุ้นตัวสุดท้ายที่เราจะแนะนำในบทความนี้ นอกจากน้ำอัดลมสีดำที่เป็นเครื่องดื่มยอดฮิตตลอดกาล โคคาโคลายังเป็นเจ้าของเครื่องดื่มชื่อดังอื่นๆ ด้วยเช่น Sprite, Fanta, Powerade, Nestea และน้ำดื่ม Dasani

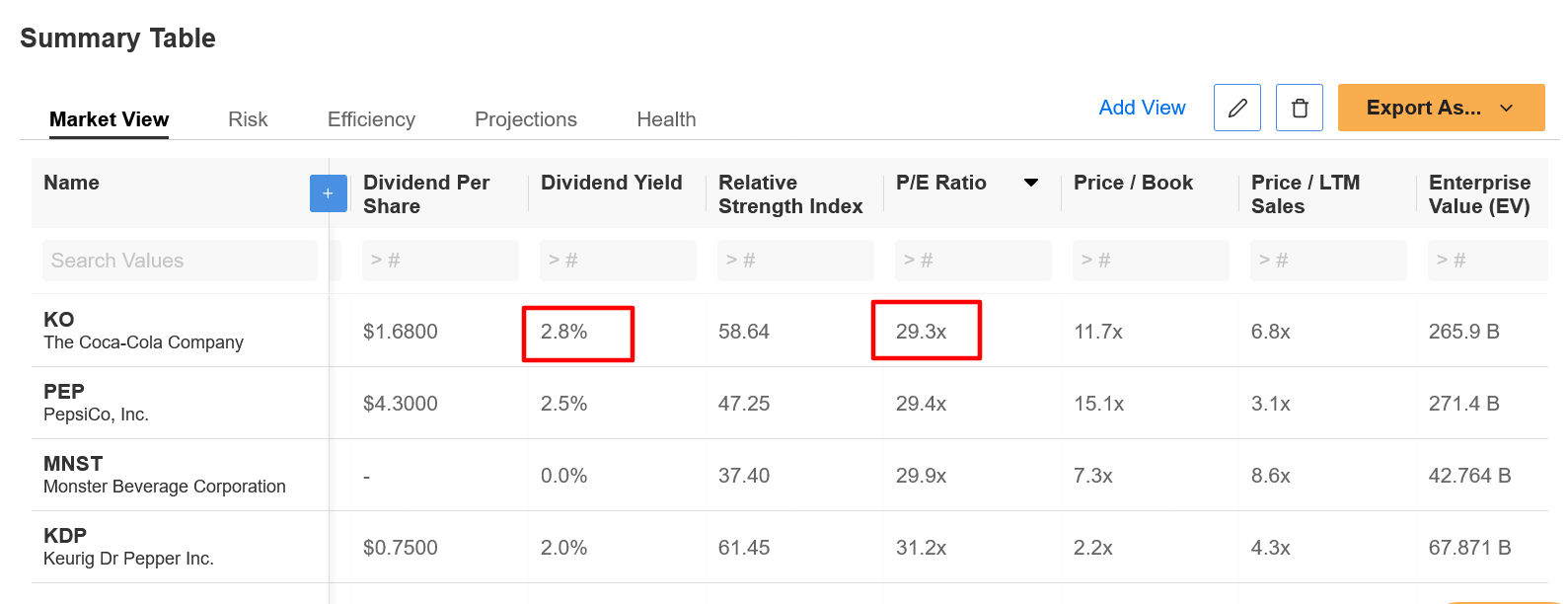

การปรับตัวลดลงของหุ้นเทคฯ ที่สวนทางกับความต้องการลงทุนในหุ้นเน้นมูลค่า หุ้นในกลุ่มสินค้าอุปโภคบริโภคมากขึ้น ทำให้อัตราส่วน P/E ของหุ้นโคคาโคลามีตัวเลขอยู่ที่ 29.3 ซึ่งถือว่าน้อยกว่าเมื่อเทียบกับคู่แข่งอย่างเช่นบริษัท PepsiCo (NASDAQ:PEP), Keurig Dr. Pepper (NASDAQ:KDP) และ Monster Beverage (NASDAQ:MNST)

ที่มา: InvestingPro

ทุกวันนี้หุ้นโคคาโคลามีการปันผลรายไตรมาสอยู่ที่ $0.42 ต่อหุ้น มีเปอร์เซ็นต์การปันผลรายปีอยู่ที่ 3.08% จากข้อมูลข้างต้น ทำให้เราเชื่อว่าหุ้นโคคาโคลามีโอกาสปรับตัวขึ้นต่อ หากเฟดตัดสินใจเริ่มขึ้นอัตราดอกเบี้ย และจากช่วงเวลาการลด QE หุ้นโคคาโคลามีราคาปิดเมื่อวันอังคารอยู่ที่ $59.82 สร้างจุดสูงสุดตลอดกาลเอาไว้ที่ $61.45

ในรายงานผลประกอบการไตรมาสที่ 3 บริษัทโคคาโคลาสามารถเอาชนะตัวเลขคาดการณ์ไปได้ ทำให้การรายงานผลประกอบการครั้งนี้ นักวิเคราะห์หวังจะได้เห็นโคคาโคลามีกำไร $8,990 ล้านเหรียญสหรัฐ มีอัตราการปันผลกำไรต่อหุ้นอยู่ที่ $0.41