จีนระงับการส่งออกน้ำมันสำเร็จรูปในเดือนมีนาคมเพื่อปกป้องอุปทานในประเทศ

ความกังวลของตลาดเกี่ยวกับการขึ้นภาษีและขาขึ้นของผลตอบแทนพันธบัตรรัฐบาลฯ กำลังเข้าปกคลุมตลาดลงทุนสหรัฐฯ นักลงทุนเป็นกังวลว่าเรื่องทั้งสองจะกลายเป็นสาเหตุของขาลงในตลาดหุ้นหลังจากที่ปรับตัวขึ้นมาตลอดเพราะอานิสงส์ QE กราฟผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีขึ้นสร้างจุดสูงสุดใหม่เมื่อวันศุกร์เช่นเดียวกับหุ้นในกลุ่มเทคโนโลยีสวนทางภาพการฟื้นตัวทางเศรษฐกิจของสหรัฐอเมริกา

ความผันผวนที่เกิดขึ้นในตลาดลงทุนสหรัฐฯ เมื่อวันศุกร์เกิดมาจากการตัดสินใจของธนาคารกลางสหรัฐฯ หรือเฟด (FED) ที่ไม่ต่ออายุโครงการช่วยเหลือสภาพคล่องธนาคารในสหรัฐฯ ที่ได้รับผลกระทบจากโรคระบาด กฎหมายดังกล่าวจะหมดผลบังคับใช้ลงในวันที่ 31 มีนาคมที่กำลังจะถึงนี้ สำนักข่าวรอยเตอร์รายงานว่า

“เมื่อไม่มีความช่วยเหลือจากเฟดแล้ว ธนาคารทั้งหลายอาจต้องใช้วิธีลดวงเงินการซื้อพันธบัตร ขายสินทรัพย์บางอย่างหรือลดวงเงินในการกู้ยืมที่พึ่งพามูลค่าของพันธบัตรรัฐบาลลงภายในชั่วข้ามคืน การตัดสินใจเช่นนี้ของเฟดทำให้ธนาคารพาณิชย์ต้องเริ่มคิดหน้าคิดหลังให้มากขึ้นก่อนตัดสินใจปล่อยเงินกู้”

โดยปกติแล้วถ้าทางทางธนาคารจะปล่อยกู้มาก ก็ต้องยิ่งสำรองเงินไว้ให้มากขึ้นเพื่อป้องกันความเสี่ยงหนี้เสีย นับตั้งแต่ไวรัสโควิดระบาดมาตั้งแต่เดือนเมษายนปี 2020 ธนาคารกลางสหรัฐฯ ได้ให้สิทธิ์พิเศษกับธนาคารต่างๆในประเทศ โดยธนาคารไม่ต้องนำมูลค่าของพันธบัตรและเงินฝากที่ฝากไว้กับเฟดเข้ารวมในการคำนวณ leverage ratio หรือเงินทุนสำรองที่ต้องจัดเก็บ เพื่อเป็นการช่วยหนุนให้ธนาคารปล่อยวงเงินกู้มากขึ้น เป็นการเพิ่มสภาพคล่องในตลาด เมื่อเฟดตัดสินใจตัดสิทธิพิเศษตรงนี้ จึงทำให้ธนาคารพากันขายพันธบัตรรัฐบาลและทำให้กราฟผลตอบแทนพันธบัตรฯ ปรับตัวขึ้นมาสูงที่สุดนับตั้งแต่วันที่ 22 มกราคม

นี่อาจจะเป็นกลยุทธ์หน้าตายของธนาคารกลางสหรัฐฯ เพราะก่อนหน้าที่จะมีการประชุมในวันที่ 16-17 มีนาคม นักวิเคราะห์นักเศรษฐศาสตร์ต่างเห็นพ้องต้องกันว่าขาขึ้นของผลตอบแทนพันธบัตรฯ คือสัญญาณชี้ชัดแล้วว่าเงินเฟ้อมาแน่ ไม่ว่าอย่างไรเฟดก็จำเป็นที่ต้องลดความช่วยเหลือทางการเงินลงไม่ว่าจะเป็นลดการทำ QE หรือขึ้นอัตราดอกเบี้ย แต่เพราะเฟดไม่อยากกลืนน้ำลายตัวเองจึงทำเป็นว่ายังยืนยันในสิ่งที่พูดอยู่แต่หันมาใช้วิธีนี้กลับธนาคารพาณิชย์แทน

ในตลาดลงทุนตอนนี้กำลังวิเคราะห์ท่าทีของเฟดกันอยู่ว่าการไม่ต่ออายุโครงการช่วยเหลือธนาคารพาณิชย์จะเป็นการบอกตลาดลงทุนทางอ้อมหรือไม่ว่าเฟดจะเริ่มหยุดผ่อนคลายมาตรการกระตุ้นเศรษฐกิจแล้ว การจัดสินใจของเฟดในครั้งหน้าจึงเป็นที่จับตาของตลาดเป็นอย่างมาก ถ้าเฟดยังทำอะไรที่ดูเป็นการรัดกุมทางการเงินเพิ่มขึ้น ก็หมายความว่าเฟดเป็นกังวลกับเงินเฟ้อจริงแต่ไม่ยอมพูดออกมาตรงๆ

อีกความกังวลหนึ่งที่เริ่มก่อตัวขึ้นในตลาดลงทุนคือการขึ้นภาษีบริษัทเอกชนของทำเนียบขาว ในการหาเสียงของโจ ไบเดน เขาประกาศชัดว่าจะขึ้นภาษีบริษัทเอกชนเพื่อเอารายได้ไปทำให้ชีวิตผู้คนทั่วไปมีความกินดีอยู่ดีมากขึ้น การกระทำเช่นนี้ย่อมหมายความว่าความร้อนแรงที่มีในตลาดหุ้นจะต้องหายลงไปด้วยเพราะกำไรของบริษัทที่ลดลงจากการถูกหักภาษี สำนักข่าว CNBC รายงานถึงแผนการเก็บภาษีของไบเดนในครั้งนี้ว่า “จะเน้นไปที่การตรวจสอบและเก็บภาษีบริษัทที่ดูมีการเติบโตที่ดี อย่างไรก็ตามนี่ไม่ใช่การกลั่นแกล้งคนรวย แต่เป็นสิ่งที่ชาวอเมริกันควรที่จะช่วยเหลือซึ่งกันและกัน” และโครงการนี้ยังไม่มีวันเวลาที่แน่ชัดว่าจะประกาศใช้เมื่อไหร่

ความเสี่ยงและผลตอบแทนพันธบัตรฯ กอดคอกันขึ้น

ตอนนี้นักลงทุนแปลความว่าขาขึ้นของผลตอบแทนพันธบัตรฯ หมายถึงความเสี่ยงที่เพิ่มขึ้นตามไปด้วย ทั้งมาตรการกระตุ้นเศรษฐกิจมูลค่า $1.9 ล้านล้านเหรียญสหรัฐและการกระจายวัคซีนที่ทำได้เร็วและดีเกินคาด ทำให้ตลาดหุ้นและผลตอบแทนพันธบัตรฯ ปรับตัวขึ้นพร้อมๆ กัน การเติบโตทางเศรษฐกิจอย่างรวดเร็วหลังวิกฤตโรคระบาดถือเป็นเรื่องที่ดี แต่ถ้ามาเร็วเกินไปก็สร้างความกังวลให้กับตลาดลงทุนได้

เพราะนักลงทุนกลัวเรื่องเงินเฟ้อ พวกเขาจึงเลือกที่จะขายพันธบัตรแต่ซื้อหุ้นเอาไว้ก่อนเพราะไม่ว่าอย่างไรผลตอบแทนจากการถือครองหุ้นก็ยังมีมากกว่าการถือครองพันธบัตรรัฐบาลแม้ว่าทั้งสองตลาดจะเผชิญความเสี่ยงจากเงินเฟ้อเหมือนกัน แล้วเหตุการณ์นี้สามารถตีความเป็นอย่างไรได้บ้าง? หากมองที่ดอลลาร์สหรัฐนี่คือโอกาสที่จะทำให้สกุลเงินแข็งค่าและถ้าดอลลาร์แข็งค่า ย่อมหมายความว่าราคาทองคำก็จะปรับตัวลง

ส่วนตลาดหุ้นนั้น ตอนนี้การเติบโตของหุ้นแต่ละตัวจะขึ้นอยู่กับวัฎจักรทางธุรกิจ ธุรกิจไหนที่มีแนวโน้มว่าจะฟื้นตัวเร็วหลังจากความกังวลโควิดจบลง หุ้นตัวนั้นก็จะเติบโตได้ดี ส่วนหุ้นตัวไหนที่ปรับตัวขึ้นมาในช่วงก่อนหน้านี้ก็ถึงเวลาที่ต้องหยุดพัก นี่อาจจะเป็นเวลากลับมาเฉิดฉายของนักลงทุนสายเน้นมูลค่าอย่างปู่วอร์เรน บัฟเฟตต์อีกครั้งก็เป็นได้

อย่างไรก็ตามการปรับตัวขึ้นของผลตอบแทนพันธบัตรฯ นั้นแปรผกผันกับหุ้นกลุ่มเติบโตอย่างเช่นหุ้นกลุ่มเทคโนโลยี บริษัทเทคโนโลยีอาจเติบโตขึ้นได้จากการฟื้นตัวทางเศรษฐกิจ แต่ในขณะเดียวกันผลตอบแทนพันธบัตรฯ ที่เพิ่มขึ้นเพราะไม่มีใครอยากถือพันธบัตรนั้นก็ไปกระทบกับหุ้นในกลุ่มการเงินอย่างเช่นธนาคารซึ่งเป็นผู้อยู่เบื้องหลังบริษัทเทคโนโลยีอีกที

ดัชนีเอสแอนด์พี 500สามารถปรับตัวขึ้นได้เมื่อวันศุกร์โดยที่หุ้นในกลุ่มการเงินกลับปรับตัวลดลงจนติดลบ 1.2% และกลุ่มที่ปรับตัวลดลงมากที่สุดคืออสังหาริมทรัพย์ด้วยตัวเลขติดลบ 1.3% ในขณะเดียวกันกลุ่มที่สามารถทรงตัวเองเอาไว้ในแดนบวกได้คือกลุ่มผู้ให้บริการด้านการสื่อสารที่ปรับตัวขึ้น 0.9% และสินค้าฟุ่มเฟือย 0.6%

ดัชนีหลักอื่นๆ อย่างเช่นรัสเซล 2000สัปดาห์ที่แล้วสามารถปิดบวกในวันศุกร์ที่แล้วได้ 0.9% ใกล้เคียงกับดัชนีแนสแด็ก 100ที่ปิดบวกได้ 0.6% จากการประกาศหยุดช่วยเหลือธนาคารพาณิชย์ของเฟดและวันหมดอายุของสัญญาในตลาดซื้อขายล่วงหน้าจึงทำให้วันศุกร์ที่แล้วกลายเป็นวันสุดท้ายของสัปดาห์ที่ผันผวนค่อนข้างมาก

ขาขึ้นกลับไปยังจุดสูงสุดของดัชนีแนสแด็ก 100 ถือว่ายากลำบากใช่เล่น

แม้ว่าดัชนีแห่งโลกเทคโนโลยีจะสามารถกลับขึ้นไปยืนเหนือเส้น neckline ได้ แต่ก็ยังไม่อาจก้าวผ่านเส้นแนวต้านจากบริเวณไหล่ด้านขวาของรูปแบบหัวไหล่ (Head & Shoulder) ถ้ากราฟของดัชนีปรับตัวลดลงมาต่ำกว่าจุดต่ำสุดของวันที่ 5 มีนาคมได้เมื่อไหร่ จะเป็นสัญญาณยืนยันรูปแบบหัวไหล่ว่าได้สร้างเสร็จสมบูรณ์แล้ว อินดิเคเตอร์ RSI ก็ดูเหมือนว่าจะเห็นด้วยกับขาลงในครั้งนี้

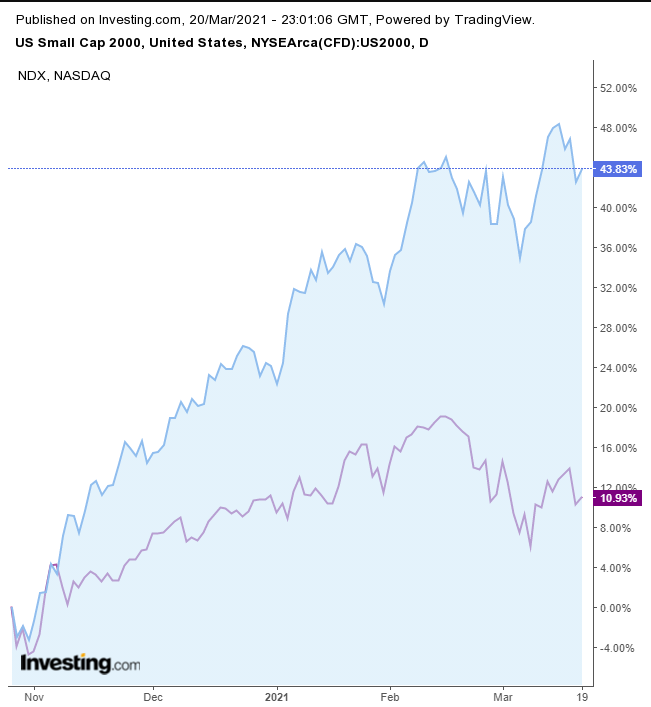

ขาขึ้นของดัชนีรัสเซล 2000 ตอนนี้สามารถทำผลงานขาขึ้นได้แรงกว่าดัชนีแนสแด็กคิดเป็นอัตราส่วน 4:1 อย่างที่ได้เห็นไปในรูปด้านล่างนี้

กราฟนี้สะท้อนให้เห็นความกังวลของนักลงทุนที่นับวันยิ่งเพิ่มสูงขึ้นเรื่อยๆ จนในที่สุดวันหนึ่งตลาดสินทรัพย์เสี่ยงจะต้องร่วงลงมาอย่างฉับพลัน เรย์ ดาลิโอ นักเศรษฐศาสตร์ชื่อดังเจ้าของหนังสือ The Principles วิเคราะห์ว่ามาตรการกระตุ้นเศรษฐกิจมูลค่า $1.9 ล้านล้านเหรียญสหรัฐจะเป็นตัวบังคับให้เฟดไม่มีทางเลือกอื่นนอกจากเข้าซื้อพันธบัตรรัฐบาลเพื่อลดความชันของกราฟผลตอบแทนฯ ซึ่งการทำเช่นนั้นมีแต่จะทำให้ดอลลาร์อ่อนมูลค่าลง

ในขณะเดียวกัน นักวิเคราะห์อาวุโสจากบริษัทเวลล์ ฟาร์โกวิเคราะห์ไปแล้วว่ากราฟผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีจะต้องขึ้นแตะ 2% ได้ภายในปีนี้อย่างแน่นอน จากการวิเคราะห์ทางเทคนิคในรูปด้านล่างนี้ ความเป็นไปได้ที่จะได้เห็น 2% มีสูงขึ้นตามนั้นจริง

บริษัทซิตี้กรุ๊ปประเมินว่าความผันผวนในผลตอบแทนพันธบัตรรัฐบาลฯ ไม่ว่าอย่างไรก็ต้องส่งผลกระทบต่อตลาดหุ้นสหรัฐฯ นอกจากเรื่องนี้ยังมีปัจจัยสนับสนุนอื่นอีกเช่นการขึ้นภาษีบริษัทเอกชนจาก 21% เป็น 25% ซึ่งจะทำให้กำไรของบริษัทเอกชนหายไปประมาณ 4%-5% และหากขึ้นภาษีถึง 28% จะทำให้กำไรลดลง 6%-7%

จากการวิเคราะห์ทางเทคนิค เราเห็นโอกาสที่กราฟดอลลาร์สหรัฐปรับตัวขึ้นในสัปดาห์นี้

การที่ราคาปิดของดัชนีเมื่อสัปดาห์ที่แล้วสามารถปิดเหนือเส้น neckline ได้ทำให้การฟอร์มตัวเป็นรูปแบบธงในสัปดาห์นี้มีโอกาสสำเร็จมากขึ้น หนุนความเป็นไปได้ที่ว่ารูปแบบ double-bottom ที่เกิดขึ้นก่อนหน้านี้ช่วยหนุนขาขึ้นจริง

พฤติกรรมของทองคำในระยะหลังมีแต่เรื่องที่ไม่อาจคาดเดาได้เลย ล่าสุดทองคำกับดอลลาร์พากันขึ้นเหมือนกันทั้งๆ ที่ทั้งสองเคยเป็นปรปักษ์กันมาก่อน อาจเป็นเพราะว่าขาขึ้นของผลตอบแทนพันธบัตรฯ ทำให้นักลงทุนหันมาถือสินทรัพย์สำรองมากขึ้น

อย่างไรก็ตาม ขาขึ้นของทองคำตอนนี้กำลังเจออุปสรรคเมื่อขึ้นมาเจอกันแนวต้านขาลงที่ลากมาตั้งแต่จุดสูงสุดในวันที่ 6 มกราคม ทองคำได้พยายามเจาะแนวต้านนี้มาสามวันติดต่อกันแล้ว แต่ยังคงไม่สำเร็จ แม้จะปรับตัวกลับขึ้นมาได้สักระยะหนึ่ง แต่ตราบใดที่ยังไม่สามารถทะลุแนวต้านนี้ขึ้นไปได้ ให้พิจารณาว่าราคาทองคำยังคงอยู่ในแนวโน้มขาลงเอาไว้ก่อน

น้ำมันดิบแม้จะปรับตัวกลับขึ้นมาได้ในวันศุกร์ แต่โดยภาพรวมแล้วก็ยังต้องจับตาเพราะแนวโน้มหลังยังมีโอกาสที่ราคาน้ำมันจะปรับตัวลงได้อีกจากความกังวลปัญหาเงินเฟ้อที่ยังไม่มีทีท่าว่าจะลดลง

การดีดตัวกลับขึ้นมาในรูปสามารถมองได้เป็นสองสถานการณ์ สำหรับคนที่เชียร์ขาขึ้นอาจมองว่าการดีดกลับขึ้นมาคือสัญญาณบอกถึงความมีพลัง แต่สำหรับคนที่เชียร์ขาลงแล้วนี่คือการสร้างฐานของไหล่ขวา ที่กำลังจะกลายเป็นขาลงระยะยาวในอนาคต

ข่าวเศรษฐกิจสำคัญประจำสัปดาห์ (เวลาทั้งหมดคำนวณเป็น EDT)

วันอาทิตย์

21:30 (ประเทศจีน) การประกาศดอกเบี้ยเงินกู้จากธนาคารกลางจีน: ตัวเลขครั้งล่าสุดอยู่ที่ 3.85%

วันจันทร์

10:00 (สหรัฐฯ) รายงานตัวเลขยอดขายที่อยู่อาศัยมือสอง: คาดว่าจะลดลงจาก 6.69M เป็น 6.49M

วันอังคาร

03:00 (สหราชอาณาจักร) รายงานจำนวนคนว่างงานที่ใช้สิทธิประโยชน์จากการว่างงาน: ตัวเลขในเดือนมกราคมลดลงมาเหลือ -20.0K

10:00 (สหราชอาณาจักร) รายงานตัวเลขยอดขายที่อยู่อาศัยใหม่: คาดว่าจะลดลงจาก 923K เป็น 876K

วันพุธ

03:00 (สหราชอาณาจักร) ดัชนีราคาผู้บริโภค (CPI): คาดว่าจะปรับตัวขึ้นจาก 0.7% เป็น 0.8%

04:30 (เยอรมัน) ดัชนี PMI ภาคการผลิต: คาดว่าจะปรับขึ้นจาก 60.7 เป็น 61.0

05:30 (สหราชอาณาจักร) ดัชนี PMI ภาคการผลิต: คาดว่าจะคงที่ 54.0

05:30 (สหราชอาณาจักร) ดัชนี PMI ภาคการบริการ: คาดว่าจะเพิ่มขึ้นจาก 49.5 เป็น 51.0

08:30 (สหรัฐฯ) ยอดคำสั่งซื้อสินค้าคงทน: คาดว่าจะลดลงจาก 1.3% เป็น 0.6%

10:00 (สหรัฐฯ) แถลงการณ์ของประธานธนาคารกลางสหรัฐฯ ต่อสภาคองเกรส

10:30 (สหรัฐฯ) รายงานปริมาณน้ำมันดิบคงคลัง: คาดว่าจะเพิ่มขึ้นจาก 2.396M เป็น 2.964M

วันพฤหัสบดี

04:30 (สวิตเซอร์แลนด์): การประกาศอัตราดอกเบี้ยของธนาคารกลางสวิตเซอร์แลนด์: คาดว่าจะคงที่ -0.75%

05:30 (อังกฤษ) แถลงการณ์จากประธานธนาคารกลางอังกฤษ

05:30 (ยูโรโซน) แถลงการณ์จากประธานธนาคารกลางแห่งสหภาพยุโรป

08:30 (สหรัฐฯ) รายงานตัวเลข GDP: คาดว่าจะแบบไตรมาสต่อไตรมาสจะลดลงจาก 33.4% เป็น 4.1%

08:30 (สหรัฐฯ) จำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรก: สัปดาห์ที่แล้วเพิ่มขึ้นเป็น 770,000 คน

วันศุกร์

03:00 (สหราชอาณาจักร) รายงานตัวเลขยอดขายปลีก: คาดว่าจะเพิ่มขึ้นจาก -8.2% เป็น 2.2%

05:00 (เยอรมัน) รายงานตัวเลขความเชื่อมั่นทางธุรกิจ: คาดว่าจะเพิ่มขึ้นจาก 92.4 เป็น 93.2