Bitcoin ปรับตัวขึ้นแต่ยังต่ำกว่า $67k ท่ามกลางความตึงเครียดอิหร่านกดดันความเสี่ยง

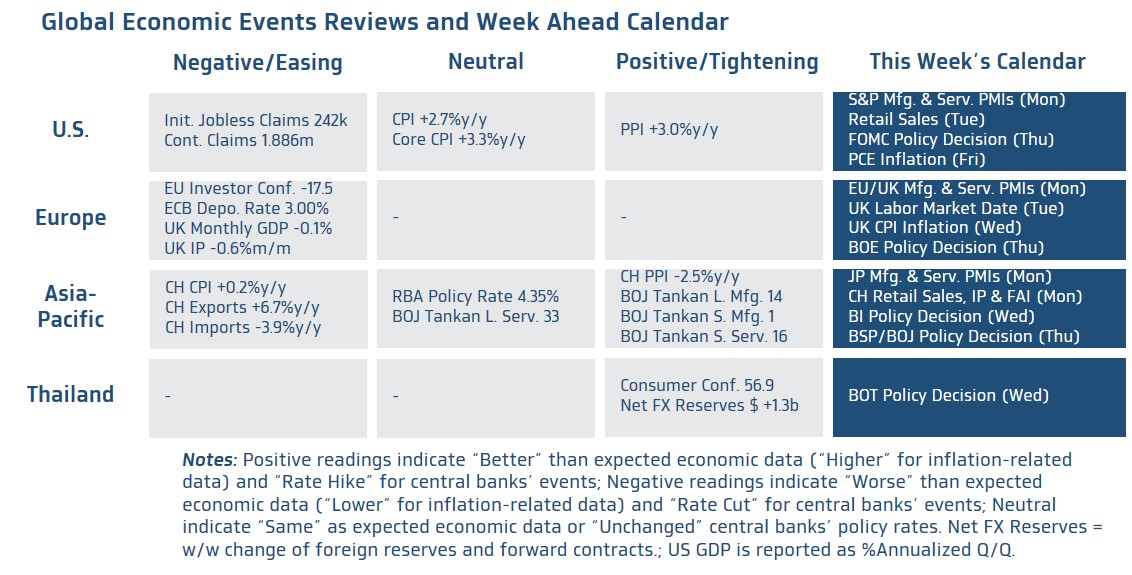

- สัปดาห์ที่ผ่านมา รายงานข้อมูลเศรษฐกิจสหรัฐฯ ที่ออกมาผสมผสาน ทำให้ผู้เล่นในตลาดคงมองว่า เฟดจะเดินหน้าลดดอกเบี้ยได้ในการประชุมเดือนธันวาคมนี้

- ระวังตลาดการเงินผันผวนสูง ท่ามกลางผลการประชุมบรรดาธนาคารกลาง ทั้ง เฟด, BOE, BOJ และ กนง. ของไทย รวมถึง รายงานข้อมูลเศรษฐกิจสำคัญ อย่าง ดัชนี PMI ภาคการผลิตและภาคการบริการ

- ทิศทางเงินดอลลาร์จะขึ้นกับ คาดการณ์ดอกเบี้ยใหม่ (Dot Plot) ของเฟด รวมถึงผลการประชุม BOJ และ BOE ซึ่งหาก BOJ ส่งสัญญาณพร้อมขึ้นดอกเบี้ยที่ชัดเจน อาจหนุนเงินเยนญี่ปุ่น (JPY) แข็งค่าขึ้นบ้าง กดดันเงินดอลลาร์ให้ย่อตัวลง ในส่วนของค่าเงินบาท เราประเมินว่า เงินบาทผันผวนสูงในกรอบ Sideways ทว่าทิศทางเงินบาทจะขึ้นกับการเคลื่อนไหวของเงินดอลลาร์ รวมถึงราคาทองคำ ที่จะขึ้นกับผลการประชุมเฟดและบรรดาธนาคารกลางหลัก ส่วนผลการประชุม กนง. อาจไม่ได้กระทบเงินบาทมากนัก ทั้งนี้ ควรจับตาทิศทางเงินหยวนจีน (CNY) ซึ่งจะขึ้นกับรายงานข้อมูลเศรษฐกิจสำคัญของจีน ส่วนฟันด์โฟลว์นักลงทุนต่างชาติอาจยังคงกดดันเงินบาทได้ เนื่องจากเราคาดว่า บรรดานักลงทุนต่างชาติทยอยขายสินทรัพย์ไทยได้บ้าง

- มองกรอบเงินบาทสัปดาห์นี้

33.75-34.50 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

- ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ผลการประชุม FOMC ของเฟด ซึ่งเราคาดว่า เฟดจะลดดอกเบี้ย 25bps สู่ระดับ 4.25%-4.50% ทว่า เฟดอาจส่งสัญญาณชะลอการลดดอกเบี้ย ผ่านคาดการณ์แนวโน้มดอกเบี้ยเฟด (Dot Plot) ใหม่ที่อาจสะท้อนว่า เฟดจะลดดอกเบี้ยลงราว 3-4 ครั้งในปีหน้า และเฟดอาจจบรอบการลดดอกเบี้ย (Terminal Rate) ที่ระดับสูงกว่าราว 3.00% ที่เฟดได้ประเมินไว้ในการประชุมเดือนกันยายน สอดคล้องกับการปรับคาดการณ์แนวโน้มเศรษฐกิจสหรัฐฯ (Summary of Economic Projections หรือ SEP) ที่อาจดีขึ้นเมื่อเทียบกับ SEP ในการประชุมเดือนกันยายน และนอกเหนือจากคาดการณ์แนวโน้มเศรษฐกิจและดอกเบี้ยนโยบายใหม่ของเฟด บรรดาผู้เล่นในตลาดจะรอติดตามถ้อยแถลงของประธานเฟดในช่วง Press Conference อย่างใกล้ชิด เพื่อประกอบการประเมินทิศทางนโยบายการเงินของเฟด ในส่วนรายงานข้อมูลเศรษฐกิจที่น่าสนใจ ผู้เล่นในตลาดจะรอลุ้น รายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรมและภาคการบริการ (S&P Manufacturing & Services PMIs) เดือนธันวาคม ยอดค้าปลีก (Retail Sales) และอัตราเงินเฟ้อ PCE (ที่เฟดติดตามอย่างใกล้ชิด) ในเดือนพฤศจิกายน

- ฝั่งยุโรป – ผู้เล่นในตลาดจะรอลุ้นผลการประชุมธนาคารกลางอังกฤษ (BOE) โดยเราคาดว่า BOE อาจคงดอกเบี้ยไว้ที่ระดับ 4.75% ทว่า BOE อาจส่งสัญญาณพร้อมเดินหน้าทยอยลดดอกเบี้ยเพิ่มเติมในปี 2025 (เราคาดว่า BOE อาจลดดอกเบี้ยราว 4 ครั้ง หรือ 100bps ในปีหน้า) ตามแนวโน้มการทยอยกลับสู่เป้าหมายของอัตราเงินเฟ้อ ขณะเดียวกันภาพรวมเศรษฐกิจอังกฤษก็มีแนวโน้มชะลอลง นอกจากนี้ ผู้เล่นในตลาดจะรอประเมินภาพเศรษฐกิจอังกฤษ ผ่านรายงานดัชนี PMI ภาคการผลิตและภาคการบริการในเดือนธันวาคม รายงานอัตราเงินเฟ้อ CPI ในเดือนพฤศจิกายน และรายงานข้อมูลตลาดแรงงานในเดือนตุลาคม ส่วนทางฝั่งยูโรโซน ผู้เล่นในตลาดจะรอติดตามถ้อยแถลงของบรรดาเจ้าหน้าที่ธนาคารกลางยุโรป (ECB) พร้อมทั้งรอลุ้นรายงานดัชนี PMI ภาคการผลิตและภาคการบริการ

- ฝั่งเอเชีย – ประเด็นสำคัญจะอยู่ที่ผลการประชุมธนาคารกลางญี่ปุ่น (BOJ) แม้ว่าในการประชุมครั้งนี้ เราคาดว่า BOJ จะคงดอกเบี้ยไว้ที่ระดับ 0.25% ตามเดิม ทว่าควรจับตาอย่างใกล้ชิดถึงการส่งสัญญาณต่อแนวโน้มการปรับนโยบายการเงินของ BOJ ในปีหน้า หลังล่าสุดผู้เล่นในตลาดต่างคาดหวังว่า BOJ จะสามารถทยอยขึ้นดอกเบี้ยเพิ่มเติมได้ในช่วงไตรมาสแรกของปีหน้าสู่ระดับ 0.50% และอาจขึ้นดอกเบี้ยต่อสู่ระดับ 0.75% ในปี 2025 เช่นเดียวกันกับธนาคารกลางอินโดนีเซีย (BI) ที่เราคาดว่า BI จะคงดอกเบี้ยไว้ที่ระดับ 6.00% เพื่อรักษาเสถียรภาพของเงินอินโดนีเซียรูเปียะห์ (IDR) แม้ว่าโดยรวมเศรษฐกิจจะชะลอตัวลงบ้าง ส่วนอัตราเงินเฟ้อก็ชะลอลงและอยู่ในกรอบเป้าหมาย 1.5%-3.5% ขณะที่ธนาคารกลางฟิลิปปินส์ (BSP) นั้น เราคาดว่า BSP อาจลดดอกเบี้ย 25bps สู่ระดับ 5.75% หลังอัตราเงินเฟ้อได้ชะลอลงเข้าสู่กรอบเป้าหมาย 2%-4% อีกทั้งในช่วงหลัง เงินฟิลิปปินส์เปโซ (PHP) ก็ไม่ได้อ่อนค่าลงหนัก ท่ามกลางแรงกดดันจากการแข็งค่าขึ้นของเงินดอลลาร์ ทั้งนี้ ในส่วนของรายงานข้อมูลเศรษฐกิจที่น่าสนใจ ผู้เล่นในตลาดจะรอลุ้นรายงานข้อมูลเศรษฐกิจสำคัญรายเดือนของจีน อาทิ ยอดค้าปลีก (Retail Sales) ในเดือนพฤศจิกายน ส่วนในฝั่งญี่ปุ่น ผู้เล่นในตลาดจะรอติดตามรายงานดัชนี PMI ภาคการผลิตและภาคการบริการ ในเดือนธันวาคม รวมถึงอัตราเงินเฟ้อ CPI เดือนพฤศจิกายน ซึ่งอาจส่งผลกระทบต่อมุมมองของผู้เล่นในตลาดต่อแนวโน้มนโยบายการเงินของ BOJ

- ฝั่งไทย – ผู้เล่นในตลาดจะรอติดตามผลการประชุมคณะกรรมการนโยบายการเงิน (กนง.) โดยเราประเมินว่า กนง. อาจมีมติคงดอกเบี้ยไว้ที่ระดับ 2.25% ทว่าอาจมีการส่งสัญญาณพร้อมปรับนโยบายการเงินให้ผ่อนคลายเพิ่มเติม เพื่อให้เหมาะสมกับแนวโน้มเศรษฐกิจไทย โดยเฉพาะในกรณีที่เศรษฐกิจไทยมีแนวโน้มชะลอลงกว่าที่ประเมินไว้มาก สำหรับแนวโน้มเงินบาทนั้น หากประเมินในเชิงเทคนิคัล โดยใช้กลยุทธ์ Trend-Following เราจะยังคงมั่นในว่า เงินบาทอาจทยอยแข็งค่าขึ้นได้ หรือแกว่งตัว Sideways ตราบใดที่เงินบาท (USDTHB) ไม่ได้อ่อนค่าลงต่อเนื่องทะลุโซนแนวต้าน 34.20 บาทต่อดอลลาร์ ได้อย่างชัดเจน