สัญญาซื้อขายล่วงหน้าหุ้นสหรัฐฯ ปรับตัวขึ้นเล็กน้อยหลังขาดทุนหนักจากภาษีศุลกากรและความกังวลเรื่อง AI

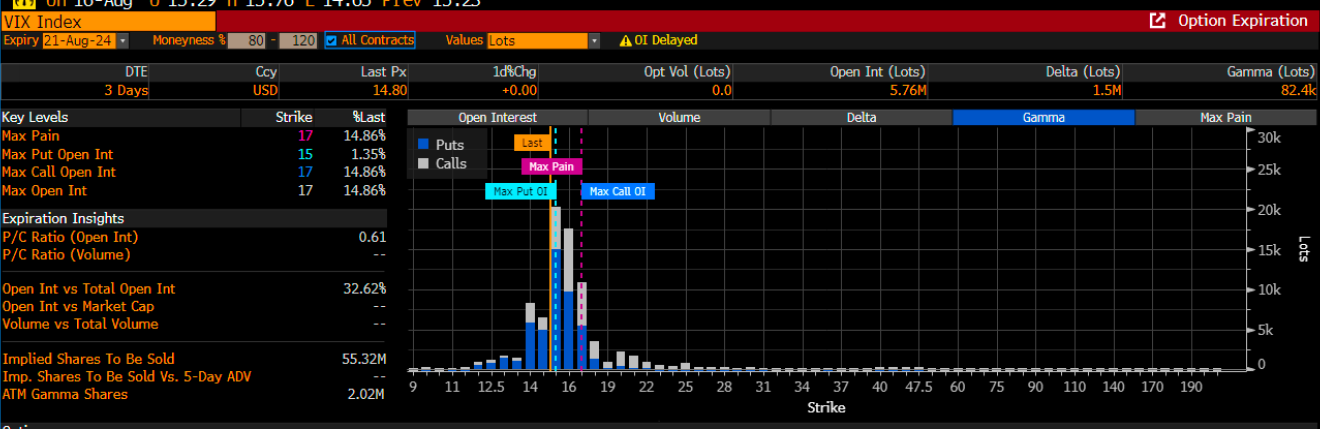

เราคาดว่าจะมีความผันผวนจะเพิ่มขึ้นในสัปดาห์นี้ โดยเฉพาะอย่างยิ่งเมื่อ VIX (ดัชนีความผันผวน) จะหมดอายุในวันพุธนี้ ตำแหน่งของตัวเลือก VIX ในปัจจุบันบ่งชี้ว่า VIX อาจยังคงอยู่ที่ระดับประมาณ 15 ซึ่งหมายความว่าการลดความผันผวนที่ช่วยตลาดเมื่อสัปดาห์ที่แล้วอาจไม่เกิดขึ้นในครั้งนี้

นอกจากนี้ เมื่อตลาดตกต่ำ เราจะไม่ได้รับการสนับสนุนจากการลดลงของตัวเลือก S&P 500 ที่เทรดเดอร์แห่กันซื้อในช่วงต้นเดือนสิงหาคม เนื่องจากการหมดอายุของ OPEX ได้ผ่านไปแล้ว หากตลาดจะปรับตัวขึ้นในสัปดาห์นี้ มันจะจะต้องอาศัยปัจจัยพื้นฐานของตนเองโดยไม่มีแรงหนุนจากออปชั่นที่หมดอายุ

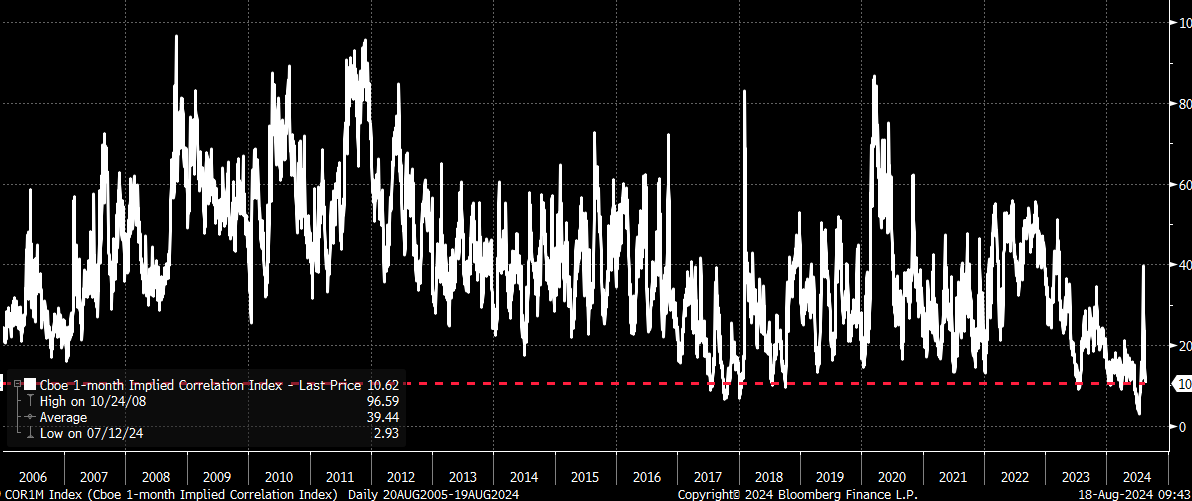

นอกจากนี้ ค่าความสัมพันธ์โดยนัยในช่วง 1 เดือนยังลดลงอีกในวันศุกร์ โดยขณะนี้อยู่ที่ 10.6 (นี่เป็นการวัดว่าหุ้นต่าง ๆ เคลื่อนไหวไปในทิศทางเดียวกันมากน้อยเพียงใด)

ระดับดังกล่าวมักเกี่ยวข้องกับตลาดที่อยู่ในระดับสูงสุด และแม้ว่ามันอาจจะลดลงได้อีก แต่ก็แนะนำให้ระมัดระวังเมื่อไล่ตามการปรับขึ้นของตลาด เมื่อเดือนที่แล้ว ตัวบ่งชี้ได้พิสูจน์แล้วว่ามีประโยชน์ในการระบุจุดสูงสุดของตลาดในเดือนกรกฎาคม ดังนั้นมันคุ้มที่ควรจะเฝ้าระวังในฐานะสัญญาณที่เป็นไปได้

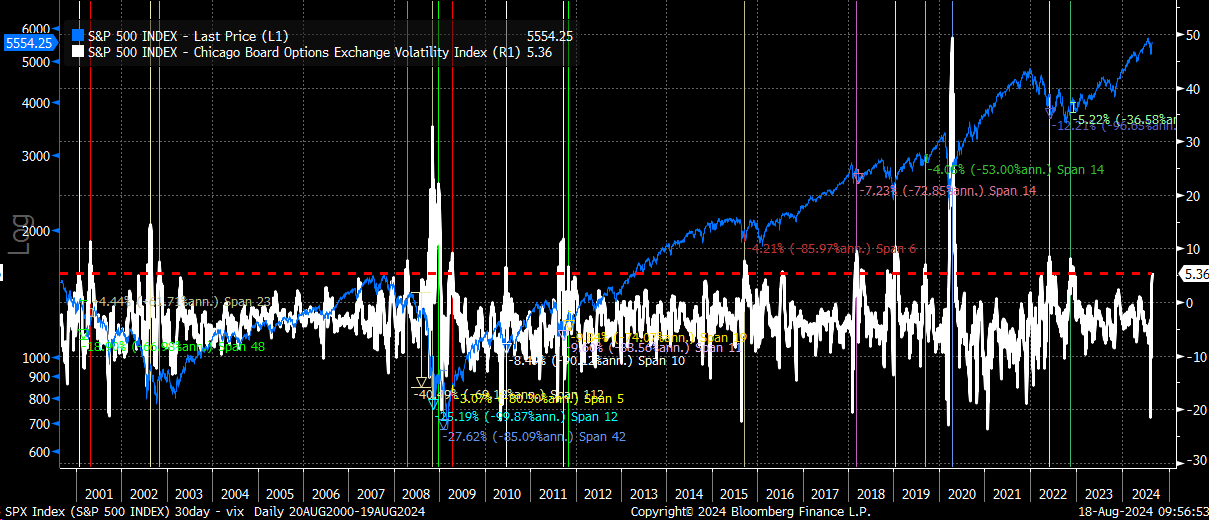

นอกจากนี้ ความผันผวนที่เกิดขึ้นจริงในช่วง 30 วันของ S&P 500 อยู่ที่ 20.16 ขณะที่ VIX อยู่ที่ 14.8 ทำให้เกิดความแตกต่างกันที่ +5.36 ซึ่งในอดีตช่องว่างประเภทนี้ (ที่ความผันผวนที่เกิดขึ้นจริงสูงกว่าความผันผวนที่คาดการณ์ไว้มาก) ไม่ได้เกิดขึ้นบ่อยนัก

เมื่อเป็นเช่นนั้น มันมักตามมาด้วยความผันผวนที่เพิ่มขึ้นและการลดลงเพิ่มเติมใน S&P 500 รูปแบบที่กล่าวมามักจะเกิดขึ้นหลังจากการเคลื่อนไหวที่ต่ำอย่างมาก แล้วตามด้วยการพุ่งขึ้นอย่างสูง และตามด้วยการเคลื่อนไหวลงอีกครั้ง ย้อนกลับไปในปี 2000 สถานการณ์นี้เกิดขึ้นหลายครั้ง และในกรณีส่วนใหญ่ก็นำไปสู่ความผันผวนที่เพิ่มขึ้น

อย่างไรก็ตาม มีข้อยกเว้นสองกรณีที่น่าสังเกตหลังจากการขายออกในเดือนธันวาคม 2018 และมีนาคม 2020

สัปดาห์นี้จะมีความสำคัญสำหรับเงินเยนญี่ปุ่น เนื่องจากผู้ว่าการธนาคารกลางญี่ปุ่น นายอุเอดะ จะกล่าวต่อรัฐสภาในวันที่ 23 สิงหาคม นอกจากนี้ ในวันที่ 22 สิงหาคม เราจะได้เห็นการเปิดเผยข้อมูล CPI ซึ่งคาดว่าจะเพิ่มขึ้น 2.7% เมื่อเทียบกับปีที่แล้ว ลดลงเล็กน้อยจาก 2.8% เมื่อเดือนที่แล้ว

USD/JPY กลับสู่ค่าเฉลี่ยเคลื่อนที่ 20 วัน ซึ่งบ่งชี้ว่าไม่ได้อยู่ในสถานะขายเกินอีกต่อไป และยังลดลงต่ำกว่าค่าเฉลี่ยเคลื่อนที่แบบเอ็กซ์โพเนนเชียล 10 วันเมื่อวันเสาร์ ซึ่งทำให้ระดับแนวรับที่สำคัญกลับมาอยู่ที่ 146.25 แต่หากระดับแนวรับนี้ถูกทำลาย ก็อาจนำไปสู่การทดสอบจุดต่ำสุดรอบ 142 อีกครั้ง

ในขณะเดียวกัน S&P 500 ก็ได้แตะระดับ 78.6% (ซึ่งเป็นระดับเทคนิคสำคัญที่มักส่งสัญญาณถึงการกลับตัวหรือการต่อเนื่องของแนวโน้ม) ของการลดลงตั้งแต่กลางเดือนกรกฎาคม หากดัชนีนี้กำลังจะทำจุดสูงสุดใหม่ นี่คือระดับที่ต้องทะลุผ่านไปให้ได้เพื่อให้สิ่งนั้นเกิดขึ้น

นอกจากนี้ ดัชนียังได้กลับมาทดสอบเส้นแนวโน้ม (เส้นที่เชื่อมต่อจุดราคาอย่างน้อยสองจุดและแสดงทิศทางทั่วไปของตลาด) ซึ่งก่อตัวจากจุดต่ำสุดในเดือนตุลาคม 2023 ทำให้พื้นที่จากราคาปิดของวันศุกร์เป็นระดับแนวต้านที่แข็งแกร่ง (ระดับราคาที่หุ้นหรือตลาดอาจพยายามเคลื่อนตัวขึ้นไปได้ยาก)

นอกจากนี้ เรายังมีการจัดสมดุลของคลื่นที่ดี (สถานการณ์ที่คลื่นต่าง ๆ ในทฤษฎี Elliott Wave นั้นมีความสัมพันธ์กันอย่างสมส่วน) โดยคลื่นที่ห้าเท่ากับ 61.8% ของคลื่นที่สาม คลื่นที่สามเท่ากับคลื่นหนึ่ง และคลื่นที่ห้าเท่ากับ 61.8% ของคลื่นหนึ่ง

ดังนั้น จากมุมมองของ Fibonacci (วิธีการวิเคราะห์ทางเทคนิคโดยใช้สัดส่วนสำคัญเช่น 61.8% เพื่อระบุจุดกลับตัวที่เป็นไปได้) อาจกล่าวได้ว่าจุดสูงสุดที่เห็นในเดือนกรกฎาคมนั้นมีความสำคัญ และการฟื้นตัวจากมุมมองของ Fibonacci ก็เป็นการถอยกลับ (การกลับตัวชั่วคราวในทิศทางของราคาหุ้นภายในแนวโน้มที่ใหญ่กว่า)

ดัชนีหยุดที่จุดที่เกิดการปิดช่องว่าง (ระดับราคาที่ช่องว่างในกราฟ มักเกิดจากการเคลื่อนไหวของราคาอย่างฉับพลัน ถูก "ปิด" โดยราคากลับมาที่ระดับนั้น) ซึ่งเป็นพื้นที่ที่มีความสำคัญมาตั้งแต่ต้นเดือนกรกฎาคม

ผมไม่ได้บอกว่ามันเหมือนกันทั้งหมด แต่สิ่งนี้คล้ายกับสิ่งที่เกิดขึ้นในช่วงฤดูใบไม้ร่วงปี 2018 เราเห็นการขายออกอย่างรวดเร็วเกือบ 12% ตามด้วยการฟื้นตัวอย่างรวดเร็วกว่า 8%

ในช่วงฤดูใบไม้ร่วงปี 2018 ก็ยังมีความกังวลเกี่ยวกับการเติบโตเช่นกัน เนื่องจากข้อมูลเศรษฐกิจเริ่มสะท้อนถึงผลกระทบของสงครามการค้าและการที่ธนาคารกลางสหรัฐไม่ได้ลดอัตราดอกเบี้ยเร็วพอ สุดท้ายแล้วสิ่งนี้จะนำไปสู่การตกต่ำในเดือนธันวาคม 2018 ตอนที่ เจอโรม พาวเวลล์ ยังมีประสบการณ์ที่น้อย ซึ่งนี่เป็นสิ่งที่ควรจับตามองอย่างใกล้ชิด

จากมุมมองทางกลไกอย่างเดียว เราเชื่อว่าสัปดาห์นี้จะยากกว่าสัปดาห์ที่แล้ว ในแง่เทคนิคดูเหมือนว่าจะมีระดับแนวต้านมากขึ้น ดังนั้นถ้าตลาดจะมีการปรับตัวลง สัปดาห์นี้จะถือเป็นโอกาสที่ดีที่สุดสำหรับการกลับตัว ถ้าไม่เป็นเช่นนั้น เราก็น่าจะรู้ได้ค่อนข้างเร็ว