สัญญาซื้อขายล่วงหน้าวอลล์สตรีทร่วงขณะน้ำมันพุ่งต่อเนื่องจากการโจมตีช่องแคบฮอร์มุซ

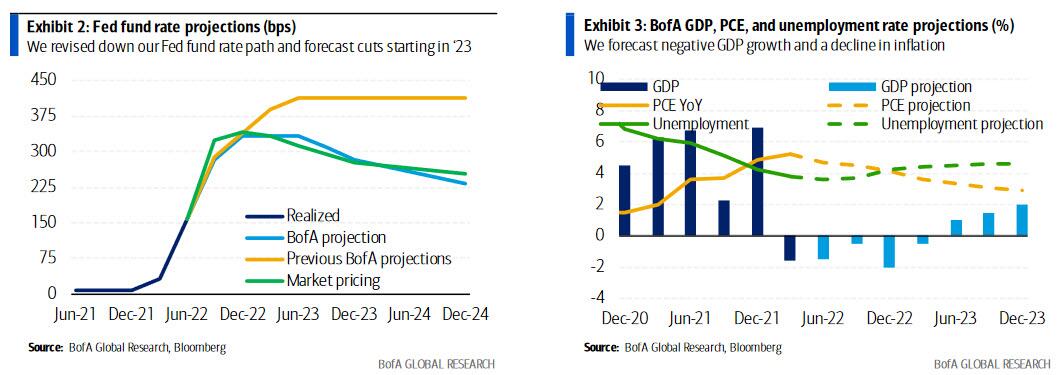

- เฟดคาดว่าจะขึ้นอัตราดอกเบี้ยอย่างจริงจังเพื่อควบคุมเงินเฟ้อ

- ด้วยเหตุนี้ หลายคนจึงเริ่มกังวลเกี่ยวกับภาวะถดถอยที่อาจเกิดขึ้น

- ด้วยเหตุนี้ฉันทามติจึงเพิ่มขึ้นว่าธนาคารกลางสหรัฐจะปรับลดอัตราดอกเบี้ยในต้นปี 2023

นักลงทุนได้เพิ่มเดิมพันของพวกเขาอย่างมากว่าเฟด จะต้องขึ้นอัตราดอกเบี้ยอย่างรุนแรงกว่าที่คาดการณ์ไว้ในความพยายามอย่างต่อเนื่องเพื่อควบคุมอัตราเงินเฟ้อสูงสุดในรอบหลายทศวรรษ

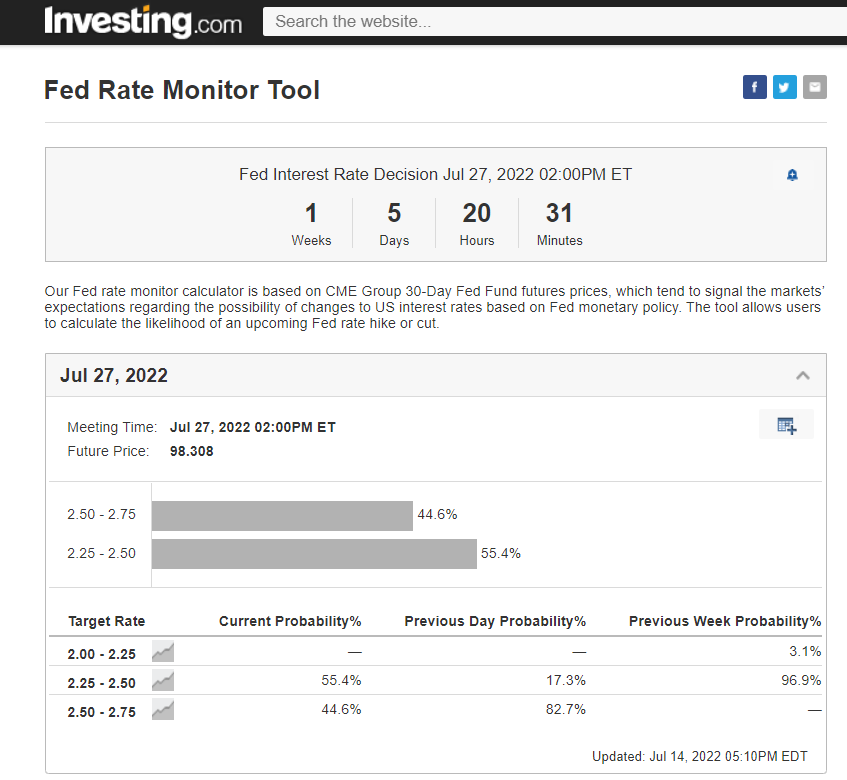

เครื่องมือจับตาการขึ้นอัตราดอกเบี้ย จาก Investing.com แสดงให้เห็นว่ามีโอกาสมากกว่า 80% ที่อัตราดอกเบี้ยจะเพิ่มขึ้นถึง100 จุดพื้นฐาน (bps) หลังการประชุมวันที่ 26-27 กรกฎาคม ในวันพุธ เพิ่มขึ้นจาก 8 % เมื่อวันก่อน

จากเดิมอยู่ที่ 44% เมื่อสิ้นสุดการซื้อขายในวันพฤหัสบดี

ตลาดคาดว่าจะมีการเคลื่อนไหว 75 bps ก่อนรายงานอัตราเงินเฟ้อราคาผู้บริโภคที่ร้อนแรงในวันอังคาร หลังข้อมูลแสดงให้เห็นว่า CPI พุ่งขึ้นสู่ระดับสูงสุดในรอบ 40 ปีที่ 9.1% ในเดือนมิถุนายน

อย่างไรก็ตาม ตอนนี้พวกเขาเห็นโอกาสที่ดีที่จะขึ้นอัตราดอกเบี้ย 175 bps ในการประชุมสี่ครั้งถัดไปตลอดช่วงที่เหลือของปี ทำให้อัตราดอกเบี้ยของ Fed Funds อยู่ในช่วง 3.50% -3.75% ภายในสิ้นปี 2022

ธนาคารกลางสหรัฐได้ปรับขึ้นอัตราดอกเบี้ยมาตรฐานขึ้น 150 bps แล้วในปีนี้

อย่างไรก็ตาม เมื่อมองไปข้างหน้า ยังมีความแน่นอนน้อยกว่าในเส้นทางการปรับขึ้นอัตราดอกเบี้ยของเฟด ยังมีความเป็นไปได้ที่การปรับลดอัตราดอกเบี้ยที่อาจเกิดขึ้นในช่วงต้นไตรมาสที่ 1 ปี 2023

อันที่จริงสัญญาณการเติบโตทางเศรษฐกิจที่ชะลอตัวบวกกับแรงกดดันด้านเงินเฟ้อที่ผ่อนคลายอาจทำให้เฟดต้องเลี้ยวรถกลับ และปรับลดอัตราดอกเบี้ย

ตามติดสัญญาณของการถดถอย

เนื่องจากเฟดคาดว่าจะกระชับนโยบายการเงินอย่างจริงจังเพื่อต่อสู้กับเงินเฟ้อ หลายคนเริ่มกังวลเกี่ยวกับภาวะถดถอย

เมื่อพิจารณาจากการเปิดเผยข้อมูลล่าสุด การเติบโตทางเศรษฐกิจของสหรัฐฯ ได้ชะลอตัวลงอย่างมากในช่วงไม่กี่สัปดาห์มานี้ โดยตัวชี้วัดเชิงคาดการณ์ล่วงหน้าที่แย่ลงเป็นจุดเริ่มต้นของการหดตัวที่ไม่ถึงประสงค์ในไตรมาสที่สาม

ไม่น่าแปลกใจที่เครื่องมือติดตาม GDP ของธนาคารกลางแอตแลนต้า ชี้ไปที่การหดตัว 1.2% ในไตรมาสที่สอง

เมื่อเศรษฐกิจสหรัฐฯ หดตัว 1.6% ในไตรมาสที่ 1 ซึ่งเป็นไปตามคำจำกัดความทางเทคนิคของภาวะถดถอย ซึ่งโดยทั่วไปกำหนดโดย GDP ที่ลดลงเป็นเวลาสองไตรมาสติดต่อกัน

ปฏิกิริยาในตลาดตราสารหนี้แสดงให้เห็นถึงความกระวนกระวายใจที่เพิ่มขึ้น ซึ่งเฟดจะทำให้เกิดภาวะถดถอยด้วยการขึ้นอัตราดอกเบี้ยเชิงรุก

อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี เข้าใกล้ 3.50% ในวันที่ 14 มิถุนายน ร่วงลงอย่างรวดเร็วสู่ระดับต่ำสุดที่ 2.75% ในวันที่ 6 กรกฎาคม ท่ามกลางการทบทวนแนวโน้มการเงิน

มาถึงจุดนี้แล้ว ไม่ต้องพูดเรื่องว่าเมื่อไหร่เศรษฐกิจจะเข้าสู่ภาวะถดถอย ประเด็นอยู่ที่มันจะเลวร้ายขนาดไหน

จุดสูงสุดของเงินเฟ้อ

สัญญาณที่บ่งบอกว่าอัตราการเพิ่มขึ้นของราคาได้มาถึงจุดสูงสุดแล้วและจะค่อย ๆ ลดลงในเดือนต่อ ๆ ไป

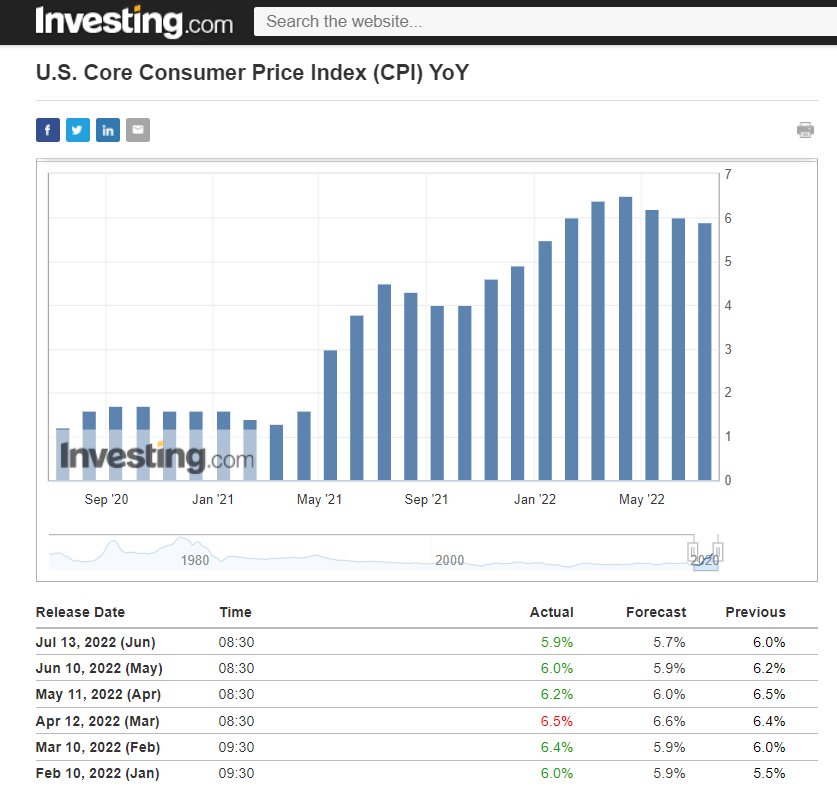

ดัชนี อัตราเงินเฟ้อพื้นฐาน ซึ่งตัดราคาอาหารและพลังงานที่ผันผวนออก ได้ปรับลดลงเป็น 5.9% ต่อปีในเดือนมิถุนายน เป็นการชะลอตัวจากอัตรา 6.0% ตลอดเดือนพฤษภาคม

ดังที่เห็นในภาพด้านบน ดัชนี CPI หลักได้ชะลอตัวเป็นเวลาสามเดือนติดต่อกันหลังจากพุ่งขึ้นสูงสุดที่อัตรา 6.5% ต่อปีในเดือนมีนาคม

เนื่องด้วย น้ำมันดิบ และราคาน้ำมันเบนซินที่ตกลงอย่างรวดเร็วตั้งแต่กลางเดือนมิถุนายน อัตราเงินเฟ้อ CPI ทั่วไปคาดว่าจะชะลอตัวลงในเดือนกรกฎาคม

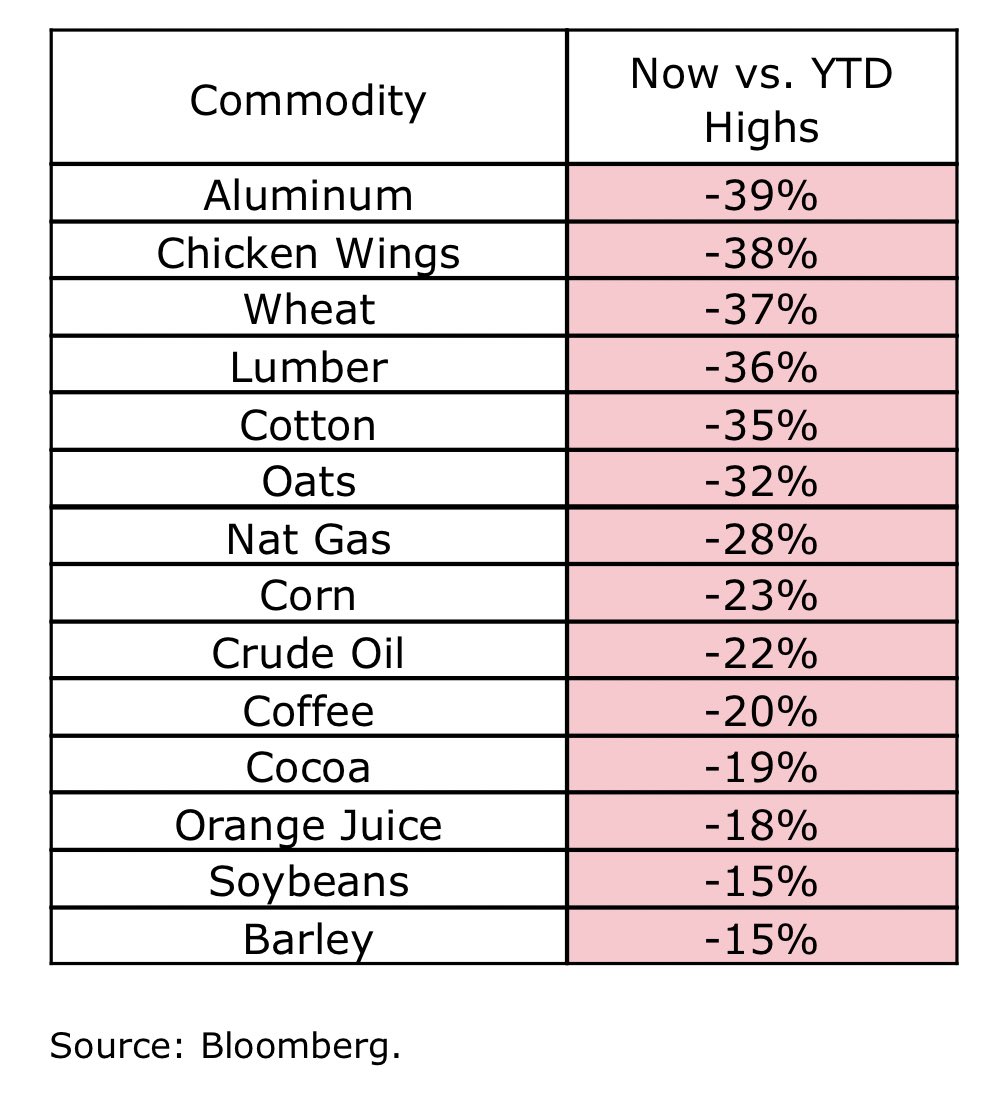

และไม่ใช่แค่สินค้าโภคภัณฑ์ที่เกี่ยวข้องกับพลังงานเท่านั้นที่มียอดจำหน่ายสูงสุด ราคาของ ข้าวสาลี, ข้าวโพด, ถั่วเหลือง, ข้าวบาเลย์, ข้าวโอ๊ต, กาแฟ, น้ำส้ม และแม้แต่ปีกไก่ก็ปรับตัวลงอย่างน้อย 20% จากระดับสูงสุดเมื่อเร็ว ๆ นี้ เพิ่มหลักฐานว่าอัตราเงินเฟ้อของอาหารอยู่ในระดับปานกลาง

As such, the reduced rate of CPI could provide the Fed with another catalyst to start cutting rates again early next year.

ตลาดคาดว่าจะมีการลดอัตราดอกเบี้ยลงในไตรมาสแรกของปี 2023

Given our view for inflation to continue slowing through the rest of the year—combined with growing expectations for a recession—markets are increasingly leaning towards the possibility that a sharp change in Fed policy could come in the months ahead.

In fact, the market is now pricing in one full rate cut in the first quarter of next year as the Fed fights off the recession it created.

ฉันทามติยังเติบโตขึ้นในหมู่ธนาคารวอลล์สตรีทส่วนใหญ่ว่าเฟดจะยุติรอบการปรับขึ้นอัตราดอกเบี้ยในปัจจุบันในการประชุมเดือนธันวาคมเพื่อตอบสนองต่ออัตราเงินเฟ้อที่ลดลงและสภาวะเศรษฐกิจถดถอย

Marc Cabana นักยุทธศาสตร์ด้านอัตราดอกเบี้ยชั้นนำของ Bank of America และอดีตนักวิเคราะห์ของ Fed แห่ง NY Fed ได้เผยแพร่ข้อความเตือนเมื่อวันพฤหัสบดี:

“[ธนาคารอเมริกา] กำลังแก้ไขการคาดการณ์อัตราของเราลดลงอย่างมาก หลังจากมีการคาดการณ์จากทีมเศรษฐศาสตร์ของสหรัฐฯ ในเรื่องภาวะถดถอยในปี 2022 และเส้นทางอัตราเงินเฟดที่ลดลง”

Disclaimer: ผู้ที่เขียนบทวิเคราะห์นี้ไม่ได้ลงทุนในสินทรัพย์ที่เขาเขียนถึง