จีนระงับการส่งออกน้ำมันสำเร็จรูปในเดือนมีนาคมเพื่อปกป้องอุปทานในประเทศ

เมื่อวันอังคารของสัปดาห์ที่แล้ว นางเจเน็ต เยลเลน รัฐมนตรีกระทรวงการคลังของสหรัฐฯ สารภาพกับสำนักข่าวซีเอ็นเอ็นว่า “ในปี 2021 ตอนที่กำลังประโคมข่าวว่าเงินเฟ้อที่ปรากฎเป็นเพียงเรื่องชั่วคราวนั้น ที่จริงแล้วฉันไม่ได้เข้าใจสิ่งที่กำลังเกิดขึ้นอย่างถ่องแท้”

แหม่ ช่างพูดคำนี้ออกมาได้อย่างง่ายดายมากเลยนะครับ คุณรัฐมนตรีกระทรวงการคลัง

เป็นเรื่องที่น่าเหลือเชื่อมาก ที่ได้ยินว่ารัฐมนตรีว่าการกระทรวงการคลังของสหรัฐฯ ซึ่งเป็นถึงอดีตประธานธนาคารกลางสหรัฐฯ กล่าวคำว่า “ไม่เข้าใจอย่างถ่องแท้” ว่าทำไมการทำ QE ตลอดทั้งปี 2021 ถึงอาจเป็นปัญหาได้ เธอกล่าวเหมือนไม่รู้สึกสำนึกรับผิดชอบเมื่อต้องเผชิญกับราคาสินค้าที่สูงขึ้น หลังจากการใช้จ่ายของรัฐบาลด้วยเงินจำนวนมหาศาล จนปัญหาเงินรุกลามบานปลายอย่างเช่นในทุกวันนี้

ถ้ายังมีสำนึกอยู่บ้าง ใครก็ตามที่อยู่ในตำแหน่งของเธอควรจะรู้สึกละอายจริงๆ เกี่ยวกับการก่อปัญหาครั้งนี้ เพราะ “การใช้จ่ายของรัฐบาลจำนวนมาก ที่ได้รับทุนสนับสนุนจากการพิมพ์เงินอย่างไม่จำกัดของธนาคารกลาง” เป็นสูตรสำเร็จสำหรับการสร้างเงินเฟ้ออย่างแท้จริง และก็มีอยู่ในบทเรียนเศรษฐศาสตร์มาตั้งนานแล้ว

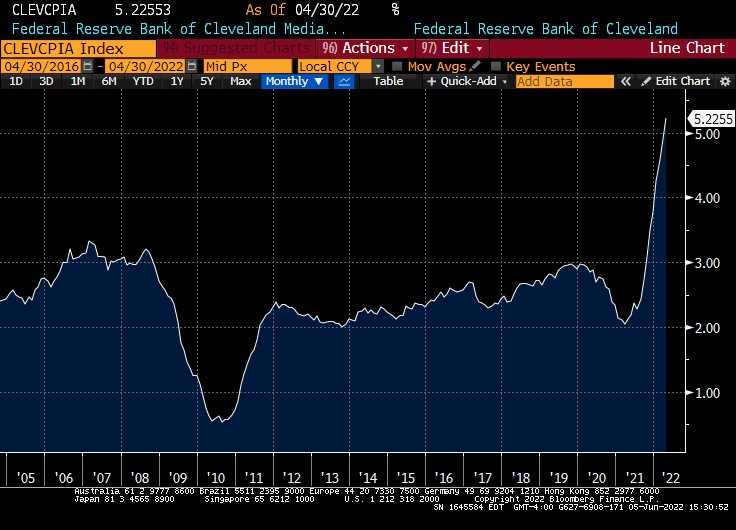

ณ จุดๆ นี้ ถ้าจะบอกว่ายังมีนักลงทุนที่เชื่อมั่นในการดำเนินนโยบายการเงินของธนาคารกลางสหรัฐฯ แบบ 100% ก็คงจะเป็นเรื่องยาก ในบทความของสัปดาห์ที่แล้ว ผมได้แสดงรูปกราฟด้านล่าง ที่ระบุว่านักเศรษฐศาสตร์ ระดับหัวกะทิคือกลุ่มที่คาดว่าอัตราเงินเฟ้อจะกลับคืนสู่ระดับ 2% ทำไม เพราะผู้บริโภคคาดการณ์เงินเฟ้อไว้ที่ 2%

และทำไมพวกเขาถึงเชื่อมั่นกับตัวเลข 2% นัก ในเมื่อทุกอย่างรอบตัวเรากำลังมีราคาแพงขึ้น? เพราะผู้บริโภคบางกลุ่มยังมีความเชื่อมั่นในธนาคารกลางสหรัฐฯ และสาเหตุที่เราเชื่อว่ายังมีคนที่เชื่อมั่นในธนาคารกลางสหรัฐ? เพราะยังมีนักลงทุนที่เชื่อว่าการคาดการณ์อัตราเงินเฟ้อในระยะยาวไว้ที่ 2.5% จะกลายเป็นสิ่งที่เกิดขึ้นจริง

อ้างอิง: Bloomberg

ถ้าจะให้ลองจินตนาการว่าต้องคิดยังไงถึงจะยังสามารถเชื่อมั่นในเฟดได้ คิดว่าอาจจะเป็นเพราะพวกเขาเห็นเฟดทำงานอย่างหนักเพื่อดึงสภาพคล่องออกจากตลาด แต่ถ้าลองคิดกลับกัน เหตุผลสำคัญประการหนึ่งที่เฟดเปิดให้มีการซื้อพันธบัตรในช่วงวิกฤต (ซึ่งทำมาตั้งแต่ QE ในเดือนพฤศจิกายน 2008) คือ "การทำให้บาลานซ์ชีทของตัวเองสมดุล" แนวคิดของวิธีนี้ก็คือหากธนาคารกลางนำสินทรัพย์ที่ปลอดภัยออกไป นักลงทุนจะถูกบังคับ ให้ไปในลงทุนในสินทรัพย์เสี่ยง

ดังนั้นมันจึงฟังดูแล้วไม่มีเหตุผลเลย ว่ารัฐมนตรีกระทรวงการคลังและธนาคารกลางสหรัฐฯ จะไม่สามารถประเมินถึงความเสี่ยงเงินเฟ้อที่อาจจะเกิดขึ้นได้ ทั้งๆ ที่พวกเขาก็ต่างเป็นนักเศรษฐศาสตร์ระดับแนวหน้าของประเทศ กัปตันที่เป็นผู้บังคับเรือจะไม่รู้ทิศทางของหางเสือได้อย่างไร

แน่นอน เราทุกคนล้วนเคยทำผิดพลาด และการประกาศว่า CPI เดือนมีนาคมจะเป็น "จุดสูงสุดของเงินเฟ้อ" ของผมอาจจะเป็นความผิดพลาด ถ้าหากว่าตัวเลข CPI ที่จะออกในวันศุกร์นี้ปรับตัวสูงขึ้นมากกว่า 8.3% YoY ถ้าสถานการณ์เงินเฟ้อดีขึ้น ตัวเลขดัชนีราคาผู้บริโภคพื้นฐาน (Core CPI) YoY ควรจะลดลง (จาก 6.2% เป็น 5.9%) แม้ว่าตัวเลขคาดการณ์แบบ MoM คาดว่าจะเพิ่มขึ้น +0.5% ถ้าหากเป็นเช่นนี้ เชื่อได้เลยว่าเฟดจะไม่มีการผ่อนคลายนโยบายการเงินอย่างแน่นอน

อย่างไรก็ตาม ค่า Median CPI มีแนวโน้มที่จะเพิ่มขึ้นอย่างมากจากระดับปัจจุบันที่ 5.23% ต่อปี และเพราะราคาน้ำมันที่พุ่งสูงขึ้นอย่างต่อเนื่อง จึงเป็นไปได้ด้วยซ้ำที่ตัวเลข CPI จะเพิ่มขึ้น +0.7% หรือคิดเป็น +8.3% YoY ถ้าหากตัวเลข YoY ที่ออกมาเกิดมีค่าสูงถึง 8.54% ซึ่งสูงกว่าตัวเลขในเดือนมีนาคม นั่นอาจทำให้ตลาดลงทุนเกิดอาการช็อกได้

อนึ่ง ธนาคารระหว่างประเทศคาดการณ์ว่าตัวเลขเงินเฟ้อสหรัฐฯ อาจออกมาอยู่ที่ 8.48%

อ้างอิง: Bloomberg

หากตัวเลข CPI ที่ออกมาปรับตัวเพิ่มขึ้นมากกว่า 8.3% ในเดือนที่แล้ว นั่นจะถึงว่าตัวเลขที่ลดลงในครั้งก่อนเป็นเพียงการย่อ เพื่อการปรับตัวขึ้นครั้งใหม่ และแน่นอนว่าตัวเลข CPI ที่เพิ่มขึ้นย่อมไม่ใช่ข่าวดีของตลาดหุ้น

สรุปภาพรวม

การปรับลดงบดุลของเฟดได้เริ่มต้นขึ้นอย่างเป็นทางการแล้ว ด้วยการที่ธนาคารกลางสหรัฐฯ ไม่คิดจะพิมพ์พันธบัตรรัฐบาลใหม่ เฟดเป็นเจ้าของเงิน 15 พันล้านดอลลาร์จาก 38 พันล้านดอลลาร์ สัปดาห์นี้ กระทรวงการคลังจะออกตั๋วสัญญาใหม่ 3 ปีมูลค่า 44 พันล้านดอลลาร์ ซึ่งจะสิ้นสุดในวันที่ 15 มิถุนายน ดังนั้น หากเฟดเริ่มเข้าซื้อ จะมีการเสนอราคาที่ 15 พันล้านดอลลาร์ และกระทรวงการคลังจะต้องหาผู้ซื้อที่ไม่เป็นทางการเพียง 29 พันล้านดอลลาร์เท่านั้น และด้วยธนบัตรอื่น ๆ มูลค่า 23 พันล้านดอลลาร์ที่ครบกำหนดนั้นจะเป็น "เงินใหม่" เพียง 6 พันล้านดอลลาร์เท่านั้น แต่ถ้าเฟดจะเลิกล้มเรื่องนี้ กระทรวงการคลังจะต้องหาเงินใหม่จำนวน 21 พันล้านดอลลาร์

ผมไม่ได้คาดหวังว่าเราจะได้เห็นอะไรน่าตื่นเต้นในการประมูลพันธบัตรสัปดาห์นี้ เฟดจะไม่เสนอราคาเป็นศูนย์ เพราะพวกเขาเป็นเจ้าของหลักทรัพย์มูลค่า 132 พันล้านดอลลาร์ที่จะครบกำหนดในเดือนมิถุนายน เฟดก็แค่กำลังตัดเงินเพียง 30 พันล้านดอลลาร์ต่อเดือนจากพอร์ตของตัวเอง ดังนั้นการเสนอราคาของเฟดจึงน่าจะน้อยกว่าสองสามพันล้านเมื่อเทียบกับที่เคยประมูลในแต่ละครั้ง

นี่คือความท้าทายใหม่ของธนาคารกลางสหรัฐฯ และคนที่เกี่ยวข้องกับการบริหารการเงินของบ้านเมืองพวกเขาจะทำอย่างไรในการคงสภาพคล่องในวันที่ถูกบังคับให้ต้องดูดสภาพคล่องออกจากตลาดแล้ว นี่คือสิ่งที่ต้องแลกมากับการทำนโยบายการเงินแบบตึงตัวมากขึ้น ในตอนที่คนต้องการนโยบายการเงินแบบผ่อนคลาย การทำนโยบายการเงินแบบตึงตัวก็จะถูกมองว่าเป็นเรื่องไม่ดี หากการเพิ่มสภาพคล่องเป็นสิ่งดีและการดูดออกไม่ได้รับผลกระทบ เราก็อาจคงจะมีการสลับกันไปมาระหว่าง QE และ QT โดยที่ไม่ต้องกลัวว่าจะต้องรับผลที่ตามมาอย่างไร แต่ก็อย่างที่ทราบกันว่ามันไม่มีทางเป็นไปได้่

จากสถานการณ์เงินเฟ้อที่เกิดขึ้น เพราะความไม่เข้าใจอย่างถ่องแท้ หวังว่าคราวนี้ผู้กำหนดนโยบายการคลังจะ "เข้าใจอย่างถ่องแท้" ได้เสียที