สหรัฐฯ อนุญาตให้ซื้อน้ำมันรัสเซียที่อยู่ในทะเลแล้ว ท่ามกลางสงครามอิหร่าน

หากจะให้สรุปเป็นประโยคสั้นๆ ว่าเดือนพฤศจิกายนที่ผ่านมาตลาดลงทุนเป็นเช่นไร เราสามารถอธิบายได้ว่าเดือนพฤศจิกายนคือภาคต่อของเดือนตุลาคม ที่ทำสถิติฟื้นตัวกลับขึ้นมาได้มากที่สุดของปี 2021 ถึงแม้ว่าขาขึ้นในพฤศจิกายนจะมีไม่มากเท่า แต่ภาพรวมตั้งแต่ต้นปี 2021 มาจนถึงปัจจุบันถือว่าตลาดหุ้นสหรัฐฯ ทำได้ค่อนข้างดี

สถานการณ์ทุกอย่างเปลี่ยนแปลงไปในทิศทางที่ดีขึ้น ถึงแม้จะยังอยู่ในสภาวะอัตราดอกเบี้ยต่ำ แต่ธนาคารกลางสหรัฐฯ ก็เริ่มประกาศให้เตรียมตัวกลับเข้าสู่สภาพปกติได้แล้ว (หมายถึงตรียมปรับขึ้นอัตราดอกเบี้ย) อัตราการจ้างงานเพิ่มขึ้น จำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกลดลง ค่าจ้างรายชั่วโมงโดยเฉลี่ยก็เพิ่มขึ้น ดัชนีหลักของสหรัฐฯ สามารถสร้างจุดสูงสุดใหม่ได้อย่างต่อเนื่อง แนสแด็ก 100 ตั้งแต่ต้นเดือนมาจนถึงวันที่ 19 พฤศจิกายนสามารถปรับตัวขึ้นมาได้มากถึง 4.6%

แต่เพราะชีวิตอันสงบสุขนั้นไม่มีความน่าสนใจ กระแสของตลาดลงทุนในช่วงครึ่งหลังของเดือนพฤศจิกายนจึงหันไปจับอยู่ที่ข่าวร้ายมากขึ้น เราได้เห็นข่าวความเดือดร้อนที่เกิดจากสภาวะเงินเฟ้อ ราคาน้ำมัน อาหาร และที่อยู่อาศัยเพิ่มขึ้นเร็วเป็นจรวด แต่เท่านั้นไม่พอ ธรรมชาติก็ได้มอบของขวัญส่งท้ายปีให้กับมนุษยชาติไปแก้ปัญหาต้อนรับปีใหม่ด้วยการระบาดของเชื้อไวรัสโควิดสายพันธุ์ใหม่ที่มีนามว่า “โอไมครอน”

การมาถึงของข่าวโอไมครอนส่งให้ตลาดหุ้นสหรัฐฯ ร่วงทันทีหลังจากวันหยุดขอบคุณพระเจ้า แม้ว่าวันจันทร์ที่ผ่านมาจะมีการปรับตัวกลับขึ้นไปได้บ้าง แต่จนถึงวันสุดท้ายของเดือนพฤศจิกายน ความกังวลที่มีต่อการแพร่ระบาดครั้งนี้ก็เป็นฝ่ายได้รับชัยชนะไป

หากจะโทษว่าขาลงในช่วงก่อนปิดเดือนพฤศจิกายนเป็นความผิดของใคร เราก็คงต้องตอบว่าเชิญไปถามคุณสเตฟานี่ แบนเซิล CEO ของบริษัทผู้ผลิตวัคซีนโมเดิร์นนา (NASDAQ:MRNA) ได้เลย เพราะเป็นเธอที่ออกมาพูดตรงๆ ว่าวัคซีนโมเดิร์นนาที่มีในตอนนี้อาจจะไม่สามารถต่อกรกับโควิดสายพันธุ์ใหม่ที่มีนามว่า “โอไมครอน” ได้ และอาจต้องใช้เวลาอีกสองสามเดือนในการพัฒนาวัคซีนตัวใหม่ ข่าวร้ายดังกล่าวทำให้นักลงทุนเทสินทรัพย์เสี่ยง และหันมากอดสินทรัพย์สำรองปลอดภัยทันที

อีกหนึ่งสาเหตุที่ทำให้ขาขึ้นในตลาดหุ้นสหรัฐฯ เริ่มทรุดตัวเกิดมาจากถ้อยแถลงของประธานธนาคารกลางสหรัฐฯ ที่มีต่อสภาคองเกรสในวันอังคาร หลังจากที่ได้ตำแหน่งประธานเฟดสมัยที่สองไปครองอย่างแน่นอนแล้ว เจอโรม พาวเวลล์ก็ได้ออกมากลับลำ ยอมรับว่าเงินเฟ้อไม่ใช่ปัจจัยชั่วคราวอีกต่อไป และเพื่อตอบโต้วิกฤตนี้ ธนาคารกลางสหรัฐฯ จะหารือกันในการประชุมวันที่ 14-15 ธันวาคมนี้ว่าสมควรที่จะร่นระยะเวลาการปรับลดวงเงินในโครงการซื้อพันธบัตรตามมาตรการผ่อนคลายเชิงปริมาณ (QE) ให้เร็วขึ้น เพื่อที่จะขึ้นอัตราดอกเบี้ยได้ภายในช่วงครึ่งปีแรกของ 2022 หรือไม่

ถ้อยแถลงของเฟด สำหรับตลาดหุ้นหมายความว่าสภาพคล่องที่เคยล่อเลี้ยงขาขึ้นมาตลอดสองปีเต็มกำลังจะหมดลง และมีโอกาสจะหมดลงเร็วกว่าเดิมด้วย นั่นจึงทำให้นักลงทุนต่างพากันเทขายหุ้นในดัชนีหลักๆ ไม่ว่าจะเป็นแนสแด็ก 100 ที่พูดถึงไปก่อนหน้านี้ ดัชนีของอุตสาหกรรมหลัก 30 แห่งของอเมริกาอย่างดาวโจนส์ เอสแอนด์พี 500 และแนสแด็ก ถึงกระนั้นหากมาดูผลของของดัชนีหลักตั้งแต่ต้นปี 2021 จนถึงปัจจุบันก็ยังถือว่าเป็นแนวโน้มขาขึ้น เอสแอนด์พี 500 ปรับตัวขึ้นมาทั้งหมด 21.6% ดาวโจนส์ 12.7% แนสแด็ก 20.6% และแนสแด็ก 100 คิดเป็น 25.2%

เราขอพูดถึงสาเหตุที่ทำให้เกิดขาลง 900 กว่าจุดของดัชนีดาวโจนส์เมื่อวันศุกร์ที่ 26 พฤศจิกายนสักเล็กน้อย ส่วนตัวแล้วเราวิเคราะห์ว่าเกิดจากสาเหตุอยู่ทั้งหมดสองประการ

ประการแรก ตลาดลงทุนค่อนข้างเป็นกังวลทั้งในแง่ของความสามารถของโควิดสายพันธุ์โอไมครอนว่าจะสามารถสร้างความเสียหายได้มากเท่าไหร่ และวัคซีนที่มีอยู่ในปัจจุบันจะสามารถต่อกรกับโอไมครอนได้มากน้อยเท่าไหร่ แต่ไม่ว่าจะมากหรือน้อย กลุ่มที่ได้รับผลกระทบไปแล้วแน่ๆ คืออุตสาหกรรมการท่องเที่ยว ไม่ว่าจะเป็นหุ้นของโรงแรมชื่อดัง หรือสายการบินต่างๆ ขนาดว่าหุ้นของยักษ์ใหญ่อย่างดิสนีย์ (NYSE:DIS) ยังปรับตัวลดลงในวันอังคารที่ผ่านมา 2% มีราคาซื้อขาย ณ ตอนนั้นอยู่ที่ $144.90

ประการที่สอง ตลาดลงทุนแม้จะคาดหวังแต่ก็เป็นกังวลกับนโยบายการเงินที่ธนาคารกลางสหรัฐฯ จะวางเพื่อต่อสู้กับเงินเฟ้อ คำพูดที่นายเจอโรม พาวเวลล์ แถลงต่อสภาคองเกรสเมื่อวันอังคาร มีอยู่ประโยคหนึ่งที่เขากล่าวว่าบางทีเศรษฐกิจอาจจะฟื้นตัวได้ดีเกินไป ดังนั้นเขาจะลดความร้อนแรงนี้ลงมาด้วยการหยุดซื้อพันธบัตรรัฐบาล ซึ่งตามกำหนดการณ์เดิมนั้นกระบวนการนี้จะสิ้นสุดลงภายในช่วงฤดูใบไม้ผลิปีหน้า

แม้ตลาดลงทุนจะเชื่อว่าเมื่อช่วงเวลาของการลดวงเงินทำ QE จบลง ธนาคารกลางสหรัฐฯ จะต้องปรับขึ้นอัตราดอกเบี้ย แต่วันเวลาที่แน่ชัดนั้นธนาคารกลางสหรัฐฯ ก็ไม่เคยพูดออกมาอย่างชัดเจน นักวิเคราะห์บางสำนักจากตลาดหุ้นวอลล์สตรีทประเมินด้วยว่าธนาคารกลางฯ ไม่มีทางขึ้นอัตราดอกเบี้ยแบบก้าวกระโดดแน่นอน เพราะนั่นจะทำให้เกิดสภาวะปลาช็อกน้ำได้ ด้วยสาเหตุเช่นนี้กราฟอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีเมื่อวันอังคารมีราคาปิดอยู่ที่ 1.477%

หลังจากที่ถ้อยแถลงต่อสภาคองเกรสของเจอโรม พาวเวลล์จบลง เราแทบจะหาหุ้นที่ปรับตัวขึ้นไม่เจอ มีเพียงแค่หุ้นของบริษัทผู้ผลิตไอโฟน (NASDAQ:AAPL) เท่านั้นที่สามารถปรับตัวขึ้นได้มากที่สุดของดาวโจนส์ ตามมาด้วยหุ้นของบริษัทผู้มีข่าวผลิตยาต้านโควิดแบบเป็นแคปซูลได้อย่างเมิร์ค (NYSE:MRK) ส่วนหุ้นกลุ่มพลังงานและการเงินนั้นกลายเป้นกลุ่มที่ทำผลงานได้แย่ที่สุดในวันอังคาร

หุ้นกลุ่มพลังงานปรับตัวลดลงตามราคาน้ำมันดิบ WTI ในช่วงนี้ ตลอดทั้งเดือนพฤศจิกายน ราคาน้ำมัน WTI ได้ปรับตัวลดลงมามากถึง 21% เหลือ $66.18 ต่อบาร์เรล หักปากกาเซียนที่มองว่ามีโอกาสได้เห็น WTI ที่ $90 ต่อบาร์เรลภายในสิ้นปีนี้แน่นอน ถึงกระนั้นราคาน้ำมันต่อแกลลอนยังคงราคาอยู่ที่ $3.39 นอกจาก WTI แล้ว สินค้าโภคภัณฑ์ประเภทอื่นก็มีปรับตัวลดลงด้วยเช่นกัน ผ้าฝ้ายปรับตัวลง 7.3% ในขณะที่กาแฟปรับตัวขึ้น 13.9% มีราคาซื้อขายอยู่ที่ $2.324 ต่อปอนด์

ไม่รู้ว่าตอนนี้จะยังมีคนเชื่อว่าราชาแห่งสกุลเงินดิจิทัลอย่างบิทคอยน์จะสามารถทะยานขึ้นถึง $100,000 ได้ภายในสิ้นปีนี้อยู่หรือไม่ เพราะเดือนพฤศจิกายนที่ผ่านมา กลายเป็นการเทขายแทนที่จะส่งบิทคอยน์ขึ้นไป แม้จะสร้างจุดสูงสุดตลอดกาลในวันที่ 10 พฤศจิกายนเอาไว้ที่ $68.925 แต่ก็ร่วงลงมา 17.1% หลังจากนั้น มีราคาซื้อขายสุดท้ายก่อนปิดเดือนพฤศจิกายนที่ $57,144

คิดในแง่ดี อย่างน้อยตลอดทั้งปีนี้จนถึงปัจจุบันบิทคอยน์ก็วิ่งขึ้นมาได้ทั้งหมด 97.3% เลยทีเดียว

กลุ่มหุ้นที่ทำผลงานขาขึ้นได้ดีที่สุดในเดือนนี้คือกลุ่มเทคโนโลยี เซมิคอนดักเตอร์ และอุปกรณ์ก่อสร้างบ้าน ส่วนกลุ่มที่ทำผลงานได้แย่คือพลังงาน ไบโอเทคฯ หุ้นของบริษัทเกี่ยวกับสินค้าโภคภัณฑ์ และธุรกิจเกี่ยวกับอวกาศ

เทรนด์การแยกบริษัทสร้างกระแส IPO ใหม่

อีกหนึ่งกระแสที่สมควรแก่การพูดถึงในเดือนพฤศจิกายนคือการแยกบริษัทย่อยออกมาจากบริษัทใหญ่เพื่อให้โฟลว์การทำงานเป็นไปด้วยความสะดวกสบายมากขึ้น บริษัทยักษ์ใหญ่ที่ทำสำเร็จคือบริษัทเทคฯ ที่มีอายุยาวนานถึง 109 ปีอย่าง IBM (NYSE:IBM) ที่สามารถแยกบริษัท Kyndryl (NYSE:KD) ออกได้สำเร็จ ในขณะเดียวกัน บริษัทชื่อดังอย่าง Toshiba (OTC:TOSYY), Johnson & Johnson (NYSE:JNJ) และ General Electric (NYSE:GE) ประกาศว่ากำลังอยู่ระหว่างการดำเนินการ

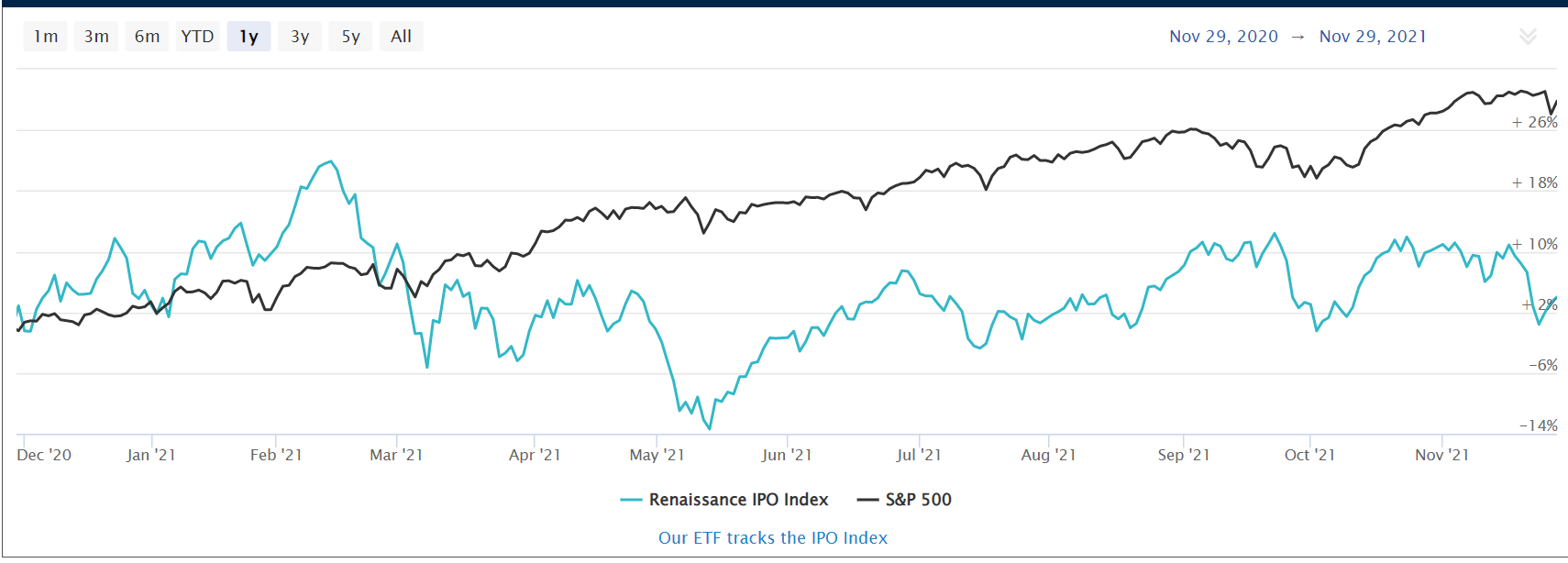

ถึงแม้ว่าบริษัทยักษ์ใหญ่ทั้งสี่เชื่อว่าการแยกบริษัทออกมาจะเป็นการดีกว่าสำหรับอนาคต แต่ตลาดลงทุนกลับไม่เห็นด้วยเช่นนั้น หุ้น IBM และ KD ปรับตัวลดลงตัวละ 6.4% และ 48% ตามลำดับ หุ้นของ GE ปรับตัวลดลง 9.4% ในขณะที่ JNJ และโตชิบาปรับตัวลดลง 4.3% และ 7.9% ตามลำดับ ส่งผลให้ดัชนี Renaissance Capital IPO Index ในเดือนพฤศจิกายนปรับตัวลดลง 5.6% เทียบกับเดือนตุลาคมที่สามารถปรับตัวขึ้นได้ 6.6%

ตั้งแต่ต้นปี 2021 จนถึงปัจจุบัน ดัชนีตัวนี้ได้ปรับตัวลดลงมา 7.67% อนึ่ง บริษัทผู้จัดทำดัชนีตัวนี้ขึ้นมายังเป็นเจ้าของเดียวกันกับกองทุน Renaissance IPO ETF (NYSE:IPO) ด้วย ซึ่งในเดือนพฤศจิกายน กองทุนตัวนี้ถูกเทขายไป 8.1% เทียบกับขาขึ้น 6.6% ในเดือนตุลาคม สรุปแล้วทั้งปี 2021 กองทุนตัวนี้ปรับตัวลดลง 2.3%

ต้องยอมรับว่าในปีนี้กระแสพลังงานไฟฟ้านั้นมาแรงจริงๆ สังเกตได้จากการเปิด IPO ของบริษัทผู้ผลิตรถบรรทุกไฟฟ้า Rivian Automotive (NASDAQ:RIVN) ที่แม้ว่าจะพึ่งทำ IPO ไปเมื่อวันที่ 9 พฤศจิกายน แต่ราคาหุ้นก็สามารถปรับตัวขึ้นได้มากถึง 55% จาก $78 ต่อบาร์เรลขึ้นมาเป็น $119.76

ต้องอธิบายก่อนว่า Rivian Automotive ถือเป็นส่วนหนึ่งของบริษัท Rival Lucid Group (NASDAQ:LCID) พวกเขามีเป้าหมายในการจะก้าวขึ้นมาเป็นบริษัทผู้ผลิตรถยนต์ไฟฟ้าราคาแพง ในเดือนพฤศจิกายน หุ้น LCID ปรับตัวขึ้นมาทั้งหมด 42% ในขณะที่เดือนตุลาคมปรับตัวขึ้นมา 43% ปัจจุบันมีมูลค่าหลักทรัพย์ตามตลาดอยู่ที่ $105,800 ล้านเหรียญสหรัฐ มากยิ่งกว่าบริษัทผู้ผลิตรถยนต์อย่าง General Motors (NYSE:GM) และ Ford (NYSE:F)

ประเด็นอื่นๆ ที่เกิดขึ้นในเดือนพฤศจิกายน

บริษัทผู้ผลิตชิปคอมพิวเตอร์ยักษ์ใหญ่เอ็นวีเดีย (NASDAQ:NVDA) ประกาศสร้างเทคโนโลยีโครงสร้างพื้นฐานที่จะรองรับการเติบโตของตลาดคริปโตเคอเรนซี่ ข่าวใหญ่นี้ทำให้มูลค่าหุ้นของเอ็นวีเดียเพิ่มขึ้น 27.8% มากกว่า 23.4% ของเดือนตุลาคม ในขณะเดียวกัน หุ้นของบริษัทแอปเปิลปรับตัวขึ้นมา 10.35% ไมโครซอฟต์ (NASDAQ:MSFT) บวกเพิ่ม 5.9% และคอสต์โก(NASDAQ:COST) ปรับตัวขึ้น 9.7%

บริษัทแอปเปิลสามารถกลับขึ้นมาครองแชมป์บริษัทที่มีมูลค่าตลาดมากที่สุดในตลาดหุ้นสหรัฐฯ แซงหน้าไมโครซอฟต์ได้อีกครั้ง ปัจจุบันมูลค่าหลักทรัพย์ของแอปเปิลมี $2.629 ล้านล้านเหรียญสหรัฐ ในขณะที่ไมโครซอฟต์มี $2.527 ล้านล้านเหรียญ ตามมาด้วยบริษัทแอมะซอน (NASDAQ:AMZN), อัลฟาเบต (NASDAQ:GOOGL)และเทสลา (NASDAQ:TSLA) ที่มีมูลค่าหลักทรัพย์เกิน $1 ล้านล้านเหรียญเรียบร้อยแล้ว เฟสบุ๊ก (NASDAQ:FB) หรือบริษัทที่พึ่งเปลี่ยนชื่อมาเป็นเมต้าเคยขึ้นมายืนเหนือ $1 ล้านล้านเหรียญได้ในวันที่ 28 มิถุนายน ก่อนที่จะลดลงจากตำแหน่งนั้นในวันถัดมา

ดัชนีของบริษัทขนาดเล็ก S&P 600 และ S&P Midcap 400 ปรับตัวลดลงในเดือนพฤศจิกายนตัวละ 2.4% และ 3.1% อย่างไรก็ตาม นี่คือขาลงที่เกิดขึ้นหลังจาก S&P 600 ปรับตัวขึ้นไป 6% และ S&P 400 ปรับตัวขึ้น 4% ในช่วงต้นเดือน

หุ้นห้าอันดับแรกที่ปรับตัวขึ้นได้มากที่สุดประจำเดือนพฤศจิกายนของดัชนี S&P 500

- Qualcomm (NASDAQ:QCOM) +35.72%

- Advanced Micro Devices (NASDAQ:AMD) +31.72%

- NVIDIA) +27.81%

- Xilinx (NASDAQ:XLNX) +26.92%

- Dollar Tree (NASDAQ:DLTR) +24.19%