สัญญาซื้อขายล่วงหน้าหุ้นสหรัฐฯ ปรับลดขณะที่ Nvidia ลดกำไรหลังประกาศผลประกอบการ

เตรียมรับมือ ความผันผวนจากนโยบายการค้าของสหรัฐฯ ลุ้นอัตราภาษีนำเข้าใหม่ที่ไทยจะเผชิญ

- สัปดาห์ที่ผ่านมา มุมมองของผู้เล่นในตลาดที่ทยอยปรับลดความคาดหวังต่อแนวโน้มการลดดอกเบี้ยของเฟด หลังรายงานข้อมูลตลาดแรงงานสหรัฐฯ ส่วนใหญ่ออกมาดีกว่าคาด หนุนให้เงินดอลลาร์รีบาวด์สูงขึ้น

- ควรรอลุ้น การประกาศอัตราภาษีนำเข้าของสหรัฐฯ ต่อบรรดาประเทศคู่ค้า หลังครบกำหนดการพักมาตรการเรียกเก็บภาษีนำเข้าตอบโต้ (Reciprocal Tariffs)

- เงินดอลลาร์อาจแข็งค่าขึ้นได้ หนุนโดยการอ่อนค่าลงของบรรดาสกุลเงินคู่ค้าของสหรัฐฯ โดยเฉพาะบรรดาสกุลเงินฝั่งเอเชีย ที่อาจเผชิญการเรียกเก็บภาษีนำเข้าใหม่ในอัตราที่สูงขึ้นจาก Universal Tariffs 10% ทั้งนี้ ทิศทางเงินดอลลาร์จะยังคงขึ้นกับมุมมองของผู้เล่นในตลาดต่อแนวโน้มดอกเบี้ยเฟดและประเด็นเสถียรภาพการคลังของสหรัฐฯ ในส่วนของค่าเงินบาท เราประเมินว่า เงินบาทเสี่ยงผันผวนอ่อนค่าลงได้ไม่ยาก หากไทยเผชิญอัตราภาษีนำเข้าใหม่ที่สูงขึ้นจาก 10% ปัจจุบัน นอกจากนี้ สถานการณ์การเมืองในประเทศไทยที่ยังมีความไม่แน่นอนอยู่ ก็อาจส่งผลกระทบต่อแนวโน้มฟันด์โฟลว์นักลงทุนต่างชาติและการปรับสถานะถือครองเงินบาทในระยะสั้น ทั้งนี้ ควรจับตาทิศทางการเคลื่อนไหวของเงินหยวนจีน เงินดอลลาร์และราคาทองคำ ที่อาจส่งผลกระทบต่อเงินบาทได้พอสมควรในช่วงนี้

- มองกรอบเงินบาทสัปดาห์นี้

32.10-33.00 บาท/ดอลลาร์

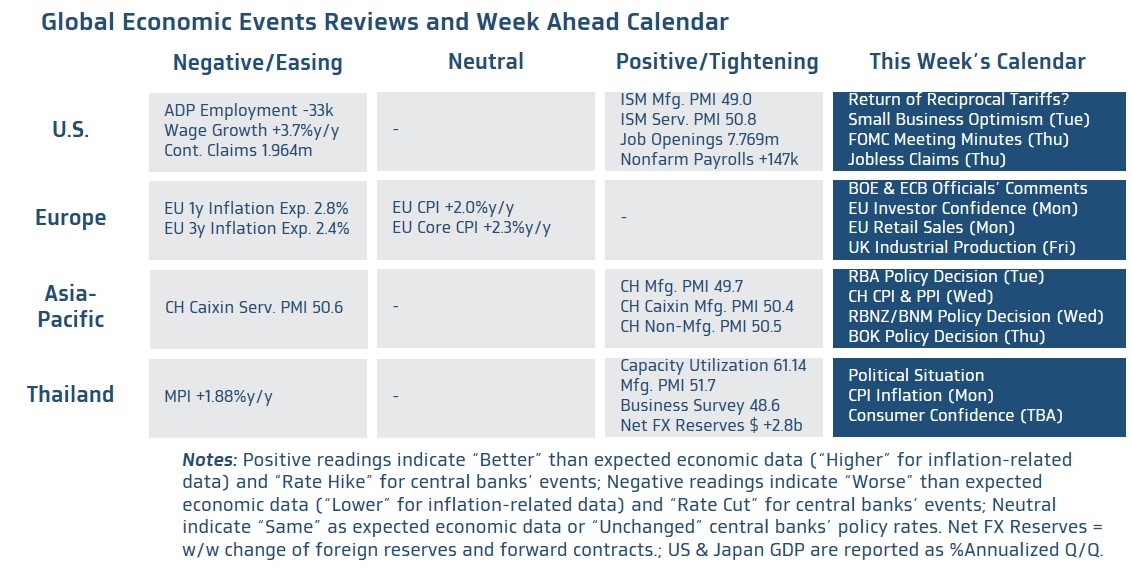

มุมมองเศรษฐกิจทั่วโลก

- ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ การเจรจาการค้าระหว่างสหรัฐฯ กับบรรดาประเทศคู่ค้า ซึ่งในสัปดาห์นี้ ทางการสหรัฐฯ อาจมีการประกาศอัตราภาษีนำเข้าใหม่ที่จะเรียกเก็บกับบรรดาประเทศคู่ค้า หลังครบกำหนด 90 วัน พักมาตรการเรียกเก็บภาษีนำเข้าตอบโต้ (Reciprocal Tariffs) ส่วนในฝั่งรายงานข้อมูลเศรษฐกิจนั้น ผู้เล่นในตลาดจะรอลุ้น รายงานดัชนีความเชื่อมั่นภาคธุรกิจขนาดเล็ก-กลาง (NFIB Small Business Optimism) เดือนมิถุนายน โดยเฉพาะในส่วนของแนวโน้มการจ้างงานในภาคธุรกิจดังกล่าว เนื่องจากการจ้างงานส่วนใหญ่ของสหรัฐฯ นั้นมาจากภาคธุรกิจขนาดเล็ก-กลาง พร้อมกันนั้น ผู้เล่นในตลาดจะรอติดตาม รายงานยอดผู้ขอรับสวัสดิการการว่างงาน (Jobless Claims) เพื่อประเมินภาวะและแนวโน้มตลาดแรงงานสหรัฐฯ รวมถึงรอจับตา รายงานการประชุม FOMC ของเฟดล่าสุด (FOMC Meeting Minutes) ในการประเมินแนวโน้มการดำเนินนโยบายการเงินของเฟด โดยล่าสุด ผู้เล่นในตลาดทยอยปรับลดความคาดหวังต่อแนวโน้มการลดดอกเบี้ยของเฟด โดยเริ่มกลับมาเชื่อว่า เฟดมีโอกาสลดดอกเบี้ยได้ราว 2 ครั้ง ในปีนี้ และเดินหน้าลดดอกเบี้ยได้อีกราว 3 ครั้ง ในปีหน้า

- ฝั่งยุโรป – ผู้เล่นในตลาดจะรอประเมินแนวโน้มการดำเนินนโยบายการเงินของธนาคารกลางยุโรป (ECB) ผ่านถ้อยแถลงของบรรดาเจ้าหน้าที่ ECB รวมถึง รายงานข้อมูลเศรษฐกิจของยูโรโซน อย่าง ดัชนีความเชื่อมั่นนักลงทุน (Sentix Investor Confidence) ในเดือนมิถุนายน และรายงานยอดค้าปลีก (Retail Sales) เดือนพฤษาคม นอกจากนี้ ผู้เล่นในตลาดจะรอติดตามแนวโน้มการเจรจาการค้าระหว่างสหรัฐฯ กับสหภาพยุโรป (EU) เพื่อประเมินผลกระทบที่อาจเกิดขึ้น หากสหรัฐฯ ปรับเปลี่ยนอัตราภาษีนำเข้าที่จะเรียกเก็บกับสินค้าจากบรรดาประเทศในสหภาพยุโรป

- ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจจีน ผ่านรายงานอัตราเงินเฟ้อ CPI และดัชนีราคาผู้ผลิต PPI ในเดือนมิถุนายน นอกจากนี้ ตลอดทั้งสัปดาห์ ผู้เล่นในตลาดจะรอติดตามผลการประชุมบรรดาธนาคารกลางฝั่งเอเชีย โดยบรรดานักวิเคราะห์ต่างประเมินว่า ธนาคารกลางออสเตรเลีย (RBA) และธนาคารกลางมาเลเซีย (BNM) อาจลดดอกเบี้ย 25bps สู่ระดับ 3.60% และ 2.75% ตามลำดับ ตามแนวโน้มการชะลอตัวลงของเศรษฐกิจและเงินเฟ้อที่ทยอยกลับสู่เป้าหมายของธนาคารกลาง ขณะที่ ธนาคารกลางนิวซีแลนด์ (RBNZ) และธนาคารกลางเกาหลีใต้ (BOK) อาจคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 3.25% และ 2.50% เพื่อรอประเมินสถานการณ์โดยเฉพาะนโยบายการค้าของรัฐบาล Trump 2.0 ซึ่งภายในสัปดาห์นี้ ทางรัฐบาลสหรัฐฯ อาจทยอยประกาศอัตราภาษีนำเข้าใหม่ที่จะเรียกเก็บจากบรรดาประเทศคู่ค้า หลังครบกำหนดพักมาตรการภาษีนำเข้าตอบโต้

- ฝั่งไทย – ผู้เล่นในตลาดจะยังคงติดตามพัฒนาการของสถานการณ์การเมืองไทย ท่ามกลางความเสี่ยงที่อาจจะมีการเลือกนายกรัฐมนตรีใหม่ หรือ การยุบสภา เพื่อเลือกตั้งในช่วงปลายปี พร้อมกันนั้น ผู้เล่นในตลาดจะรอลุ้น แนวโน้มการเจรจาการค้าระหว่างไทยกับสหรัฐฯ และการประกาศอัตราภาษีนำเข้าของรัฐบาลสหรัฐฯ หลังครบกำหนดพักมาตรการภาษีนำเข้าตอบโต้ ในส่วนของรายงานข้อมูลเศรษฐกิจ ผู้เล่นในตลาดจะรอลุ้น รายงานอัตราเงินเฟ้อ CPI และดัชนีความเชื่อมั่นผู้บริโภค ในเดือนมิถุนายน