สัญญาซื้อขายล่วงหน้าหุ้นสหรัฐคงที่ รอฟังปาฐกถาทรัมป์และผลประกอบการ Nvidia

- สัปดาห์ที่ผ่านมา รายงานอัตราเงินเฟ้อ CPI และดัชนีราคาผู้ผลิต PPI ของสหรัฐฯ ที่ออกมาต่ำกว่าคาด ส่งผลให้ผู้เล่นในตลาดกลับมาเชื่อว่า เฟดอาจลดดอกเบี้ยได้ราว 2 ครั้ง ในปีนี้ และกดดันให้เงินดอลลาร์อ่อนค่าลง

- ควรรอลุ้น ผลการประชุม FOMC ของเฟด (จับตา Dot Plot ใหม่) พร้อมติดตาม สถานการณ์ความขัดแย้งในตะวันออกกลางอย่างใกล้ชิด

- เงินดอลลาร์มีโอกาสแข็งค่าขึ้นได้ หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ทยอยออกมาดีกว่าคาด และเฟดส่งสัญญาณลดดอกเบี้ยน้อยกว่าที่เคยประเมินไว้ นอกจากนี้ ความเสี่ยงภูมิรัฐศาสตร์ที่ร้อนแรงในช่วงนี้อาจช่วยหนุนเงินดอลลาร์บ้าง ในส่วนของค่าเงินบาท เราประเมินว่า เงินบาทเสี่ยงทยอยอ่อนค่าลง อย่างค่อยเป็นค่อยไป ในลักษณะ Sideways Up โดยเฉพาะในกรณีที่ราคาทองคำพลิกกลับมาย่อตัวลง หากสถานการณ์ความขัดแย้งในตะวันออกกลางทยอยคลี่คลายลง แต่หากราคาทองคำปรับตัวสูงขึ้น “เร็ว แรง” ในระยะสั้น ก็อาจกดดันเงินบาทได้ จากการเร่งซื้อทองคำแบบ FOMO ของผู้เล่นในตลาด ทั้งนี้ หากราคาน้ำมันดิบยังปรับตัวสูงขึ้นต่อเนื่อง ก็จะเป็นปัจจัยที่คอยกดดันเงินบาทได้เช่นกัน เช่นเดียวกับแรงขายสินทรัพย์ไทยในช่วงนี้

- มองกรอบเงินบาทสัปดาห์นี้

32.10-33.00 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

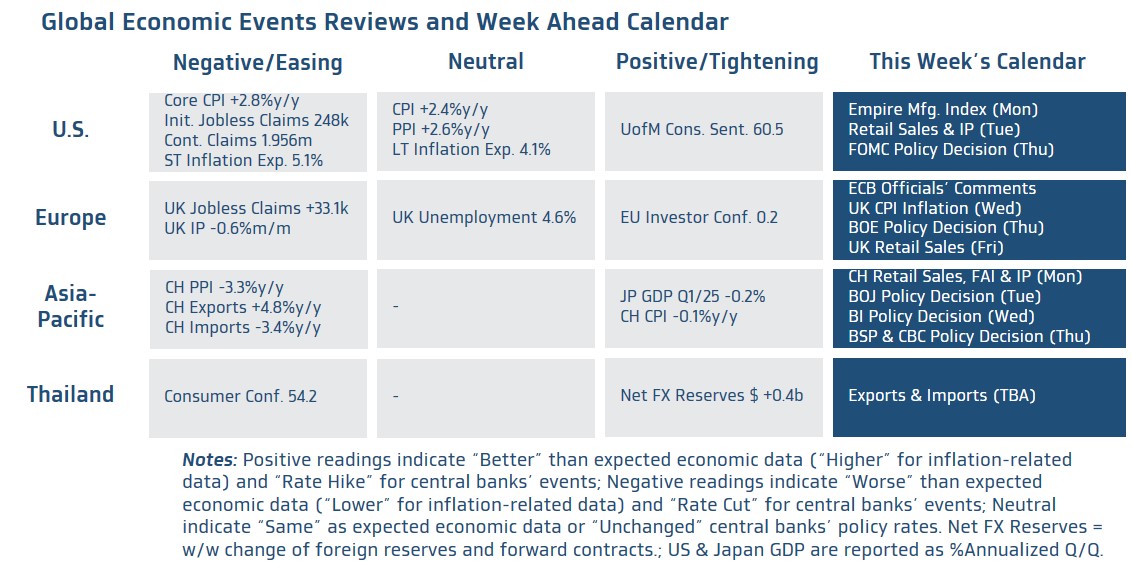

- ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ ผลการประชุม FOMC ของเฟด เดือนมิถุนายน ที่จะรับรู้ในช่วงราว 01.00 น. เช้าวันที่ 19 มิถุนายน นี้ ตามเวลาประเทศไทย โดยเรามองว่า FOMC จะยังคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 4.25-4.50% ตามเดิม จนกว่าจะมั่นใจในแนวโน้มเงินเฟ้อ ท่ามกลางความไม่แน่นอนของทั้งนโยบายการค้าของสหรัฐฯ และความเสี่ยงภูมิรัฐศาสตร์ อย่าง ความขัดแย้งในตะวันออกกลางที่ทวีความรุนแรงมากขึ้น ทั้งนี้ เราขอแนะนำว่า ควรจับตาการปรับคาดการณ์เศรษฐกิจ และอัตราดอกเบี้ย (Dot Plot) อย่างใกล้ชิด เนื่องจากล่าสุด บรรดาผู้เล่นในตลาดต่างมองว่า FOMC อาจเดินหน้าลดดอกเบี้ยได้ราว 2 ครั้ง ในปีนี้ และอีกราว 2-3 ครั้ง ในปีหน้า ซึ่งดูใกล้เคียงกับ Dot Plot เดือนมีนาคม ทำให้ หาก Dot Plot ใหม่ มีการเปลี่ยนแปลง เช่น บรรดาเจ้าหน้าที่เฟดส่วนใหญ่มองว่า เฟดอาจลดดอกเบี้ยเพียง 1 ครั้ง ก็อาจส่งผลกระทบต่อตลาดการเงินได้พอสมควร นอกเหนือจากประเด็นในข้างต้น ผู้เล่นในตลาดจะรอติดตามพัฒนาการของการเจรจาการค้าระหว่างสหรัฐฯ กับบรรดาประเทศคู่ค้า และปัจจัยเสี่ยงด้านภูมิรัฐศาสตร์ อย่าง การโจมตีระหว่างอิสราเอลกับอิหร่านที่จะยิ่งทวีความร้อนแรงของปัญหาความขัดแย้งในตะวันออกกลาง ซึ่งอาจส่งผลกระทบต่อตลาดการเงินได้อย่างมีนัยสำคัญในระยะสั้น โดยเฉพาะราคาน้ำมันดิบ ในส่วนของรายงานข้อมูลเศรษฐกิจนั้น ผู้เล่นในตลาดจะรอลุ้น รายงานยอดค้าปลีก (Retail Sales) เดือนพฤษภาคม และดัชนีภาคการผลิตโดยเฟด สาขานิวยอร์ก (Empire Manufacturing Index)

- ฝั่งยุโรป – ผู้เล่นในตลาดจะรอลุ้น ผลการประชุมธนาคารกลางอังกฤษ (BOE) โดยเรามองว่า BOE อาจเลือกที่จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 4.25% ก่อนที่จะกลับมาเดินหน้าลดดอกเบี้ยในการประชุมเดือนกันยายน (ผู้เล่นในตลาดให้โอกาส 82% ที่ BOE จะกลับมาลดดอกเบี้ยในการประชุมเดือนสิงหาคม) ซึ่งมุมมองของเราและบรรดาผู้เล่นในตลาดต่อแนวโน้มดอกเบี้ยของ BOE อาจปรับเปลี่ยนไปได้ ตามรายงาข้อมูลเศรษฐกิจสำคัญ อย่าง อัตราเงินเฟ้อ CPI และยอดค้าปลีก ในเดือนพฤษภาคม นอกจากนี้ บรรดาผู้เล่นในตลาดจะรอติดตามถ้อยแถลงของบรรดาเจ้าหน้าที่ธนาคารกลางยุโรป (ECB) เพื่อประเมินแนวโน้มนโยบายการเงินของ ECB โดยล่าสุด ผู้เล่นในตลาดต่างคาดว่า ECB มีโอกาสราว 96% ที่จะเดินหน้าลดดอกเบี้ย 1 ครั้ง ในปีนี้

- ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอลุ้น รายงานข้อมูลเศรษฐกิจสำคัญรายเดือนของจีน เพื่อประเมินผลกระทบจากนโยบายการค้าของสหรัฐฯ อาทิ ยอดค้าปลีกและยอดผลผลิตอุตสาหกรรม ในเดือนพฤษภาคม ส่วนในฝั่งญี่ปุ่น ผู้เล่นในตลาดจะรอลุ้น ผลการประชุมธนาคารกลางญี่ปุ่น (BOJ) โดยเราประเมินว่า BOJ อาจคงอัตราดอกเบี้ยที่ระดับ 0.50% จนกว่าความไม่แน่นอนของนโยบายการค้าของสหรัฐฯ จะลดลง เพื่อให้ BOJ สามารถประเมินแนวโน้มเศรษฐกิจและอัตราเงินเฟ้อได้ชัดเจนขึ้น นอกจากนี้ ผู้เล่นในตลาดจะรอติดตาม รายงานอัตราเงินเฟ้อ CPI ของญี่ปุ่น และยอดการค้า (Exports & Imports) ในเดือนพฤษภาคม เพื่อประกอบการประเมินแนวโน้มเศรษฐกิจและนโยบายการเงินของ BOJ นอกเหนือจากผลการประชุม BOJ ผู้เล่นในตลาดจะรอติดตามผลการประชุมของธนาคารกลางอินโดนีเซีย (BI) และธนาคารกลางไต้หวัน (CBC) ซึ่งบรรดานักวิเคราะห์ต่างประเมินว่า BI และ CBC อาจคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 5.50% และ 2.00% ตามลำดับ ขณะที่ ธนาคารกลางฟิลิปปินส์ (BSP) อาจลดดอกเบี้ย 25bps สู่ระดับ 5.25%

- ฝั่งไทย – เราประเมินว่า ยอดการส่งออกของไทยในเดือนพฤษภาคม อาจยังสามารถขยายตัวได้ดี ตามอานิสงส์ของการเร่งนำเข้าสินค้าจากบรรดาประเทศคู่ค้า ซึ่งอาจดำเนินไปจนเข้าใกล้ช่วงครบกำหนดการชะลอเรียกเก็บภาษีนำเข้าตอบโต้ของสหรัฐฯ ในช่วงต้นเดือนกรกฎาคม ทั้งนี้ ยอดการนำเข้าก็อาจยังขยายตัวได้ในอัตราที่สูงอยู่ ทำให้โดยรวมดุลการค้าของไทยอาจยังคงขาดดุลต่อเนื่องจากเดือนก่อนหน้าที่ขาดดุลราว -3.3 พันล้านดอลลาร์