เอเชีย FX อ่อนค่า รูปีอินเดียแตะระดับต่ำสุดเป็นประวัติการณ์ ท่ามกลางความกังวลน้ำมันจากสงครามอิหร่าน

- สัปดาห์ที่ผ่านมา เงินดอลลาร์อ่อนค่าลง หลังผู้เล่นในตลาดมองว่าเฟดอาจลดดอกเบี้ยได้ราว 2-3 ครั้งในปีนี้ จากรายงานอัตราเงินเฟ้อ CPI ล่าสุดที่ชะลอลงกว่าคาด

- ติดตามผลการประชุมธนาคารกลางยุโรป (ECB) และการประชุมใหญ่ของคณะกรรมการกลางพรรคคอมมิวนิสต์จีน ชุดที่ 20 ครั้งที่ 3 (Third Plenum) และรอจับตารายงานผลประกอบการบริษัทจดทะเบียน

- โมเมนตัมการอ่อนค่าของเงินดอลลาร์อาจชะลอลงบ้าง หลังผู้เล่นในตลาดได้คาดหวังการลดดอกเบี้ยราว 2-3 ครั้งของเฟดในปีนี้ไปพอสมควร ทว่าบรรยากาศในตลาดการเงินที่อาจผันผวนไปตามรายงานผลประกอบการบริษัทจดทะเบียนก็อาจมีผลกระทบต่อทิศทางเงินดอลลาร์ได้ ในส่วนของค่าเงินบาท เรามองว่า โมเมนตัมการแข็งค่ายังคงมีอยู่ แต่เริ่มอ่อนกำลังลง และต้องอาศัยปัจจัยใหม่ๆ เพิ่มเติม โดยต้องระวังสถานการณ์การเมืองในประเทศที่อาจกดดันฟันด์โฟลว์นักลงทุนต่างชาติได้ นอกจากนี้ ควรจับตาทิศทางราคาทองคำ และเงินหยวนจีน (CNY) ที่มีผลต่อเงินบาทในช่วงนี้ได้พอสมควร โดยในส่วนของเงินหยวนนั้นจะผันผวนไปตามมุมมองของผู้เล่นในตลาดต่อแนวโน้มเศรษฐกิจจีน

- มองกรอบเงินบาทสัปดาห์นี้

35.90-36.50 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

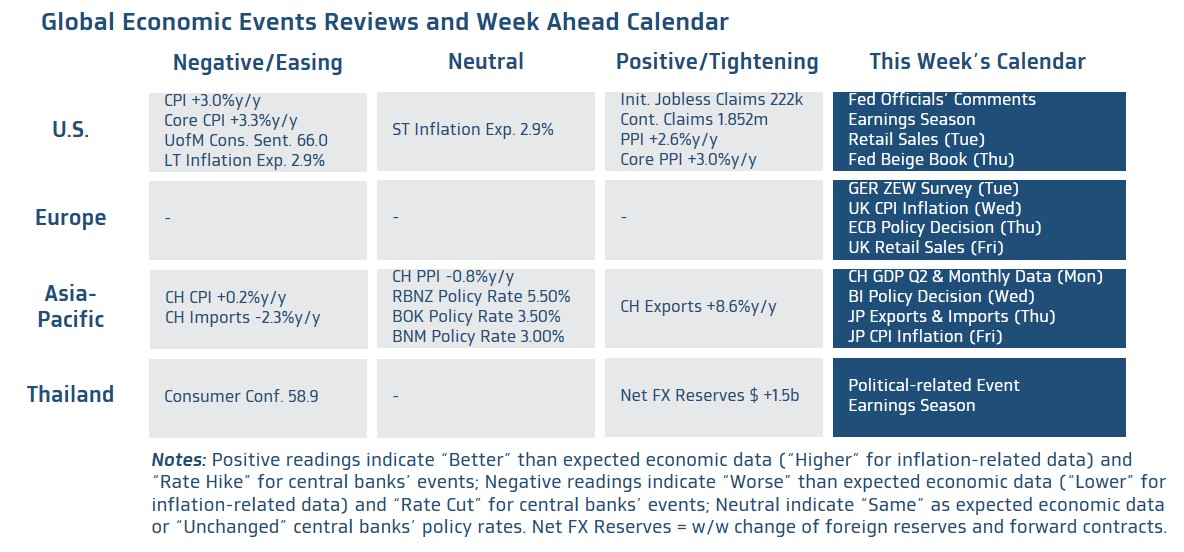

- ฝั่งสหรัฐฯ – ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจสหรัฐฯ จากรายงานยอดค้าปลีก (Retail Sales) เดือนมิถุนายน และรายงานสรุปภาวะเศรษฐกิจโดยบรรดาเฟดสาขาต่างๆ (Fed Beige Book) นอกจากนี้ ผู้เล่นในตลาดจะรอติดตามถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด และรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน ซึ่งจะมีทั้งสถาบันการเงินขนาดใหญ่ อาทิ Goldman Sachs, BofA และหุ้นเทคฯ ขนาดใหญ่ ธีม AI/Semiconductor เช่น ASML, TSMC โดยเราประเมินว่า รายงานผลประกอบการของบรรดาบริษัทจดทะเบียนจะเป็นปัจจัยสำคัญที่ส่งผลกระทบต่อบรรยากาศในตลาดการเงินได้พอสมควร

- ฝั่งยุโรป – ไฮไลท์สำคัญจะอยู่ที่ผลการประชุมธนาคารกลางยุโรป (ECB) โดยเราประเมินว่า ECB จะคงอัตราดอกเบี้ย (Deposit Facility Rate) ไว้ที่ระดับ 3.75% ในการประชุมครั้งนี้ และมีความเป็นไปได้ที่ประธาน ECB อาจส่งสัญญาณพร้อมใช้นโยบายการเงินที่ผ่อนคลายมากขึ้นในช่วงที่เหลือของปีนี้ (เราประเมิน ECB อาจลดดอกเบี้ยลงอีกราว 2-3 ครั้ง) ตามแนวโน้มการชะลอลงต่อเนื่องของอัตราเงินเฟ้อและกิจกรรมทางเศรษฐกิจโดยรวม ส่วนในฝั่งอังกฤษ ผู้เล่นในตลาดจะรอจับตารายงานข้อมูลเศรษฐกิจสำคัญ อาทิ อัตราเงินเฟ้อ CPI เดือนมิถุนายน ยอดค้าปลีกเดือนมิถุนายน และข้อมูลตลาดแรงงานเดือนพฤษภาคม เช่น อัตราการเติบโตของค่าจ้าง เพื่อประเมินแนวโน้มการดำเนินนโยบายการเงินของธนาคารกลางอังกฤษ (BOE) โดยเราประเมินว่า BOE ก็อาจเริ่มทยอยลดดอกเบี้ยลงพร้อมกับทางเฟดได้ในการประชุมเดือนกันยายน และนอกเหนือจากปัจจัยข้างต้น สถานการณ์การเมืองฝรั่งเศสจะยังคงเป็นปัจจัยที่ผู้เล่นในตลาดจะติดตามอย่างใกล้ชิด

- ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจจีนผ่านรายงานอัตราการเติบโตเศรษฐกิจไตรมาส 2 และรายงานข้อมูลเศรษฐกิจสำคัญรายเดือน อย่าง ยอดค้าปลีก พร้อมกันนั้น ตลาดจะให้ความสนใจกับทิศทางการดำเนินนโยบายและมาตรการสำคัญเพื่อพลิกฟื้นและกระตุ้นเศรษฐกิจจีน ในการประชุมใหญ่ของคณะกรรมการกลางพรรคคอมมิวนิสต์จีน ชุดที่ 20 ครั้งที่ 3 (Third Plenum) ส่วนในฝั่งญี่ปุ่น ผู้เล่นในตลาดจะรอประเมินแนวโน้มการดำเนินนโยบายการเงินของธนาคารกลางญี่ปุ่น (BOJ) ผ่านรายงานอัตราเงินเฟ้อ CPI และยอดการส่งออก-นำเข้า ในเดือนมิถุนายน และในส่วนนโยบายการเงิน ตลาดประเมินว่า ธนาคารกลางอินโดนีเซีย (BI) จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 6.25% เพื่อช่วยรักษาเสถียรภาพของเงินรูเปียะห์ (IDR) โดยทาง BI อาจเริ่มทยอยลดดอกเบี้ยลงได้ ในช่วงที่เฟดเริ่มลดดอกเบี้ยลงเช่นกัน หลังอัตราเงินเฟ้อก็เริ่มกลับเข้าสู่เป้าของ BI

- ฝั่งไทย – สถานการณ์การเมืองในประเทศจะเป็นปัจจัยสำคัญที่ผู้เล่นในตลาดติดตามอย่างใกล้ชิด ซึ่งจะมีการนัดพิจารณาคดียุบพรรคก้าวไกล โดยศาลรัฐธรรมนูญ ในวันที่ 17 กรกฎาคม นอกจากนี้ ผู้เล่นในตลาดจะรอติดตามรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน โดยเฉพาะกลุ่มการเงิน