ราคา Bitcoin วันนี้: พุ่งขึ้นเหนือ $78k หลังการเทขายในช่วงสุดสัปดาห์; ความกังวลเกี่ยวกับ Fed ยังคงอยู่

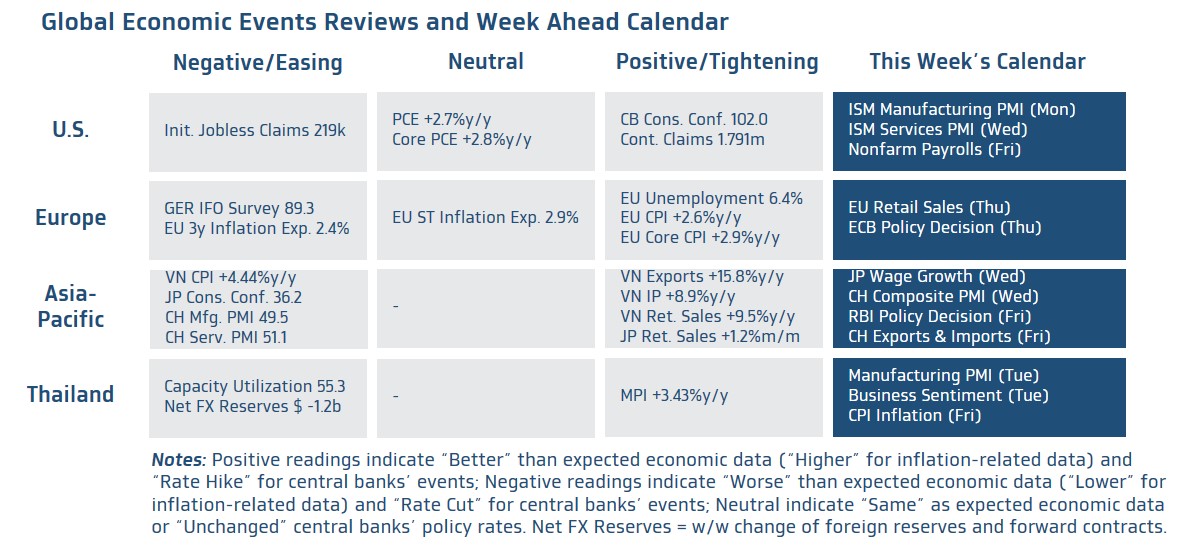

- สัปดาห์ที่ผ่านมา ผู้เล่นในตลาดคลายกังวลแนวโน้มดอกเบี้ยเฟดลงบ้าง หลังอัตราเงินเฟ้อ PCE สหรัฐฯ ชะลอลงตามคาด

- เตรียมรับมือความผันผวน จากรายงานข้อมูลเศรษฐกิจสำคัญสหรัฐฯ อย่าง ยอดการจ้างงานนอกภาคเกษตรกรรม (Nonfarm Payrolls) รวมถึง ผลการประชุมธนาคารกลางยุโรป (ECB)

- ทิศทางเงินดอลลาร์จะขึ้นกับรายงานข้อมูลเศรษฐกิจสหรัฐฯ โดยเฉพาะข้อมูลตลาดแรงงาน ว่าจะออกมา “ดีกว่าคาด” หรือ “แย่กว่าคาด” นอกจากนี้ เงินดอลลาร์อาจผันผวนไปตามเงินยูโร (EUR) ซึ่งจะขึ้นกับมุมมองของผู้เล่นในตลาดว่า ECB จะลดดอกเบี้ยได้กี่ครั้งในปีนี้ ในส่วนของค่าเงินบาท เรามองว่า โมเมนตัมการอ่อนค่าได้ชะลอลงบ้าง หลังผู้เล่นในตลาดได้คลายกังวลแนวโน้มดอกเบี้ยเฟด ทว่า เงินบาทเสี่ยงผันผวนสูงไปตามทิศทางเงินดอลลาร์ รวมถึงทิศทางราคาทองคำ (ซึ่งจะผันผวนไปตามการเคลื่อนไหวของเงินดอลลาร์และบอนด์ยีลด์ 10 ปี สหรัฐฯ ได้) นอกจากนี้ ควรจับตาแนวโน้มฟันด์โฟลว์นักลงทุนต่างชาติที่อาจเริ่มกลับมาซื้อสินทรัพย์ไทยได้อีกครั้ง หากบรรยากาศในตลาดการเงินกลับมาเปิดรับความเสี่ยง (Risk-On) มากขึ้น

- มองกรอบเงินบาทสัปดาห์นี้

36.25-37.00 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

- ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ รายงานข้อมูลเศรษฐกิจสำคัญ ทั้ง ดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตและภาคการบริการโดย ISM รวมถึงข้อมูลตลาดแรงงานสหรัฐฯ ซึ่งจะเริ่มตั้งแต่ ยอดตำแหน่งงานเปิดรับ (Job Openings) ยอดผู้ขอรับสวัสดิการการว่างงาน (Jobless Claims) ไปจนถึงข้อมูลที่ผู้เล่นในตลาดจะให้ความสำคัญอย่าง ยอดการจ้างงานนอกภาคเกษตรกรรม (Nonfarm Payrolls) อัตราการว่างงาน (Unemployment) และ อัตราการเติบโตของค่าจ้าง (Average Hourly Earnings) โดยจากสถิติในรอบ 1 ปี ที่ผ่านมา พบว่า เงินดอลลาร์อาจผันผวนแข็งค่าขึ้นได้พอสมควร +0.3% หากรายงานข้อมูลการจ้างงานสหรัฐฯ ออกมา “ดีกว่าคาด” (แข็งค่าราว +0.2% หากข้อมูลอื่นๆ ที่จะรายงานในสัปดาห์นี้ ออกมาดีกว่าคาด) ในทางกลับกัน ยอดการจ้างงานที่ “แย่กว่าคาด” จะกดดันให้เงินดอลลาร์ผันผวนอ่อนค่าลงเกือบ -0.4% และหากใช้การประเมินเชิงเทคนิคัลประกอบด้วย เรามองว่า ควรจับตาการเคลื่อนไหวของดัชนีเงินดอลลาร์ (DXY) ที่อาจมีลักษณะคล้ายรูปแบบ Head and Shoulders สำหรับ กราฟ DXY ใน Time Frame รายวัน ซึ่งจะมีแนวรับหลักอยู่ที่ระดับ 104 จุด และการอ่อนค่าหลุดแนวรับดังกล่าวอาจเปิดโอกาสให้ เงินดอลลาร์อ่อนค่าลงต่อได้ โดยอาจมีเป้าของดัชนี DXY ในช่วง 101.5-102 จุด ขณะที่ หากดัชนี DXY ปรับตัวขึ้นเหนือระดับ 105 จุด ก็อาจสะท้อนว่า เงินดอลลาร์ยังมีโมเมนตัมการแข็งค่าที่ดี และอาจแกว่งตัวในกรอบ sideways ต่อหรือ แข็งค่าขึ้นได้บ้าง โดยมีโอกาสลุ้น ดัชนี DXY ปรับตัวขึ้นทดสอบโซน 106 จุด (ดัชนี DXY อาจยังอยู่ในกรอบขาขึ้น ตั้งแต่ช่วงปลายปีที่ผ่านมา)

- ฝั่งยุโรป – ผู้เล่นในตลาดจะรอลุ้นผลการประชุมธนาคารกลางยุโรป (ECB) โดยบรรดานักวิเคราะห์และผู้เล่นในตลาดต่างคาดหวังว่า ECB จะปรับลดอัตราดอกเบี้ย -25bps ในการประชุมครั้งนี้ (เราคาดว่ามีโอกาสที่ ECB อาจคงอัตราดอกเบี้ยได้) ทั้งนี้ ผู้เล่นในตลาดจะรอจับตา ถ้อยแถลงของประธาน ECB เพื่อประเมินแนวโน้มดอกเบี้ยนโยบายในอนาคต โดยล่าสุดผู้เล่นในตลาดต่างคาดว่า ECB อาจทยอยลดดอกเบี้ยราว 3 ครั้งในปีนี้ ซึ่งหาก ECB ส่งสัญญาณชัดเจนว่า พร้อมลดดอกเบี้ยต่อเนื่องและมากกว่าที่ตลาดประเมินไว้ ก็อาจกดดันให้เงินยูโร (EUR) ผันผวนอ่อนค่าลงได้ ในทางกลับกัน หาก ECB ไม่ได้ส่งสัญญาณที่ชัดเจนต่อแนวโน้มการลดดอกเบี้ย ก็อาจพอช่วยพยุงเงินยูโรได้บ้าง

- ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจจีน จากรายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรมและภาคการบริการ (Caixin Manufacturing & Services PMIs) เดือนพฤษภาคม ซึ่งจะเน้นบริษัทขนาดเล็ก-กลาง มากกว่ารายงานดัชนี PMI โดยทางการจีน ซึ่งได้รายงานในสัปดาห์ก่อนหน้า พร้อมกันนั้น ผู้เล่นในตลาดจะรอจับตารายงานยอดการส่งออกและนำเข้าของจีน ส่วนในฝั่งญี่ปุ่น ผู้เล่นในตลาดจะรอลุ้นรายงานอัตราการเติบโตของค่าจ้าง (Average Cash Earnings) ซึ่งจะมีผลต่อการตัดสินใจปรับนโยบายการเงินของทางธนาคารกลางญี่ปุ่น (BOJ) ได้ โดยหากค่าจ้างมีแนวโน้มปรับตัวสูงขึ้นต่อเนื่อง ก็อาจทำให้ BOJ มั่นใจในแนวโน้มอัตราเงินเฟ้อที่จะได้แรงหนุนจากการปรับตัวขึ้นของค่าจ้าง และอาจนำไปสู่การทยอยใช้นโยบายการเงินที่เข้มงวดมากขึ้นในปีนี้

- ฝั่งไทย – เราประเมินว่า อัตราเงินเฟ้อทั่วไป CPI เดือนพฤษภาคม อาจอยู่ที่ระดับ 1.50% (+0.56%m/m) หนุนโดยการปรับตัวขึ้นของราคาพลังงาน โดยเฉพาะราคาน้ำมันดีเซล ขณะเดียวกัน ราคาเนื้อสัตว์ อย่าง เนื้อหมูก็มีการปรับตัวขึ้นพอสมควร และในช่วงที่เหลือของปีนี้ อัตราเงินเฟ้อก็มีแนวโน้มอยู่ในกรอบเป้าหมาย 1%-3% ของธนาคารแห่งประเทศไทย (ธปท.) ทำให้เราคงมุมมองเดิมว่า ธปท. อาจคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 2.50% ในปีนี้ ยกเว้นภาพเศรษฐกิจจะชะลอลงกว่าคาด (จับตาการเบิกจ่ายภาครัฐ) และอัตราเงินเฟ้อมีแนวโน้มต่ำกว่ากรอบเป้าหมายชัดเจน