หุ้นพลังงานและไฟฟ้าที่ควรจับตามอง ตามคําแนะนําของ Morgan Stanley

ในสัปดาห์นี้จะเป็นสัปดาห์การซื้อขายที่สั้นลงเนื่องจากตลาดในสหรัฐปิดทำการเนื่องในวัน Memorial Day ซึ่งเราจะได้เห็นการเคลื่อนไหวของราคาที่เป็นแบบปกติเหมือนวันศุกร์ทุก ๆ ครั้ง โดยการมีปริมาณการซื้อขายที่เบาบางและความผันผวนที่มักจะเกิดขึ้นก่อนวันหยุดสุดสัปดาห์

อีกทั้งสัปดาห์นี้ยังมีข้อมูลที่จะเปิดเผยอีกมากมาย เริ่มตั้งแต่วันอังคารกับรายงาน ดัชนีราคาบ้าน ของ S&P Corelogic และในวันศุกร์ก็ยังมีรายงานเงินเฟ้อ PCE นอกจากนี้ในช่วงเวลา 13:00 น. เรายังจะได้เห็นการประมูลพันธบัตรรัฐบาลสหรัฐอายุ 2 ปี 5 ปี และ 7 ปี รวมถึงการขึ้นกล่าวแถลงการณ์ของเจ้าหน้าที่เฟดอีกด้วย

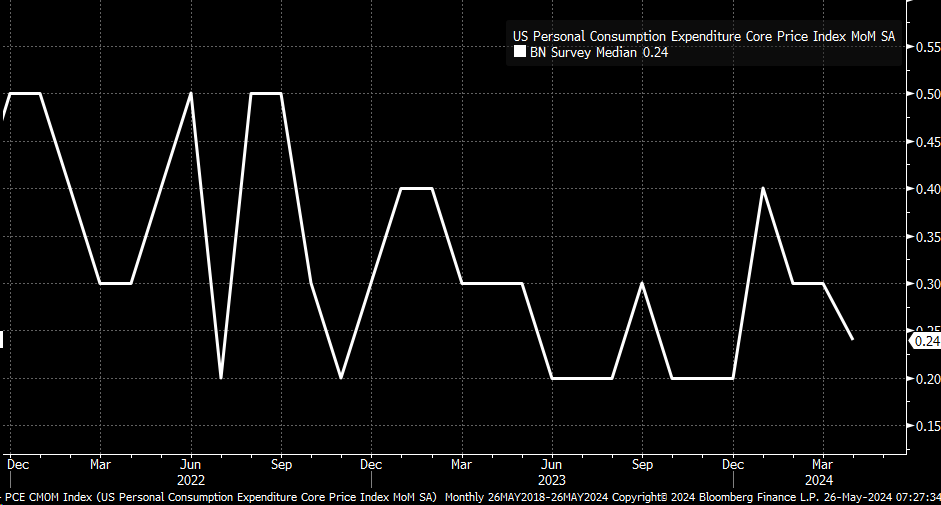

ตัวเลข PCE พื้นฐาน คาดว่าจะเพิ่มขึ้น 0.2% เมื่อเทียบแบบเดือนต่อเดือน แต่ลดลงจาก 0.3% ในเดือนมีนาคม และเพิ่มขึ้น 2.8% เมื่อเทียบปีต่อปีสอดคล้องกับเดือนมีนาคม ซึ่งขณะนี้ประมาณการดูเหมือนจะผสมกันระหว่างการเพิ่มขึ้น 0.2% และ 0.3% เมื่อเทียบเดือนต่อเดือน แต่เมื่อคุณเลื่อนค่าเฉลี่ยไปเป็นสองตำแหน่งทศนิยมเราจะเห็นการประมาณการที่ชัดขึ้นที่ 0.24%

ดังนั้นตัวเลข 0.01% จะกลายเป็นตัวแบ่งแยกการเพิ่มขึ้นของ 0.2% จาก 0.3% ในวันศุกร์ และตัวเลขตามความคาดหวังเทียบกับที่ร้อนแรงกว่าที่คาด แน่นอนว่าการแก้ไขข้อมูลของเดือนที่แล้วก็จะมีผลเช่นกัน ทำให้เราต้องจับตาดูอย่างใกล้ชิด

แม้ว่าตัวเลขจะอยู่ที่ 0.24% หรือค่าเฉลี่ยจากการสำรวจจะอยู่ที่ 0.25% อัตราการเปลี่ยนแปลงรายปีแบบสามเดือนสำหรับ PCE พื้นฐานจะลดลงเหลือที่ประมาณ 3.4% จาก 4.4% แต่ก็ยังคงสูงกว่าตัวเลขรายปีที่ 2.2% จากเดือนมิถุนายนถึงกันยายน และตัวเลข 1.5% จากเดือนกันยายนถึงธันวาคม

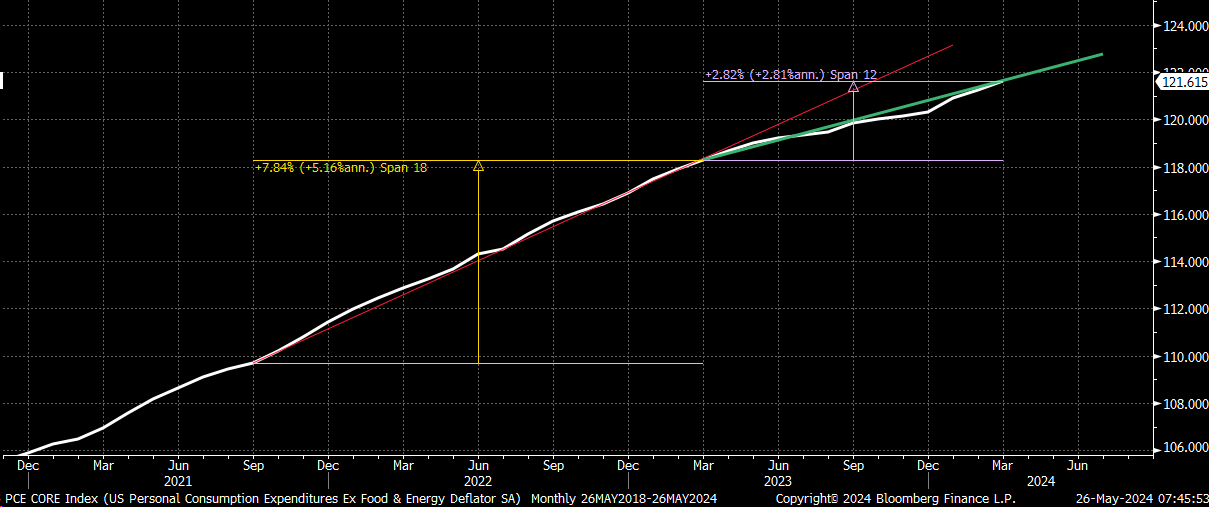

แม้ว่าจะมีการเปลี่ยนแปลงอย่างเห็นได้ชัดในแนวโน้มของตัวเลข PCE พื้ฐานประมาณเดือนมีนาคม 2023 แต่มันก็ยังไม่ชัดเจนว่าแนวโน้มใหม่นี้จะคงอยู่ในอัตราเดิมหรือจะเร่งขึ้นอีก แนวโน้มปัจจุบันตลอดช่วง 12 เดือนที่ผ่านมาอยู่ที่อัตรารายปีประมาณ 2.8% ซึ่งทำให้ข้อมูลในเดือนเมษายนมีความสำคัญ

แล้ว S&P 500 กับ Nasdaq จะปรับตัวสูงขึ้นได้หรือไม่?

การเคลื่อนไหวของราคาในตลาดเมื่อวันศุกร์ดูเหมือนจะเป็นไปในลักษณะของวันหยุด ซึ่งไม่น่าแปลกใจ เนื่องจากเป็นวันหยุดยาวสามวันทำให้มีความผันผวนที่เรามักเห็นในช่วงปิดตลาดสุดสัปดาห์ นอกจากนี้ แม้ว่าดัชนี S&P 500 จะปรับตัวสูงขึ้นในวันศุกร์ แต่ก็สามารถฟื้นตัวได้เพียง 61.8% ของการลดลงในวันพฤหัสบดี

เช่นเดียวกับ Nasdaq 100 ซึ่งพบแนวต้านที่ระดับแนวรับ 78.6% เมื่อวันศุกร์

ดังนั้น ในวันอังคาร เพื่อให้แนวโน้มของวันศุกร์ยังคงดำเนินต่อไป ดัชนีทั้งสองจะต้องปรับตัวสูงขึ้นและผ่านระดับแนวต้านเหล่านั้นตั้งแต่เริ่มต้น หากไม่เป็นเช่นนั้น การเคลื่อนไหวของราคาในวันศุกร์ก็จะกลายเป็นการขายความผันผวนในช่วงวันหยุดและการฟื้นตัวจากการลดลงของวันพฤหัสบดี ซึ่งมันจะเปิดทางให้ระดับราคาปัจจุบันสามารถลดลงต่อไปได้อีก

ดอลลาร์สหรัฐ พันธบัตรรัฐบาล และราคาน้ำมันเผชิญแนวต้าน

เงิน ดอลลาร์ ก็อ่อนค่าลงในวันศุกร์ โดยคู่เงิน USD/CAD ลดลงไปที่ค่าเฉลี่ยเคลื่อนที่ที่ 50 วันและดีดตัวขึ้นเล็กน้อย การลดลงของ USD/CAD ค่อนข้างน่าประหลาดใจเนื่องจากข้อมูล ดัชนียอดค้าปลีก ในแคนาดานั้นอ่อนแอกว่าที่คาด แต่สำหรับตอนนี้แนวโน้มของ USD/CAD นั้นดูเหมือนจะยังคงเป็นขาขึ้น

ผลตอบแทนของพันธบัตรรัฐบาลสหรัฐอายุ 2 ปี เพิ่มขึ้นเล็กน้อยแต่ยังคงอยู่ในช่วง 4.95% ซึ่งเป็นช่วงที่เคลื่อนไหวอยู่มาสักระยะหนึ่งแล้ว หลังจากรายงานการจ้างงานและ CPI ที่อ่อนแอ ผลตอบแทนพันธบัตรรัฐบาลอายุ 2 ปีก็ได้ลดลง โดยทดสอบค่าเฉลี่ยเคลื่อนที่ที่ 50 วันถึงสองครั้ง ซึ่งสำหรับตอนนี้ค่าเฉลี่ยเคลื่อนที่ยังคงเป็นแนวรับ และในอดีตเมื่อพันธบัตรนัฐบาลอายุ 2 ปีดีดตัวขึ้นจากค่าเฉลี่ยเคลื่อนที่มันจะส่งผลให้เกิดการทำจุดสูงใหม่ ดังนั้นคอนนี้นี่อาจจะเป็นการเตรียมการกลับขึ้นไปเหนือระดับ 5% ก็เป็นได้

น้ำมันยังคงต้องจับตามองในสัปดาห์นี้หลังทดสอบแนวรับและดีดตัวขึ้นจากระดับ 76 ดอลลาร์เมื่อสัปดาห์ที่แล้ว นอกจากนี้ RSI ยังมีสัญญาณแบบกระทิง โดยมีจุดต่ำสุดที่สูงขึ้นใน RSI และจุดต่ำสุดที่ต่ำลงในราคา เราอาจจะต้องเห็นราคาผ่านระดับ 80 ดอลลาร์เพื่อให้เกิดความมั่นใจมากขึ้นว่ากำลังจะมีการเปลี่ยนแปลงแนวโน้มเกิดขึ้น

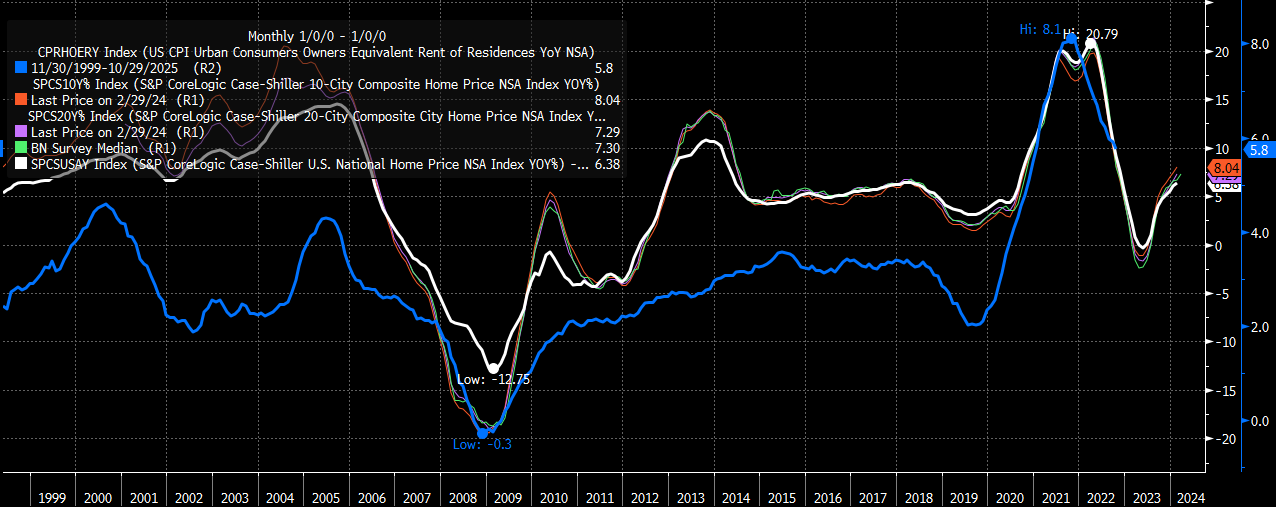

สุดท้ายแล้ว ในสัปดาห์นี้เราจะต้องจับตาข้อมูล ดัชนีราคาบ้าน ของ S&P/CS ซึ่งสำคัญมาก เพราะข้อมูลดังกล่าวมีแนวโน้มที่จะนำดัชนี CPI OER อยู่ประมาณ 18 เดือน ข้อมูล Case Shiller ได้ปรับขึ้นอย่างรวดเร็วในช่วงไม่กี่เดือนที่ผ่านมา และสิ่งที่สำคัญที่สุดคือ ข้อมูล CPI OER นั้นมาถึงจุดที่ควรจะเริ่มเพิ่มขึ้นตามข้อมูลของ Case Shiller ได้แล้ว