เงินเอเชียทรงตัวขณะที่ดอลลาร์ชะลอตัว; เยนอ่อนค่าท่ามกลางการเลือกตั้ง

- สัปดาห์ที่ผ่านมา ตลาดการเงินกลับมาอยู่ในภาวะเปิดรับความเสี่ยง หลังผู้เล่นในตลาดปรับลดโอกาสเฟดเดินหน้าขึ้นดอกเบี้ยและโอกาสเฟดคงดอกเบี้ยได้นานขึ้น

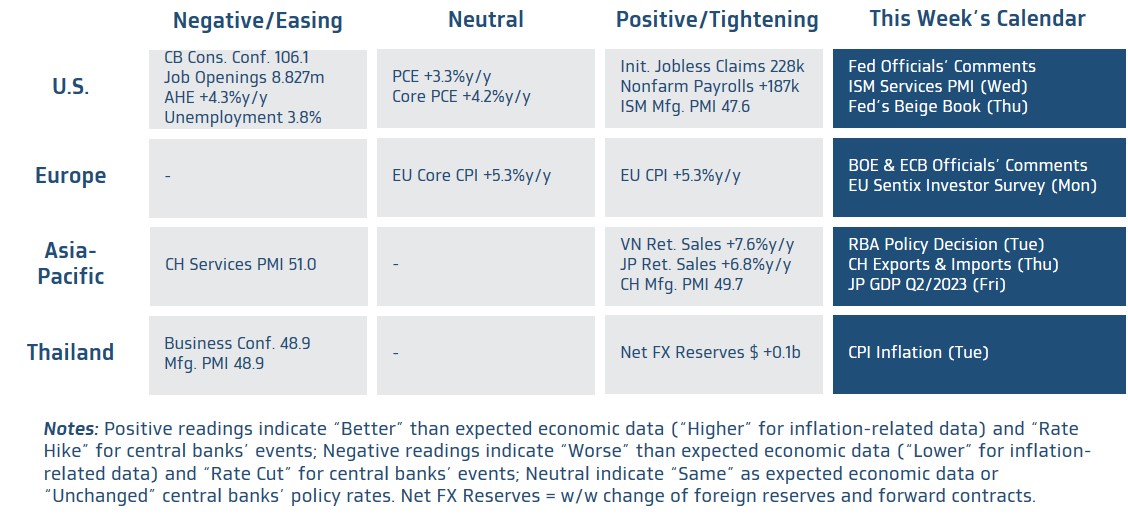

- จับตา ถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด รวมถึงเจ้าหน้าที่ธนาคารกลางหลักอื่นๆ อาทิ ธนาคารกลางยุโรป (ECB) พร้อมรอประเมินแนวโน้มเศรษฐกิจสหรัฐฯ ผ่านรายงานดัชนี ISM PMI ภาคการบริการ

- เงินดอลลาร์อาจยังได้แรงหนุนอยู่ หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ไม่ได้สะท้อนภาพเศรษฐกิจชะลอตัวลงชัดเจนและบรรดาเจ้าหน้าที่เฟดต่างย้ำจุดยืนพร้อมเดินหน้าขึ้นดอกเบี้ยต่อ ในส่วนของค่าเงินบาท อาจแกว่งตัว sideway หลังโมเมนตัมการแข็งค่าแผ่วลง ทั้งนี้ ควรจับตาทิศทางฟันด์โฟลว์นักลงทุนต่างชาติว่าจะกลับเข้ามาซื้อสินทรัพย์ไทยต่อเนื่องได้หรือไม่ หลังล่าสุด ทิศทางฟันด์โฟลว์ยังคงผันผวนและไม่แน่นอน นอกจากนี้ ควรระวังความผันผวนจากฝั่งตลาดการเงินจีน ที่ยังคงเผชิญแรงกดดันจากความกังวลแนวโน้มเศรษฐกิจจีน ซึ่งอาจกระทบเงินบาทผ่านการอ่อนค่าลงของเงินหยวนจีนได้ อนึ่ง เราประเมินแนวรับแรกของเงินบาทแถวโซน 34.80-35.00 บาทต่อดอลลาร์ ส่วนแนวต้านแรกจะอยู่ในช่วง 35.20-35.30 บาทต่อดอลลาร์

- มองกรอบเงินบาทสัปดาห์นี้

34.75-35.50 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

- ฝั่งสหรัฐฯ – สัปดาห์นี้รายงานข้อมูลเศรษฐกิจสำคัญสหรัฐฯ อาจมีไม่มากนัก ทว่า ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจสหรัฐฯ ผ่านรายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการบริการ (ISM Services PMI) เดือนสิงหาคม โดยนักวิเคราะห์ต่างมองว่า ดัชนี ISM PMI ภาคการบริการอาจอยู่ที่ระดับ 52.5 จุด สะท้อนว่าภาคการบริการสหรัฐฯ ยังสามารถขยายตัวต่อเนื่องได้ (ดัชนีสูงกว่า 50 จุด หมายถึง ภาวะขยายตัว) อย่างไรก็ดี โมเมนตัมการขยายตัวของภาคการบริการนั้นก็ชะลอลงต่อเนื่อง กดดันโดยผลกระทบของอัตราดอกเบี้ยนโยบายที่อยู่ในระดับสูง รวมถึงภาวะการจ้างงานที่เริ่มชะลอตัวลง และนอกเหนือจากรายงานดัชนี ISM PMI ภาคการบริการ ผู้เล่นในตลาดจะรอติดตาม รายงานสรุปภาวะเศรษฐกิจโดยเฟด หรือ Fed’s Beige Book โดยเรามองว่า ผลการสำรวจภาวะเศรษฐกิจดังกล่าว อาจชี้ว่า ภาคธุรกิจในหลายพื้นที่ของเฟดอาจมีความกังวลต่อแนวโน้มการชะลอตัวลงของเศรษฐกิจมากขึ้น และอาจได้รับผลกระทบจากอัตราดอกเบี้ยที่อยู่ในระดับสูง รวมถึงภาวะสินเชื่อที่ตึงตัว ซึ่งเรามองว่า ภาพดังกล่าว กอปรกับรายงานข้อมูลเศรษฐกิจสหรัฐฯ ทั้งอัตราเงินเฟ้อและข้อมูลตลาดแรงงานที่ชะลอตัวลง อาจทำให้เฟด “คงอัตราดอกเบี้ยนโยบาย” ไว้ที่ระดับ 5.25-5.50% ในการประชุมเดือนกันยายนนี้ และเราคงมุมมองเดิมว่า เฟดได้ถึงจุดยุติการขึ้นดอกเบี้ยในรอบนี้ไปแล้วและอาจเป็นเรื่องยากที่เฟดจะกลับมาขึ้นดอกเบี้ยในการประชุมเดือนพฤศจิกายน (ล่าสุด ตลาดให้โอกาสราว 35% ในการขึ้นดอกเบี้ย) หากทั้งภาพรวมเศรษฐกิจและอัตราเงินเฟ้อมีทิศทางชะลอตัวลงมากยิ่งขึ้นในช่วงดังกล่าว

- ฝั่งยุโรป – ผู้เล่นในตลาดจะรอจับตาถ้อยแถลงของประธานธนาคารกลางยุโรป (ECB) และบรรดาเจ้าหน้าที่ ECB เพื่อประเมินแนวโน้มการดำเนินนโยบายการเงินของ ECB โดยเราคาดว่า บรรดาเจ้าหน้าที่ ECB อาจยังคงส่งสัญญาณสนับสนุนการเดินหน้าขึ้นดอกเบี้ยต่อ เนื่องจากอัตราเงินเฟ้อของยูโรโซน แม้ว่าจะชะลอลงบ้าง แต่ก็ยังคงอยู่ในระดับสูงกว่าเป้าหมายไปมาก ทั้งนี้ การขึ้นดอกเบี้ยของ ECB อาจมีลักษณะค่อยเป็นค่อยไป หรือ ใกล้ถึงจุดยุติการขึ้นดอกเบี้ย หลังภาพรวมเศรษฐกิจชะลอตัวลงมากขึ้น ซึ่งก็สอดคล้องกับ รายงานดัชนีความเชื่อมั่นนักลงทุน (Sentix Investor Confidence) เดือนกันยายน ที่อาจปรับตัวลดลงต่อเนื่องสู่ระดับ -19.6 จุด (ดัชนี ต่ำกว่า 0 สะท้อนว่า นักลงทุนส่วนใหญ่มีมุมมองเชิงลบต่อแนวโน้มเศรษฐกิจ)

- ฝั่งเอเชีย – นักวิเคราะห์ส่วนใหญ่ต่างประเมินว่า การฟื้นตัวของเศรษฐกิจจีนยังคงซบเซาอยู่ โดยยอดการส่งออก (Exports) เดือนสิงหาคม อาจหดตัวเกือบ -10%y/y ตามการชะลอตัวลงของเศรษฐกิจคู่ค้า ขณะเดียวกันผลกระทบจากภาคการส่งออกที่ย่ำแย่อยู่ รวมถึงความต้องการบริโภคในประเทศที่ยังไม่ได้ฟื้นตัวดีขึ้นมาก จะทำให้ยอดการนำเข้า (Imports) อาจหดตัว -8.8%y/y ทั้งนี้ ภาพการฟื้นตัวของเศรษฐกิจจีนที่ยังมีปัญหาอยู่ อาจยิ่งหนุนให้ทางการจีนออกมาตรการกระตุ้นเศรษฐกิจเพิ่มเติม ในฝั่งญี่ปุ่น ตลาดคาดว่า เศรษฐกิจในไตรมาสที่ 2 อาจขยายตัวกว่า +6%y/y หนุนโดยการฟื้นตัวต่อเนื่องของภาคการท่องเที่ยว ขณะที่ปัจจัยกดดันอาจมาจากฝั่งการส่งออกสินค้า ที่ยังคงได้รับผลกระทบจากการชะลอตัวของเศรษฐกิจคู่ค้า และนอกเหนือจากรายงานข้อมูลเศรษฐกิจดังกล่าว ตลาดจะรอลุ้นผลการประชุมธนาคารกลางออสเตรเลีย (RBA) ซึ่งตลาดมองว่า RBA อาจเลือกที่จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับ 4.10% หลังอัตราเงินเฟ้อชะลอตัวลง แต่ก็ยังอยู่ในระดับสูงกว่าเป้าหมายพอควร

- ฝั่งไทย – เราประเมินว่า อัตราเงินเฟ้อ CPI ในเดือนสิงหาคม มีโอกาสเร่งตัวขึ้นสู่ระดับ 0.7-0.8% หนุนโดยการปรับตัวขึ้นของราคาสินค้าพลังงาน รวมถึงราคาสินค้าเกษตร (ข้าว ผักและผลไม้) ที่มีแนวโน้มปรับตัวขึ้นตามผลกระทบจากภัยแล้ง ทั้งนี้ระดับฐานราคาที่สูงในปีก่อนหน้า ทำให้อัตราเงินเฟ้อยังคงอยู่ในระดับต่ำกว่ากรอบเป้าหมายของธนาคารแห่งประเทศไทย 1-3% ซึ่งเรามองว่า คณะกรรมการนโยบายการเงิน (กนง.) ยังไม่มีความจำเป็นที่ชัดเจน จากเหตุผลด้านเงินเฟ้อในการเดินหน้าขึ้นดอกเบี้ย แต่เราไม่ปิดโอกาสที่ กนง. อาจตัดสินใจเดินหน้าขึ้นดอกเบี้ยสู่ระดับ 2.50% (เราให้โอกาส 45%) จากความต้องการเพิ่มขีดความสามารถในการดำเนินนโยบายการเงิน หรือ policy space ในช่วงที่ภาวะเศรษฐกิจและตลาดการเงินยังเอื้อต่อการปรับขึ้นอัตราดอกเบี้ยนโยบาย