ราคา Bitcoin วันนี้: ลดลงที่ $76k หลังจากแตะระดับต่ำสุดในรอบ 15 เดือนจากการเทขายครั้งใหญ่

ระวังตลาดผันผวนหนักช่วง “Super Thursday” จากการประชุมเฟด, ECB และ การโหวตเลือกนายกฯ ของไทย

- สัปดาห์ที่ผ่านมา เงินดอลลาร์กลับมาแข็งค่าขึ้น ตามความต้องการสินทรัพย์ปลอดภัยช่วงตลาดผันผวน และแรงเทขายสกุลเงินหลักอื่นๆ โดยเฉพาะ JPY และ GBP

- เตรียมรับมือความผันผวนในช่วงวันพฤหัสฯ ที่จะมีทั้ง การประชุมเฟด และ ECB รวมถึง การเลือกนายกฯ ของไทย ทั้งนี้ ตลอดสัปดาห์ ผู้เล่นในตลาดจะรอลุ้นรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน

- เงินดอลลาร์มีโอกาสแข็งค่าขึ้นได้ ในกรณีที่ 1) เฟดส่งสัญญาณชัดเจนพร้อมขึ้นดอกเบี้ยต่อ แต่ทั้ง ECB และ BOJ กลับไม่ได้ส่งสัญญาณพร้อมเดินหน้าขึ้นดอกเบี้ยหรือใช้นโยบายการเงินที่เข้มงวดมากขึ้น หรือ 2) ตลาดปิดรับความเสี่ยง (Risk-Off) ในกรณีที่ผลประกอบการบริษัทจดทะเบียนออกมาน่าผิดหวัง ซึ่งต้องระวังรายงานจากบรรดาบริษัทเทคฯ ใหญ่ ในส่วนของค่าเงินบาท เรามองว่า โมเมนตัมฝั่งอ่อนค่าเริ่มกลับมาอีกครั้ง แต่เงินบาทจะยังไม่ได้อ่อนค่าไปมาก จนทะลุแนวต้านโซน 34.75 บาทต่อดอลลาร์ หลังผู้เล่นต่างชาติเริ่มมองเงินบาทมีแนวโน้มแข็งค่าขึ้นและทยอยเพิ่มสถานะ Long เงินบาท อย่างไรก็ดี เรามองว่า เงินบาทจะยังไม่กลับมาเป็นเทรนด์แข็งค่าชัดเจน จนกว่าจะเห็นความชัดเจนของการโหวตเลือกนายกฯ และจัดตั้งรัฐบาลผสม

- มองกรอบเงินบาทสัปดาห์นี้

34.00-34.75 บาท/ดอลลาร์

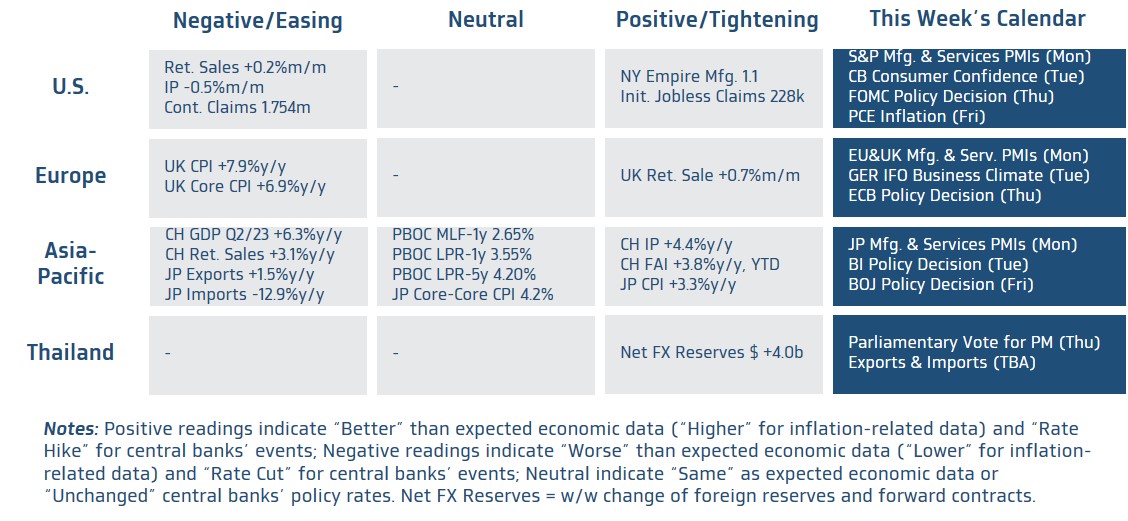

มุมมองเศรษฐกิจทั่วโลก

- ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่การประชุม FOMC ของธนาคารกลางสหรัฐฯ หรือเฟด โดยเรามองว่า เฟดจะปรับขึ้นอัตราดอกเบี้ยนโยบาย +25bps สู่ระดับ 5.25-5.50% ตามที่ตลาดคาดการณ์ไว้ ทั้งนี้ ผู้เล่นในตลาดจะรอจับตาอย่างใกล้ชิดว่า เฟดจะส่งสัญญาณที่ชัดเจนว่าพร้อมขึ้นดอกเบี้ยต่อเนื่อง หรือ รอประเมินสถานการณ์ไปก่อน อนึ่ง เราคงมุมมองเดิมว่า การขึ้นดอกเบี้ยในการประชุมเดือนกรกฎาคมนี้ จะเป็น “ครั้งสุดท้าย” ของวัฏจักรการขึ้นดอกเบี้ยครั้งนี้ หลังแนวโน้มเศรษฐกิจสหรัฐฯ และอัตราเงินเฟ้อชะลอตัวลงมากขึ้น (อัตราเงินเฟ้อพื้นฐาน Core PCE เดือนมิถุนายน ที่จะรายงานในวันศุกร์นี้ ก็อาจชะลอลงสู่ระดับ 4.2%) อีกทั้งภาวะสินเชื่อ (Credit Condition) ก็ตึงตัวมากขึ้นชัดเจน ในส่วนรายงานข้อมูลเศรษฐกิจ นักวิเคราะห์ต่างคาดว่า ภาคการผลิตและภาคการบริการสหรัฐฯ มีแนวโน้มชะลอตัวลงต่อเนื่องสะท้อนผ่านดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรมและภาคการบริการ (S&P Manufacturing & Services PMIs) เดือนกรกฎาคม ที่จะลดลงสู่ระดับ 46.2 จุด และ 54 จุด ตามลำดับ (ดัชนีต่ำกว่า 50 จุด หมายถึง ภาวะหดตัว) ซึ่งส่วนหนึ่งเป็นผลมาจากการเดินหน้าขึ้นดอกเบี้ยต่อเนื่องของเฟด อย่างไรก็ตาม ภาพรวมเศรษฐกิจสหรัฐฯ จะยังพอได้แรงหนุนจากรายงานดัชนีความเชื่อมั่นผู้บริโภค (Conference Board Consumer Confidence) เดือนกรกฎาคม ที่อาจปรับตัวขึ้นสู่ระดับ 112 จุด หนุนโดยแนวโน้มอัตราเงินเฟ้อที่ชะลอลงต่อเนื่องและตลาดแรงงานที่ยังคงแข็งแกร่ง นอกจากนี้ ผู้เล่นในตลาดจะรอจับตารายงานผลประกอบการของบรรดาบริษัทจดทะเบียนอย่างใกล้ชิด โดยเฉพาะบริษัทเทคฯ ขนาดใหญ่ อาทิ Microsoft, Alphabet, Meta เป็นต้น

- ฝั่งยุโรป – สำหรับการประชุมธนาคารกลางยุโรป (ECB) เรามองว่า ECB จะเดินหน้าขึ้นอัตราดอกเบี้ยนโยบาย (Deposit Facility Rate) +25bps สู่ระดับ 3.75% ทั้งนี้ ตลาดจะรอลุ้นว่า ECB จะส่งสัญญาณที่ชัดเจนว่า พร้อมเดินหน้าขึ้นดอกเบี้ยต่อเนื่องหรือไม่ในการประชุมครั้งถัดไป หลังอัตราเงินเฟ้อยังคงอยู่ในระดับสูงมาก แม้ว่าจะชะลอลงต่อเนื่องก็ตาม โดยเรามองว่า หนึ่งในปัจจัยที่บรรดาเจ้าหน้าที่ ECB อาจใช้พิจารณาถึงความจำเป็นในการขึ้นดอกเบี้ยต่อ คือ รายงานภาวะสินเชื่อ (Bank Lending Survey) ในไตรมาส 2 และรายงานดัชนี PMI ภาคการผลิตและภาคการบริการของยูโรโซนในเดือนกรกฎาคม ซึ่งจะสะท้อนผลกระทบจากการเดินหน้าขึ้นดอกเบี้ยของ ECB ในช่วงที่ผ่านมา

- ฝั่งเอเชีย – ตลาดมองว่า การฟื้นตัวของเศรษฐกิจญี่ปุ่นอาจเริ่มชะลอลงบ้างหลังจากที่ภาคการบริการได้ฟื้นตัวดีขึ้นต่อเนื่องจากอานิสงส์การเปิดประเทศ โดยล่าสุดดัชนี PMI ภาคการบริการเดือนกรกฎาคมอาจชะลอลงสู่ระดับ 53 จุด ส่วนดัชนี PMI ภาคการผลิตอุตสาหกรรมอาจอยู่ที่ระดับ 49.8 จุด สะท้อนว่าภาคการผลิตอาจหดตัวต่อเนื่องตามแนวโน้มการชะลอตัวลงของเศรษฐกิจหลัก ทั้งนี้ไฮไลท์สำคัญจะอยู่ที่ การประชุมธนาคารกลางญี่ปุ่น (BOJ) โดยเราคาดว่า BOJ อาจคงอัตราดอกเบี้ยนโยบายที่ระดับ -0.10% แต่เราจะรอจับตาอย่างใกล้ชิดว่า BOJ จะปรับนโยบาย Yields Curve Control หรือไม่ (เราคาดว่า BOJ จะยังไม่มีการปรับนโยบาย YCC ในครั้งนี้) โดยหาก BOJ ไม่ได้ส่งสัญญาณพร้อมปรับ YCC ก็อาจส่งผลให้เงินเยนญี่ปุ่น (JPY) อ่อนค่าต่อได้บ้าง นอกจากนี้ ควรรอติดตาม คาดการณ์เศรษฐกิจใหม่ของ BOJ ที่อาจส่งสัญญาณต่อแนวโน้มการปรับนโยบายการเงินของ BOJ ในอนาคต ส่วนธนาคารกลางอินโดนีเซีย (BI) ก็อาจคงอัตราดอกเบี้ยนโยบายที่ระดับ 5.75% หลังอัตราเงินเฟ้อชะลอตัวลงต่อเนื่อง อีกทั้งเงินรูเปียะห์ (IDR) ก็มีเสถียรภาพมากขึ้น

- ฝั่งไทย – ความไม่แน่นอนของสถานการณ์การเมืองไทย อาจทำให้ผู้เล่นในตลาดไม่กล้าเปิดรับความเสี่ยงมากนัก และนักลงทุนต่างชาติบางส่วนอาจทยอยขายทำกำไรได้บ้าง อย่างไรก็ดี นักลงทุนต่างชาติก็พร้อมกลับเข้ามาซื้อสินทรัพย์ไทยมากขึ้น หากการโหวตเลือกนายกฯ และการจัดตั้งรัฐบาลผสมมีความชัดเจนมากขึ้น ในส่วนรายงานข้อมูลเศรษฐกิจ นักวิเคราะห์มองว่า ดุลการค้า (Trade Balance) เดือนมิถุนายนอาจขาดดุล -800 ล้านดอลลาร์ หลังยอดการส่งออก (Exports) หดตัวต่อเนื่องกว่า -6.3%y/y ตามการชะลอตัวลงของบรรดาเศรษฐกิจคู่ค้า