หุ้นเอเชียร่วงหนักหลังสหรัฐฯ-อิสราเอลโจมตีอิหร่าน ความเสี่ยงพุ่ง

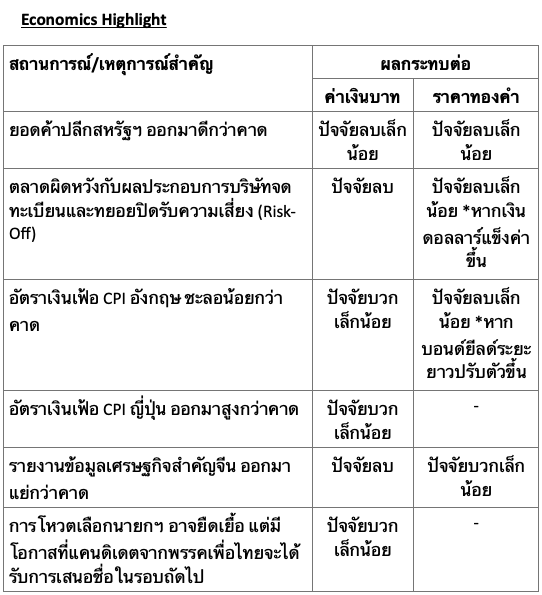

จับตารายงานข้อมูลเศรษฐกิจสำคัญฝั่งสหรัฐฯ จีน และอัตราเงินเฟ้อ CPI ญี่ปุ่น รวมถึงรายงานผลประกอบการบรรดาบริษัทจดทะเบียน และควรจับตาสถานการณ์การเมืองไทย (โหวตเลือกนายกฯ รอบ 2) อย่างใกล้ชิด

**ราคาทองคำ = สัญญาทองคำตลาด COMEX ส่งมอบเดือน ส.ค.

FX Highlight

- สัปดาห์ที่ผ่านมา เงินดอลลาร์อ่อนค่าลงต่อเนื่อง หลังอัตราเงินเฟ้อ CPI ชะลอลงมากกว่าคาด ทำให้ผู้เล่นในตลาดต่างคาดว่า เฟดอาจใกล้ถึงจุดยุติการขึ้นดอกเบี้ย

- อย่างไรก็ดี เงินดอลลาร์อาจพลิกกลับมาแข็งค่าขึ้นได้ หากตลาดการเงินพลิกกลับมาปิดรับความเสี่ยง (Risk-Off) ในกรณีที่ตลาดผิดหวังกับรายงานผลประกอบการของบรรดาบริษัทจดทะเบียนในสัปดาห์ที่จะถึงนี้

- แม้ว่า ปัจจัยการเมืองในประเทศอาจมีความไม่แน่นอนอยู่และการโหวตเลือกนายกฯ อาจยืดเยื้อ แต่ผู้เล่นในตลาดอาจเริ่มทยอยกลับมาเปิดรับความเสี่ยงมากขึ้น หลังผู้เล่นในตลาดเริ่มคาดหวังว่า สุดท้ายพรรคเพื่อไทยอาจเป็นแกนนำในการจัดตั้งรัฐบาล ซึ่งอาจส่งผลดีต่อตลาดการเงินมากกว่ากรณีที่พรรคก้าวไกลขึ้นเป็นแกนนำจัดตั้งรัฐบาล

- เราเริ่มเห็นสัญญาณการกลับเข้ามาซื้อสุทธิหุ้นไทยของนักลงทุนต่างชาติมากขึ้น อย่างไรก็ดี นักลงทุนต่างชาติอาจทยอยขายทำกำไรการรีบาวด์ของหุ้นไทยได้บ้าง ทำให้ฟันด์โฟลว์ฝั่งหุ้นอาจไม่ได้เป็นทิศทางไหลเข้าต่อเนื่อง

- สำหรับฟันด์โฟลว์นักลงทุนต่างชาติในส่วนตลาดบอนด์ เราเห็นสัญญาณการกลับมาซื้อบอนด์ระยะกลาง-ระยะยาว ซึ่งฟันด์โฟลว์ดังกล่าวอาจช่วยชะลอการอ่อนค่าของเงินบาทได้บ้าง

- อีกปัจจัยสำคัญที่มีผลต่อทิศทางค่าเงินบาท คือ โฟลว์ธุรกรรมทองคำ โดยเราเห็นโฟลว์ขายทำกำไรการรีบาวด์ของราคาทองคำ ซึ่งได้ช่วยหนุนให้เงินบาทแข็งค่าขึ้นได้ในช่วงที่ผ่านมา

- อนึ่ง ควรจับตาทิศทางเงินหยวนของจีนและเงินเยนญี่ปุ่น (JPY) ซึ่งอาจส่งผลกระทบต่อทิศทาเงินบาทได้เช่นกัน โดยล่าสุด การแข็งค่าขึ้นต่อเนื่องของเงินเยนญี่ปุ่น ได้หนุนให้ผู้เล่นในตลาดทยอยขายเงินเยน-ซื้อเงินบาท และช่วยให้เงินบาทแข็งค่าขึ้นได้บ้างในสัปดาห์ที่ผ่านมา

- ในเชิงเทคนิคัล สัญญาณจากทั้ง RSI และ MACD (Time Frame รายวัน) ชี้ว่า โมเมนตัมฝั่งอ่อนค่าของเงินบาทเริ่มแผ่วลง ทำให้เรามองว่า เงินบาทอาจเคลื่อนไหว Sideway หรือ อาจพอได้ลุ้นรูปแบบทยอยแข็งค่า ในลักษณะ Sideway Down

- อย่างไรก็ดี ในส่วนของ Time Frame ที่สั้นลง เช่น H4 และ H1 สัญญาณจากทั้ง RSI และ MACD ชี้ว่า เงินบาทมีโอกาสรีบาวด์อ่อนค่าลงได้บ้าง โดยยังมีแนวรับสำคัญแถว 34.40-34.50 บาทต่อดอลลาร์ ส่วนแนวต้านคือ โซน 34.75 บาทต่อดอลลาร์ ซึ่งหากอ่อนค่าทะลุโซนดังกล่าวก็อาจไปถึงระดับ 35.00 บาทต่อดอลลาร์ได้

Gold Highlight

- ราคาทองคำรีบาวด์ขึ้นได้ในสัปดาห์ที่ผ่านมา ตามการอ่อนค่าลงของเงินดอลลาร์และการปรับตัวลดลงของบอนด์ยีลด์ 10 ปี สหรัฐฯ หลังตลาดมองว่า เฟดใกล้ถึงจุดยุติการขึ้นดอกเบี้ย

- สัปดาห์นี้ รายงานข้อมูลเศรษฐกิจอาจไม่ได้ส่งผลต่อมุมมองของผู้เล่นในตลาดต่อทิศทางนโยบายการเงินเฟด รวมถึงทิศทางราคาทองคำมากนัก ทว่า รายงานผลประกอบการของบรรดาบริษัทจดทะเบียนอาจส่งผลกระทบต่อบรรยากาศในตลาดการเงิน เงินดอลลาร์และราคาทองคำได้

- ในเชิงเทคนิคัล สัญญาณจาก RSI และ MACD (Time Frame รายวัน) ชี้ว่า ราคาทองคำมีโอกาสแกว่งตัว sideway up หรือทยอยปรับตัวขึ้นต่อได้ แต่หากพิจารณา Time Frame ที่สั้นลง ทั้ง H4 และ H1 จะเห็นได้ว่า ราคาทองคำเริ่มส่งสัญญาณ Bearish Divergence และ Bearish signal จาก MACD ชี้ว่า ราคาทองคำมีโอกาสเผชิญแรงขายทำกำไรและย่อตัวลงได้บ้าง

- เราคงเป้าราคาทองคำไว้ที่ 2,100 ดอลลาร์ต่อออนซ์ ทำให้เรายังคงมองว่า ผู้เล่นในตลาดอาจรอจังหวะราคาทองคำปรับฐานในการทยอยเข้าซื้อได้ ซึ่งอาจรอสัญญาณการกลับตัวที่ชัดเจนก่อนทยอยเข้าซื้อได้เช่นกัน