เอเชีย FX อ่อนค่า รูปีอินเดียแตะระดับต่ำสุดเป็นประวัติการณ์ ท่ามกลางความกังวลน้ำมันจากสงครามอิหร่าน

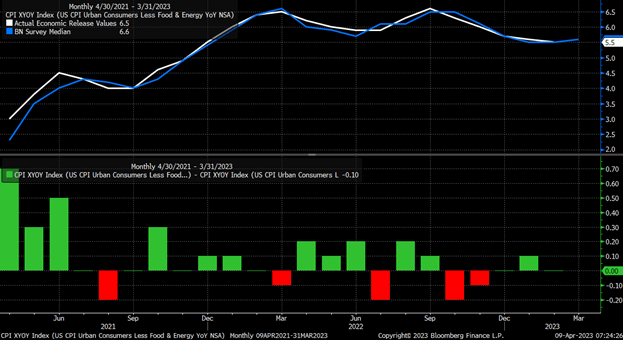

รายงานการจ้างงานในวันศุกร์ออกมาแข็งแกร่งมาก และในสัปดาห์นี้ความสนใจทั้งหมดจะเปลี่ยนกลับไปที่ รายงาน CPI โดยเดิมพันของการปรับขึ้นอัตราดอกเบี้ยในเดือนพฤษภาคมได้เพิ่มขึ้นตามรายงานการจ้างงาน และคาดว่าจะได้แรงหนุนจากรายงาน CPI เพื่อขึ้นอัตราดอกเบี้ยในวันที่ 25 พฤษภาคมนี้ และใช้ตัวเลขในรายงาน ดัชนีราคาผู้บริโภคพื้นฐาน ร่วมด้วย

ณ จุดนี้ อัตราเงินเฟ้อพื้นฐานคือสิ่งสำคัญ เนื่องจากคาดว่าจะมีค่าสูงกว่าทั้งสองค่า และเพิ่มขึ้น 5.6% ในเดือนมีนาคม ซึ่งจะร้อนแรงกว่าตัวเลข 5.5% ของเดือนกุมภาพันธ์ โดยรวมแล้ว นักวิเคราะห์ทำงานได้ค่อนข้างดีในการคาดการณ์อัตรา CPI พื้นฐาน ดังนั้นผู้เขียนจะไม่คาดหวังว่าตัวเลขจะเบี่ยงเบนจากค่าที่คาดการณ์มากนักจากรายงานที่จะออกมาในวันที่ 12 เมษายน

อัตราการว่างงานที่ต่ำและอัตราการมีส่วนร่วมของแรงงานที่เพิ่มขึ้นทำให้การปรับขึ้นอัตราดอกเบี้ยที่ 25 จุดพื้นฐานดีขึ้น ณ จุดนี้ ดังนั้นรายงาน CPI ใด ๆ ที่ไม่เบี่ยงเบนไปทางขาลงอย่างมีนัยสำคัญ ก็น่าจะเป็นการยืนยันการปรับขึ้นอัตราดอกเบี้ยในเดือนพฤษภาคม ความน่าจะเป็นของการปรับขึ้นอัตราดอกเบี้ยได้เพิ่มขึ้นเป็น 70% แล้วหลังจากรายงานการจ้างงานเปิดเผย และเจ้าหน้าที่เฟดส่วนใหญ่ระบุว่าพวกเขาต้องการให้อัตราเงินกองทุนของเฟดสูงกว่า 5% เว้นแต่จะเกิดวิกฤตธนาคารอีก

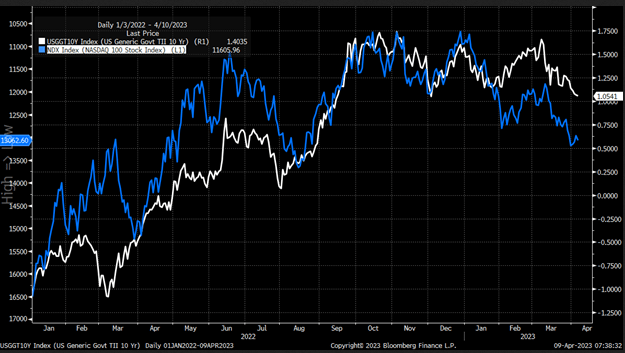

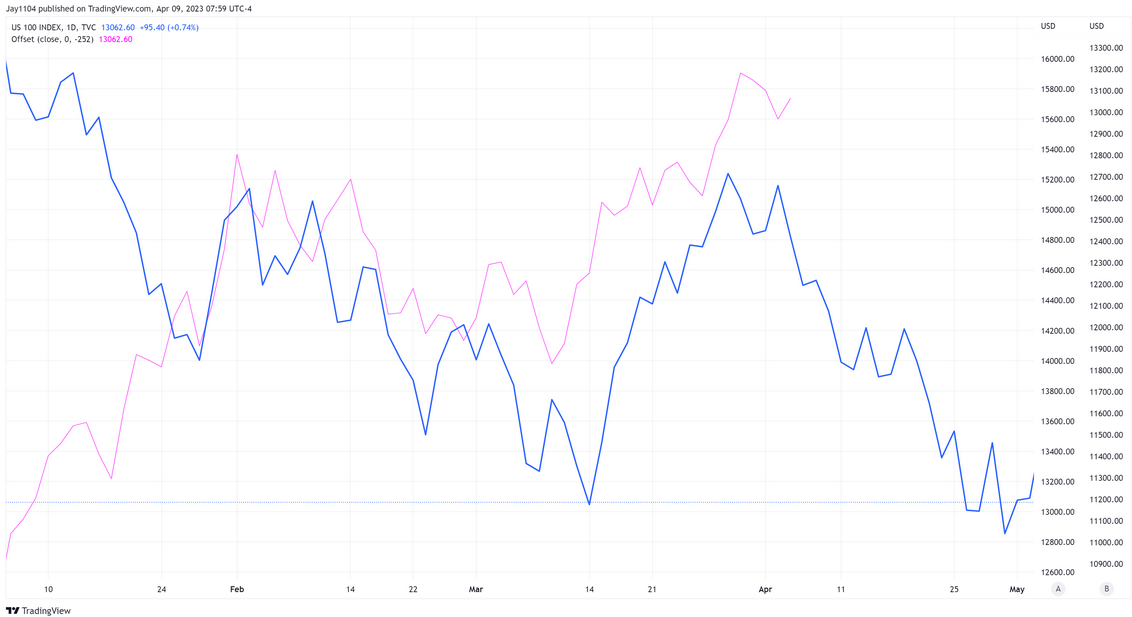

การเคลื่อนไหวทั้งหมดของ NASDAQ คอมโพสิต นั้นขึ้นอยู่กับการลดลงของอัตราดอกเบี้ยจริง และหากอัตราดอกเบี้ยเริ่มเพิ่มขึ้นอีกครั้ง NASDAQ ก็มีแนวโน้มที่จะลดลง แผนภูมิด้านล่างแสดงการกลับด้านของ Nasdaq 100 เทียบกับ พันธบัตรอายุ 10 ปี ทำให้ง่ายต่อการสังเกตความสัมพันธ์ระหว่างทั้งสอง

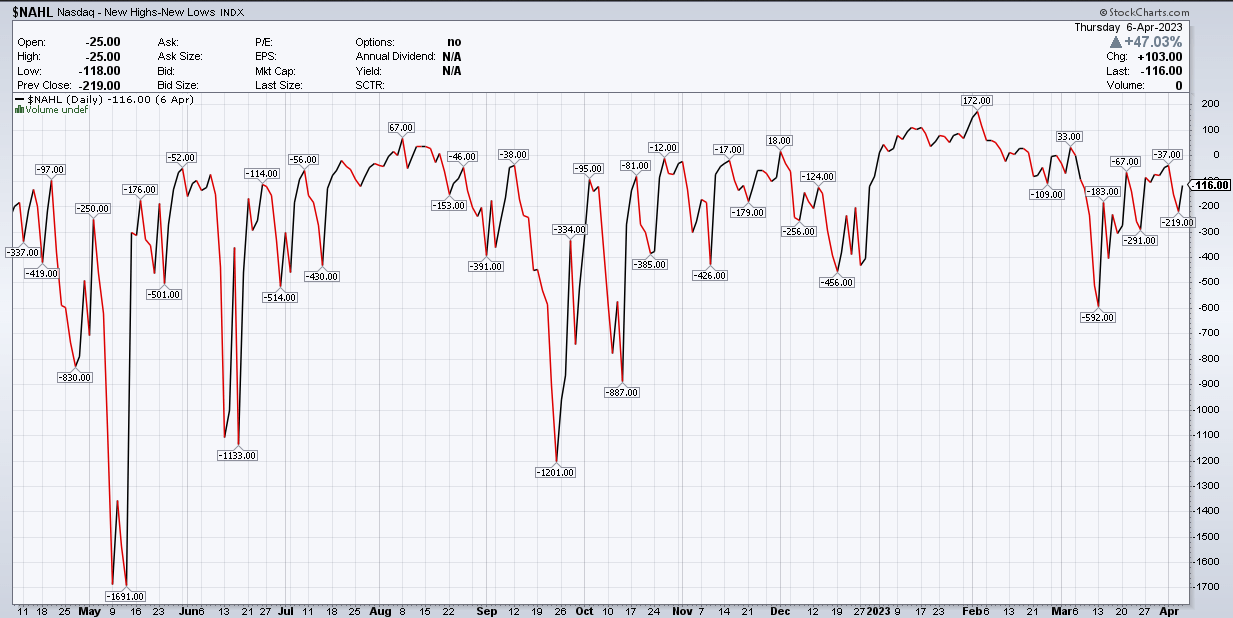

จำนวนจุดต่ำสุดใหม่ใน NASDAQ นั้นสูงกว่าจำนวนจุดสูงสุดใหม่อย่างต่อเนื่อง ซึ่งบ่งชี้ถึงความแตกต่างจากคอมโพสิตที่เพิ่มขึ้นมาระยะหนึ่งแล้ว

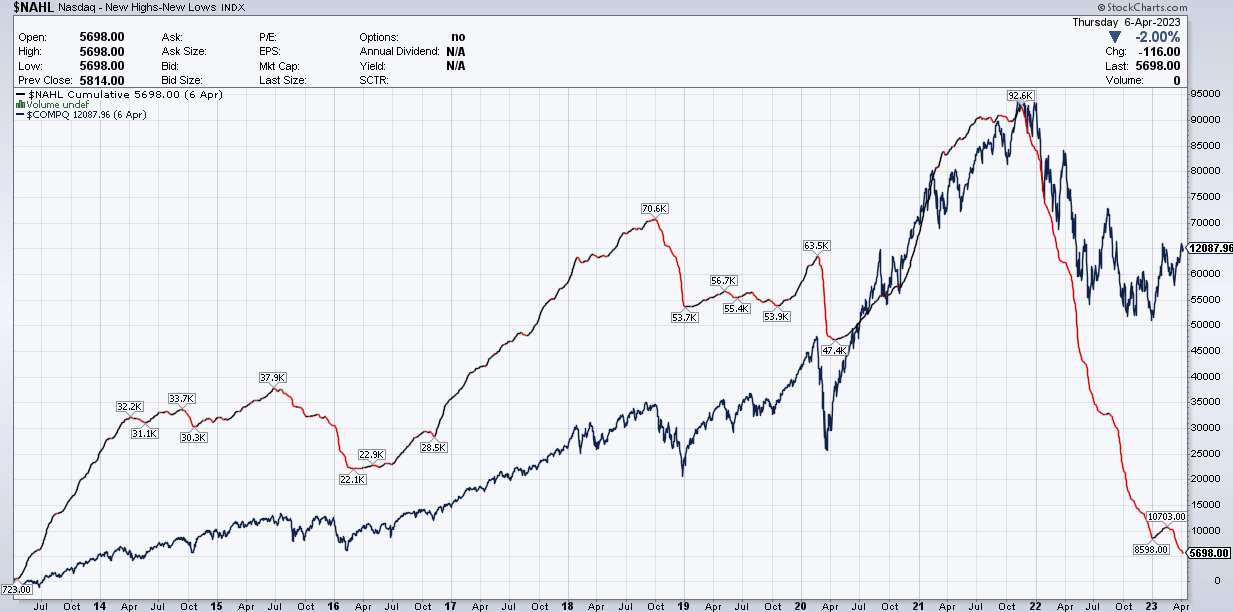

หากคุณตรวจสอบจำนวนสะสมของจุดสูงสุดใหม่ลบจุดต่ำสุดใหม่บนแผนภูมิเส้น มันสามารถเป็นตัวบ่งชี้ชั้นนำที่เชื่อถือได้ของทิศทางที่คอมโพสิต NASDAQ กำลังมุ่งหน้าไป ในกรณีนี้ ดัชนี NASDAQ ที่เพิ่มขึ้นควบคู่ไปกับจุดสูงสุดใหม่ที่ลดลงและจุดต่ำสุดใหม่ที่ลดลง บ่งชี้ว่าการปรับตัวขึ้นล่าสุดของ NASDAQ นั้นไม่ยั่งยืน

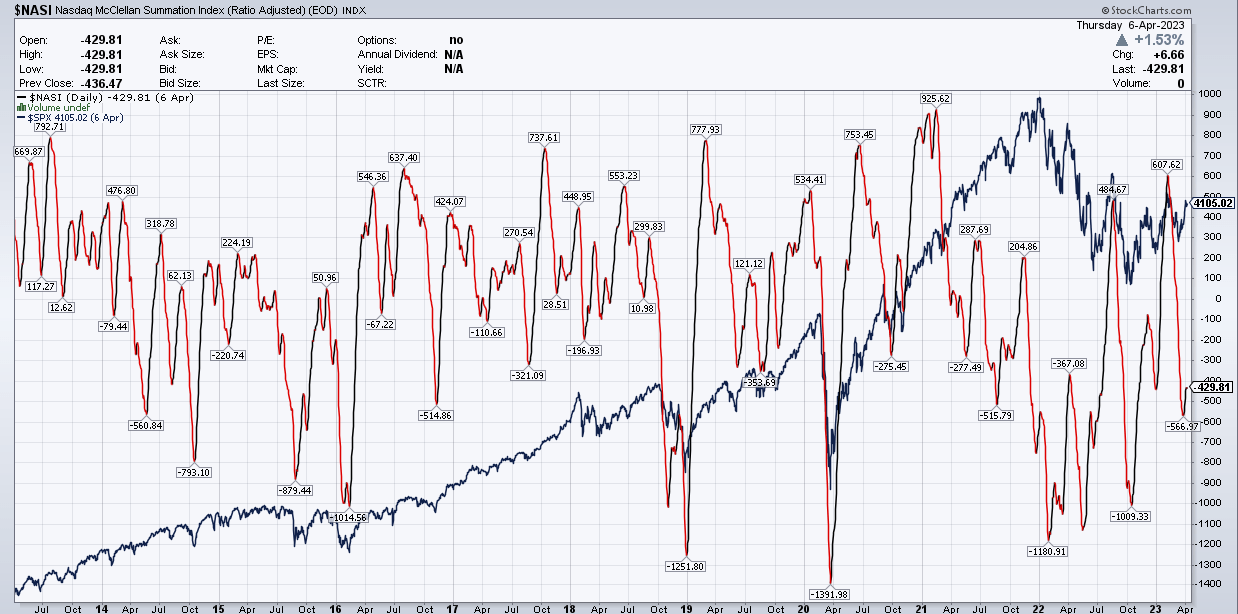

ยิ่งไปกว่านั้น ดัชนี NYSE McClellan Ratio Adjusted Summation ไม่ได้บ่งชี้ถึงแนวโน้มขาขึ้นที่มีนัยสำคัญ มันล้มเหลวที่จะทะลุระดับ 0 และโดยไม่มีสัญญาณของสิ่งนี้เกิดขึ้นในอนาคตอันใกล้ นับเป็นความพยายามในการแรลลี่ที่อ่อนแอมากจนถึงตอนนี้ สถานการณ์ที่คล้ายกันเกิดขึ้นในเดือนมีนาคม 2022 ซึ่งส่งผลให้ S&P 500 ลดลงอย่างรวดเร็วในสัปดาห์ต่อมา

NASDAQ 100 (NDX) ดูเหมือนจะเป็นไปตามเส้นทางเดียวกับในปี 2022 รูปแบบนี้จะคงอยู่หรือไม่ยังคงไม่แน่นอน แต่เกิดขึ้นตั้งแต่วันที่ 27 มกราคม

S&P 500 ดูเหมือนจะเข้าสู่แนวต้านรอบ 40 วันอย่างต่อเนื่อง ซึ่งย้อนกลับไปในเดือนตุลาคม 2021 เมื่อเร็ว ๆ นี้ รอบนี้เชื่อมโยงกับรายงานงานและเป็นจุดเปลี่ยนสำหรับดัชนีแต่ละรายการรายเดือนตั้งแต่เดือนพฤศจิกายนเป็นอย่างน้อย หากเดือนนี้เป็นจุดเปลี่ยนด้วย ก็แสดงว่าดัชนีมีแนวโน้มลดลงในเดือนพฤษภาคม

หาก S&P 500 (SPX) ลดลงจริง อาจสร้างรูปแบบการกลับตัวแบบเฮดแอนด์โชว์เดอร์ สิ่งสำคัญคือต้องตื่นตัวและตรวจสอบรูปแบบนี้ต่อไป

ในสัปดาห์นี้ อัตราดอกเบี้ยตั๋วเงินคลังอายุ 30 ปีอาจเป็นอัตราผลตอบแทนที่สำคัญที่สุดที่ต้องติดตาม เนื่องจากได้ถึงจุดต่ำสุดของช่วงล่าสุดแล้ว และนโยบายของเฟดมีผลกระทบจำกัด มีระดับการสนับสนุนที่ชัดเจนประมาณ 3.5% ซึ่งมีความสำคัญสำหรับอัตราอายุ 30 ปี หากยังคงอยู่เหนือระดับนี้ มีโอกาสกลับตัวต่อและอาจทำจุดสูงสุดใหม่ ในทางกลับกัน หากลดลงต่ำกว่า 3.5% ผลอาจจะตรงกันข้าม และอาจมีการลดลงอย่างมาก

Nvidia (NASDAQ:NVDA) ดูเหมือนจะสร้างรูปแบบเฮดแอนด์โชว์เดอร์ที่ผกผัน และหากเป็นเช่นนี้ ก็จะสามารถทำผลงานได้เกือบดีไปพร้อมกับการถอยกลับ

แม้ว่า RSI จะเพิ่มขึ้นอย่างต่อเนื่อง แต่เมื่อเร็ว ๆ นี้มันก็แบนราบลงและตอนนี้กำลังแสดงความแตกต่างที่เป็นขาลงโดยไม่สามารถทำจุดสูงสุดที่สูงขึ้นได้ เราจะต้องรอดูว่านี่ถือเป็นจุดสิ้นสุดของการแรลลี่ของ NVDA หรือไม่ ถ้ามันหยุดไต่ระดับสูงขึ้น มันจะเป็นจุดที่จะสรุปว่าจะมีการไต่ขึ้นอย่างไม่ยั่งยืน

Caterpillar (NYSE:CAT) ลดลงอย่างรวดเร็วและตอนนี้ได้กลับสู่ระดับแนวรับที่ 209 ดอลลาร์ในระดับถัดไปที่จะทำให้เกิดขาลงที่ 198 ดอลลาร์

หุ้นธนาคารในภูมิภาคจะยังคงเป็นจุดสนใจในสัปดาห์นี้ โดยเฉพาะอย่างยิ่งเมื่อ S&P Regional Banking ETF (NYSE:KRE) ได้พังทลายลงและกำลังทดสอบระดับแนวรับสำคัญที่ 42 ดอลลาร์ นี่เป็นระดับสำคัญที่ ETF จะแข็งแกร่งขึ้น อย่างไรก็ตาม ถ้ามันทะลุระดับแนวรับนี้ มันอาจทำให้แนวโน้มลดลงไปสู่ระดับที่ต่ำกว่าที่ประมาณ 36 ดอลลาร์