เงินเอเชียทรงตัวขณะที่ดอลลาร์ชะลอตัว; เยนอ่อนค่าท่ามกลางการเลือกตั้ง

สำหรับเดือน กุมภาพันธ์ 2023

Theme: เดือนแห่งความรัก แต่สงครามรัสเซีย-ยูเครนเสี่ยงร้อนแรงขึ้น

Economic & Markets Review

ในเดือนมกราคม 2022 ที่ผ่านมา บรรยากาศในตลาดการเงินพลิกกลับมาอยู่ในภาวะเปิดรับความเสี่ยง (Risk-On) อย่างเห็นได้ชัด หนุนโดย 1) ความหวังการเปิดประเทศจีนที่ช่วยหนุนให้เศรษฐกิจจีนฟื้นตัวดีขึ้นและอาจส่งผลให้เศรษฐกิจโลกต่างได้รับอานิสงส์จากการฟื้นตัวดังกล่าว 2) ภาพเศรษฐกิจฝั่งยุโรปและสหรัฐฯ ที่ออกมาไม่ได้แย่อย่างที่ตลาดกังวลก่อนหน้า ส่งผลให้ผู้เล่นในตลาดเริ่มปรับลดโอกาสที่เศรษฐกิจหลัก โดยเฉพาะยุโรปจะเข้าสู่ภาวะเศรษฐกิจถดถอย (Recession) ลง นอกจากนี้ ทางกองทุนการเงินระหว่างประเทศ (IMF) ยังได้ปรับเพิ่มประมาณการอัตราการเติบโตเศรษฐกิจทั่วโลกในปีนี้ ซึ่งถือว่าเป็นการปรับมุมมองต่อภาพรวมเศรษฐกิจโลกที่ดีขึ้น จากที่ IMF ได้ประเมินในช่วงเดือนตุลาคมปีก่อน และ 3) ความคาดหวังว่าเฟดจะชะลอการเร่งขึ้นดอกเบี้ย (ซึ่งสุดท้ายเฟดขึ้นดอกเบี้ย +0.25% ชะลอลง ตามที่ตลาดคาด ในการประชุมต้นเดือนกุมภาพันธ์ที่ผ่านมา) ตามภาพการชะลอลงของเศรษฐกิจและเงินเฟ้อของสหรัฐฯ ทำให้แม้ว่า โดยรวมรายงานผลประกอบการของบรรดาบริษัทจดทะเบียนจะไม่ได้ออกมาดี แต่ตลาดก็กล้าที่จะกลับเข้าไปซื้อสินทรัพย์เสี่ยงเพิ่มเติม

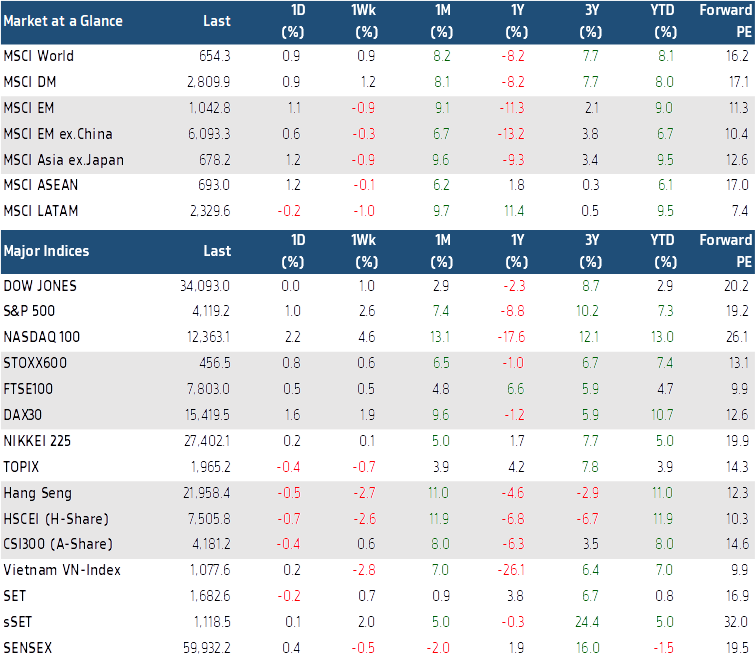

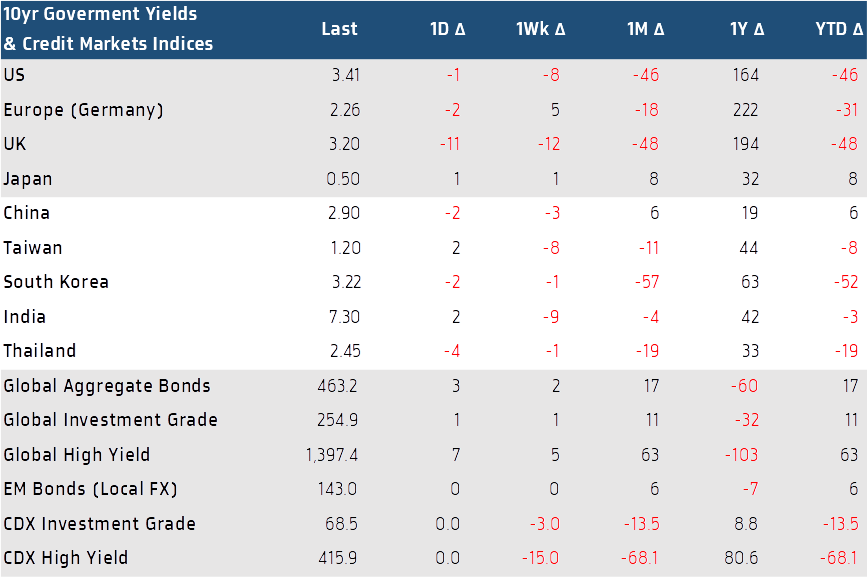

ภาวะเปิดรับความเสี่ยงดังกล่าวของตลาดได้หนุนให้ ดัชนีตลาดหุ้นทั่วโลกต่างปรับตัวขึ้น อาทิ ดัชนี S&P500 ของสหรัฐฯ พุ่งขึ้น +7.4% ส่วนดัชนี CSI300 ของจีน ก็ปรับตัวขึ้นกว่า +8.0% ที่น่าสนใจคือ ตลาดจะเปิดรับความเสี่ยง ผู้เล่นในตลาดกลับไม่ได้ลดการถือครองสินทรัพย์ปลอดภัยแต่อย่างใด เนื่องจากปัจจัยหลักที่มีผลกับตลาด คือ แนวโน้มเฟดชะลอการเร่งขึ้นดอกเบี้ย ส่งผลให้ บอนด์ยีลด์ระยะยาว อย่าง บอนด์ยีลด์ 10 ปี ต่างปรับตัวลดลง ทั้งนี้ การเคลื่อนไหวของบอนด์ยีลด์อาจมีความแตกต่างกันบ้างในแต่ละประเทศ โดยเฉพาะในฝั่งไทย บอนด์ยีลด์ระยะสั้น โดยเฉพาะช่วงอายุต่ำกว่า 1 ปี กลับปรับตัวขึ้นแรงราว +30bps หลังผลการประชุมคณะกรรมการนโยบายการเงินของธนาคารแห่งประเทศไทย (กนง.) ยังคงสะท้อนแนวโน้มการเดินหน้าขึ้นดอกเบี้ยนโยบายอย่างต่อเนื่อง สวนทางกับสิ่งที่ผู้เล่นในตลาดคาดหวังว่า กนง. อาจขึ้นดอกเบี้ยนโยบายต่อไม่ได้มาก (ไม่เกิน 1.75%)

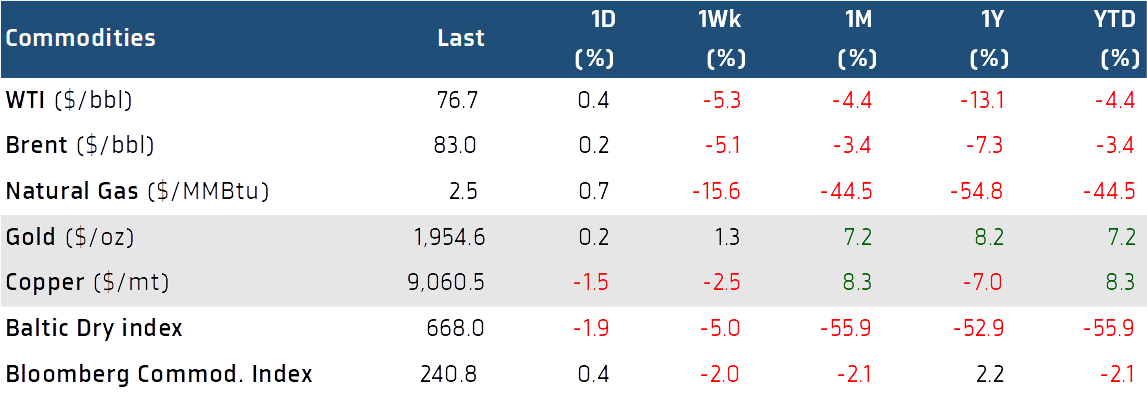

อย่างไรก็ดี ในฝั่งตลาดสินค้าโภคภัณฑ์กลับเผชิญความผันผวนหนัก โดยราคาสินค้าพลังงานเคลื่อนไหวผันผวนและปรับตัวลดลงในเดือนมกราคม ซึ่งส่วนหนึ่งมาจากทั้ง ความกังวลวิกฤตพลังงานในยุโรปที่คลี่คลาย รวมถึง ความกังวลต่อแนวโน้มความต้องการใช้พลังงาน หากเศรษฐกิจโลกชะลอลง และความกังวลต่อผลกระทบมาตรการกำหนดเพดานราคาน้ำมันดิบของรัสเซียโดยฝั่งชาติตะวันตก อนึ่ง ราคาโลหะมีค่า อย่าง ทองคำ และราคาโลหะพื้นฐาน อาทิ ทองแดง กลับปรับตัวขึ้นได้ดีในช่วงเดือนที่ผ่านมา ตามการอ่อนค่าลงของเงินดอลลาร์ และแนวโน้มการฟื้นตัวของเศรษฐกิจจีนที่ดีขึ้น นอกจากนี้ การปรับตัวขึ้นต่อเนื่องของราคาทองคำ ยังช่วยหนุนให้ ค่าเงินบาทแข็งค่าขึ้นกว่า +5.2% (Correlation เงินบาทกับราคาทองคำสูงถึง 80%)

Figure1: ผลตอบแทนของตลาดหุ้นทั่วโลก ในเดือนที่ผ่านมา และ นับตั้งแต่ต้นปี (YTD) ข้อมูล ณ วันที่ 2 กุมภาพันธ์ 2566

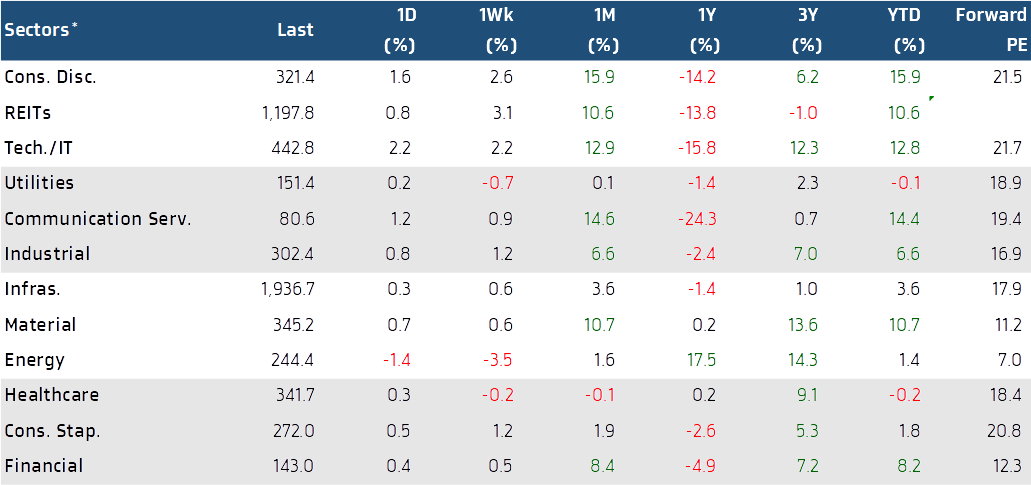

Figure2: ผลตอบแทนของดัชนีหุ้นในแต่ละกลุ่มอุตสาหกรรม ในเดือนที่ผ่านมา และ นับตั้งแต่ต้นปี (YTD) ข้อมูล ณ วันที่ 2 กุมภาพันธ์ 2566

Figure3: ผลตอบแทนของตราสารหนี้ทั่วโลก และความเคลื่อนไหวของบอนด์ยีลด์ 10ปี ในเดือนที่ผ่านมา และ นับตั้งแต่ต้นปี (YTD) ข้อมูล ณ วันที่ 2 กุมภาพันธ์ 2566

Figure4: ผลตอบแทนของสินค้าโภคภัณฑ์และค่าเงินหลัก ในเดือนที่ผ่านมา และ นับตั้งแต่ต้นปี (YTD) ข้อมูล ณ วันที่ 2 กุมภาพันธ์ 2566

Markets Outlook

สำหรับในเดือนกุมภาพันธ์ เรามองว่า ปัจจัยบวก ทั้ง ความหวังการฟื้นตัวของเศรษฐกิจจีน และแนวโน้มเฟดชะลอการเร่งขึ้นดอกเบี้ย ได้สะท้อนในราคาสินทรัพย์ไปมากพอสมควรแล้ว (well priced-in) ทำให้ผู้เล่นในตลาดพร้อมทยอยขายทำกำไร โดยเฉพาะหากตลาดการเงินเผชิญปัจจัยเสี่ยงเข้ามา อาทิ สงครามรัสเซีย-ยูเครนกลับมาร้อนแรงขึ้น หรือ สิ่งที่คาดหวัง อาทิ รายงานข้อมูลเศรษฐกิจ และผลการดำเนินงานของบรรดาบริษัทจดทะเบียนไม่ได้เป็นไปตามที่คาดหวัง

เรามองว่า ผู้เล่นในตลาดอาจเริ่มกลับมาให้ความสนใจต่อรายงานข้อมูลเศรษฐกิจและรายงานผลประกอบการบรรดาบริษัทจดทะเบียนมากขึ้น

โดยในส่วนของรายงานข้อมูลเศรษฐกิจนั้น หากเป็นในฝั่งจีน ตลาดจะอยากเห็นข้อมูลเศรษฐกิจที่ดีขึ้นต่อเนื่อง ซึ่งตลาดอาจมีความคาดหวังที่ค่อนข้างสูง (High Bar) หลังจากตลาดหุ้นจีนและตลาดหุ้นฮ่องกงต่างปรับตัวขึ้นแรงจากความหวังการฟื้นตัวเศรษฐกิจจีน ทำให้ในระยะสั้น เราประเมินว่า มีโอกาสที่ผู้เล่นบางส่วนอาจขายทำกำไร Sell on Fact หากรายงานข้อมูลเศรษฐกิจไม่ได้ดีกว่าคาด ทั้งนี้ เรามองว่า การฟื้นตัวของเศรษฐกิจจีนในปีนี้ยังมีความโดดเด่น ทำให้การลงทุนในสินทรัพย์จีน ทั้งหุ้นและบอนด์/หุ้นกู้ ยังมีความน่าสนใจอยู่ (รอ Buy on Dip ได้)

แต่ถ้าเป็นรายงานข้อมูลเศรษฐกิจสหรัฐฯ เรามองว่า ผู้เล่นในตลาดอาจอยากเห็นภาพการชะลอตัวลงที่ไม่รุนแรง โดยเฉพาะการชะลอลงของตลาดแรงงานสหรัฐฯ เพราะภาพดังกล่าวจะเพิ่มโอกาสที่เฟดอาจขึ้นดอกเบี้ยไม่ได้สูงมากและมีโอกาสลดดอกเบี้ยลงได้บ้างในช่วงปลายปี ตามที่ตลาดคาดหวัง ทว่า หากข้อมูลเศรษฐกิจออกมาแย่กว่าคาดไปมาก ตลาดจะเริ่มกลับมากังวลแนวโน้มเศรษฐกิจสหรัฐฯ ชะลอตัวลงหนักและเสี่ยงเข้าสู่ภาวะเศรษฐกิจถดถอย ทำให้บรรยากาศในตลาดพลิกกลับมาอยู่ในภาวะปิดรับความเสี่ยง (Risk-Off) ได้ นอกจากนี้ หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ อย่าง ตลาดแรงงานออกมาดีกว่าคาดมาก ก็อาจทำให้ตลาดกังวลว่า เฟดอาจขึ้นดอกเบี้ยได้มาก (Good news = Bad news for the Markets) สวนทางกับสิ่งที่ตลาดคาดหวัง

ในส่วนรายงานผลกำไรของบรรดาบริษัทจดทะเบียนนั้น เรามองว่า ผลประกอบการในฝั่งตลาดพัฒนาแล้ว (Developed Markets: DM) อาจไม่ได้ออกมาดีอย่างไตรมาสก่อนๆ ทำให้ บรรดานักวิเคราะห์พร้อมที่จะปรับลดคาดการณ์ผลกำไรในอนาคต ซึ่งอาจกดดันบรรยากาศในตลาดการเงินได้ ขณะที่ในฝั่งเอเชีย เรามองว่า นักวิเคราะห์อาจทยอยปรับประมาณการผลกำไรของบรรดาบริษัทฝั่งเอเชียดีขึ้น ตามแนวโน้มการฟื้นตัวเศรษฐกิจในปีนี้ที่จะได้อานิสงส์จากการเปิดประเทศจีน ทำให้สินทรัพย์เสี่ยงในฝั่งเอเชียมีโอกาสปรับตัวขึ้นได้ดีกว่าฝั่ง DM

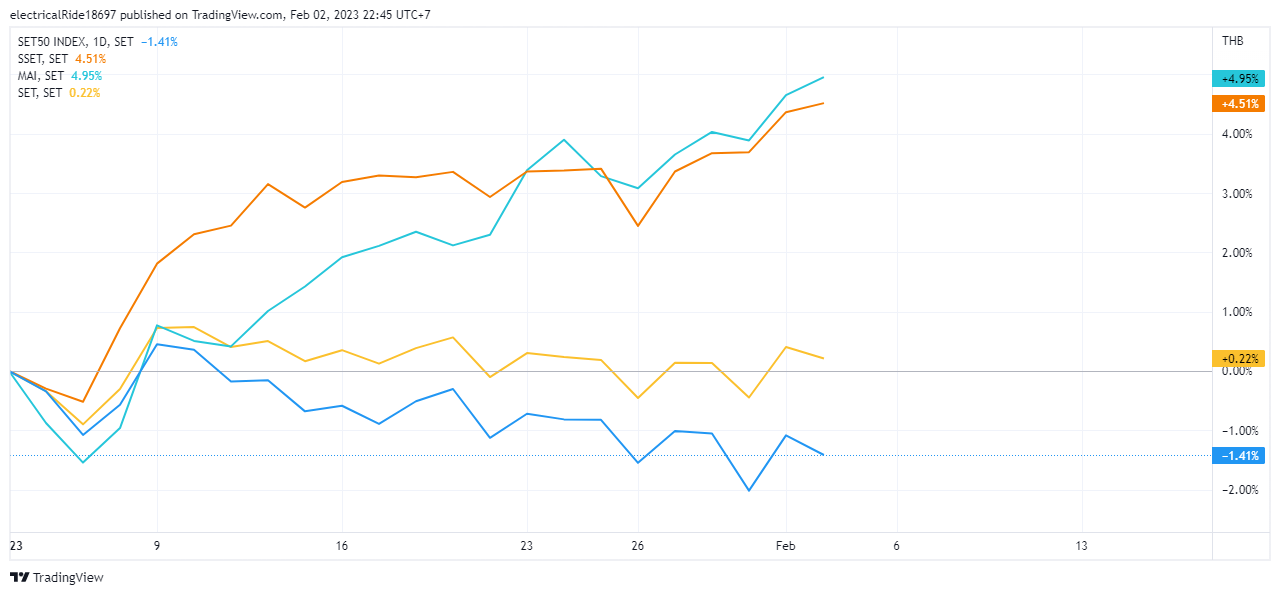

ส่วนในมุมมองของค่าเงินบาท เรามองเงินบาทมีแนวโน้มผันผวน Sideways ในกรอบกว้าง 32.50-33.20 บาทต่อดอลลาร์ โดยเรามองว่า การแข็งค่าอย่างรวดเร็วของเงินบาทนับตั้งแต่ต้นปีได้รับรู้ปัจจัยบวกต่างๆ ต่อค่าเงินบาทไปมากแล้ว ทำให้โอกาสที่เงินบาทจะแข็งค่าขึ้น หลุดโซนแนวรับนั้น ต้องมาจากปัจจัยบวกใหม่ๆ นอกจากนี้ เราเริ่มเห็นสัญญาณการทยอยขายทำกำไรสินทรัพย์ไทยของนักลงทุนต่างชาติเพิ่มมากขึ้น ซึ่งฟันด์โฟลว์นักลงทุนต่างชาติ เริ่มมีทิศทางไหลออกมากขึ้น โดยเฉพาะในฝั่งบอนด์ (นับตั้งแต่ช่วงกลางเดือนมกราคม นักลงทุนต่างชาติ ทยอยขายบอนด์ระยะสั้นสุทธิกว่า -3.7 หมื่นล้านบาท พลิกจากที่ ซื้อสุทธิถึง +5.7 หมื่นล้านบาท ในช่วงครึ่งแรกของเดือน) และหากพิจารณาในภาพรวมตลาดหุ้นไทยจะพบว่า ดัชนีหุ้นขนาดใหญ่ (SET50) ซึ่งอาจสะท้อนภาพการลงทุนของนักลงทุนต่างชาติได้ เริ่มอ่อนแรงลง และอาจอยู่ในช่วงปรับฐานในระยะสั้นได้ (หุ้นขนาดเล็กและขนาดกลาง กลับทำผลตอบแทนได้ดีและโดดเด่นกว่าหุ้นขนาดใหญ่ในช่วงนี้) ทำให้ฟันด์โฟลว์นักลงทุนต่างชาติสู่ตลาดหุ้นไทยอาจชะลอลงบ้าง หลังจากที่นักลงทุนต่างชาติได้ซื้อสุทธิหุ้นไทยราว +1.8 หมื่นล้านบาท ในเดือนมกราคม

Figure5: ผลตอบแทนของดัชนีหุ้นไทย SET, SET50, SSET และ MAI นับตั้งแต่ต้นปี (YTD) ข้อมูล ณ วันที่ 2 กุมภาพันธ์ 2566

อนึ่ง อีกปัจจัยที่มองข้ามไม่ได้ในการประเมินแนวโน้มค่าเงินบาท คือ โฟลว์ธุรกรรมเทรดทองคำ ซึ่งอาจประเมินได้จากแนวโน้มราคาทองคำ โดยจะเห็นได้ว่า ราคาทองคำได้ปรับตัวขึ้นพอสมควรในเดือนมกราคม และราคาทองคำก็ได้รับรู้ปัจจัยบวกต่างๆ อาทิ เฟดชะลอการเร่งขึ้นดอกเบี้ย ไปมากแล้ว ทำให้ราคาทองคำเสี่ยงที่จะแกว่งตัว sideways หรือ พักฐาน และจากสัญญาณเชิงเทคนิคัล เช่น RSI ,MACD ก็เริ่มชี้โอกาสที่ราคาทองคำจะย่อตัวลง ทำให้ หากราคาทองคำย่อตัวลงจริง ผู้เล่นในตลาดก็อาจรอทยอยซื้อทองคำในจังหวะย่อตัว ทำให้โฟลว์ธุรกรรมซื้อทองคำดังกล่าว อาจกดดันให้เงินบาทผันผวนอ่อนค่าได้บ้าง

Risk Factors to keep eyes on

ปัจจัยความเสี่ยงที่ควรติดตามในเดือนนี้ อาจกลับมาเป็นปัจจัยเสี่ยงด้านภูมิรัฐศาสตร์ (Geopolitical Risk) อย่าง สงครามรัสเซีย-ยูเครน ที่อาจกลับมาร้อนแรงได้เร็วกว่าคาด (เบื้องต้น เราประเมินว่า หากทั้งสองฝ่ายจะเปิดฉากบุกโจมตีครั้งใหญ่อีกครั้ง ก็อาจเป็นช่วงฤดูใบไม้ผลิ หรือ ตั้งแต่เดือนมีนาคมเป็นต้นไป) หลังบรรดาชาติตะวันตกได้เตรียมสนับสนุนกองทัพยูเครนด้วยการส่งมอบอาวุธเพิ่มเติม โดยเฉพาะ รถถังประจัญบานหลักที่ทันสมัย อย่าง M1 Abrams ของสหรัฐฯ และ Leopard 2 ของเยอรมนี ทำให้ฝั่งรัสเซียอาจชิงเปิดฉากโจมตีครั้งใหญ่ ก่อนที่ฝั่งยูเครนจะได้รับมอบรถถังหรืออาวุธเพิ่มเติม ซึ่งต้องใช้เวลาหลายสัปดาห์หรือเป็นเดือนในการฝึกเตรียมพร้อมการใช้งาน อีกทั้งในช่วงเดือนกุมภาพันธ์ก็ยังเป็นจังหวะครบรอบ 1 ปี ของสงคราม และรัสเซียยังมีการฉลองวันพิทักษ์ปิตุภูมิ (Defender of the Fatherland Day) ในวันที่ 23 กุมภาพันธ์ อีกด้วย