เงินเอเชียทรงตัวขณะที่ดอลลาร์ชะลอตัว; เยนอ่อนค่าท่ามกลางการเลือกตั้ง

- สัปดาห์ที่ผ่านมา ความหวังเฟดชะลอการเร่งขึ้นดอกเบี้ยและรายงานผลประกอบการโดยรวมที่ดีกว่าคาด ได้หนุนให้ตลาดการเงินกลับมาเปิดรับความเสี่ยงมากขึ้น

-

เตรียมรับมือความผันผวนในสัปดาห์ที่จะมีการประชุมธนาคารกลางหลัก ทั้ง เฟด, ธนาคารกลางยุโรป (ECB) และ ธนาคารกลางอังกฤษ (BOE) รวมถึงรอลุ้นรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน

-

ระวังตลาด “Sell on Fact” หากเฟดขึ้นดอกเบี้ย +0.25% ตามคาด แต่ส่งสัญญาณพร้อมขึ้นดอกเบี้ยต่อเนื่อง ซึ่งหากเกิดขึ้นในจังหวะที่ตลาดผิดหวังกับผลประกอบการของบรรดาบริษัทจดทะเบียน ก็อาจทำให้ตลาดปิดรับความเสี่ยง หนุนให้เงินดอลลาร์รีบาวด์ขึ้น อย่างไรก็ดี หาก ECB และ BOE ส่งสัญญาณขึ้นดอกเบี้ยต่อเนื่องก็อาจกดดันเงินดอลลาร์ได้ ส่วนเงินบาทยังคงเคลื่อนไหว Sideways แต่อาจผันผวนอ่อนค่าลงได้บ้าง หากตลาดปิดรับความเสี่ยงและเงินดอลลาร์พลิกกลับมาแข็งค่าขึ้น นอกจากนี้ ควรจับตาทิศทางราคาทองคำ รวมถึงฟันด์โฟลว์นักลงทุนต่างชาติ โดยในส่วนฟันด์โฟลว์นั้น นักลงทุนต่างชาติกลับมาขายสุทธิบอนด์ระยะสั้นมากขึ้น หลังรับรู้ผลการประชุม กนง. ส่วนในฝั่งหุ้นก็มีทิศทางที่ไม่ได้ชัดเจนนัก

-

มองกรอบเงินบาทสัปดาห์นี้

32.50-33.10 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

-

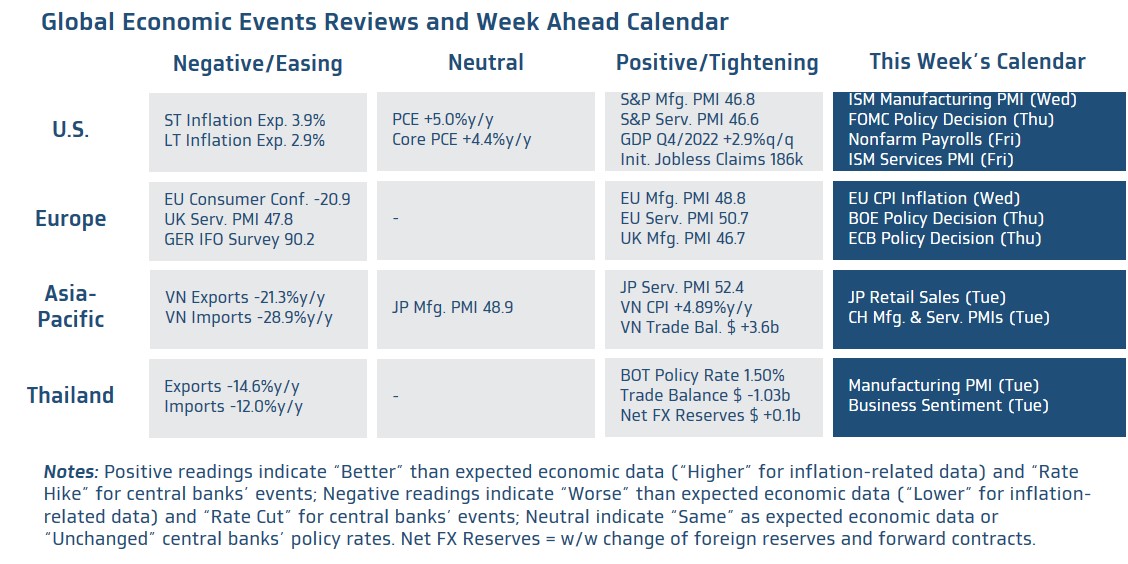

ฝั่งสหรัฐฯ – เราคาดว่า แนวโน้มเศรษฐกิจสหรัฐฯ และอัตราเงินเฟ้อที่ชะลอลงต่อเนื่องจะหนุนให้เฟดอาจตัดสินใจขึ้นอัตราดอกเบี้ยนโยบายเพียง +0.25% สู่ระดับ 4.50%-4.75% ในการประชุมเดือนกุมภาพันธ์ (รอผลการประชุมช่วง 2.00 น. วันพฤหัสฯ ตามเวลาในประเทศไทย) อย่างไรก็ดี แม้อัตราเงินเฟ้อจะชะลอลง แต่ก็ยังอยู่ในระดับที่สูงกว่าเป้าหมายของเฟดที่ 2.00% พอสมควร อีกทั้งแรงกดดันเงินเฟ้อจากภาวะตลาดแรงงานสหรัฐฯ ที่แข็งแกร่งและตึงตัว จะเป็นปัจจัยที่ทำให้เฟดส่งสัญญาณเดินหน้าขึ้นดอกเบี้ยนโยบายต่อเนื่อง (เราคงมองว่าจุดสูงสุดของอัตราดอกเบี้ยนโยบาย หรือ Terminal Rate ในครั้งนี้ จะอยู่ที่ระดับ 5.25%) อย่างไรก็ดี ผู้เล่นในตลาดจะรอจับตาถ้อยแถลงของประธานเฟดในช่วง Press Conference อย่างใกล้ชิด เพื่อประเมินแนวโน้มนโยบายการเงินของเฟด ทั้งนี้ ในส่วนรายงานข้อมูลเศรษฐกิจสหรัฐฯ เรามองว่า ธีมหลักของตลาดการเงินอาจเป็น “Good/Upbeat Data = Bad News for Market” หรือ รายงานข้อมูลเศรษฐกิจที่ดีกว่าคาด อาจทำให้ตลาดกังวลว่า เฟดจะเดินหน้าขึ้นดอกเบี้ยสูงกว่า Terminal Rate 5.00% ที่ตลาดคาดหรือเฟดอาจจะไม่ลดดอกเบี้ยลงในช่วงปลายปีอย่างที่ตลาดคาดหวัง โดยสัปดาห์นี้ ตลาดมองว่า ยอดการจ้างงานนอกภาคเกษตรกรรม (Nonfarm Payrolls) ในเดือนมกราคมอาจเพิ่มขึ้นราว 185,000 ราย ทำให้อัตราการว่างงานจะอยู่ที่ 3.6% ทั้งนี้ ตลาดแรงงานที่แข็งแกร่งและยังคงตึงตัวจะส่งผลให้ ค่าจ้างรายชั่วโมงโดยเฉลี่ย (Average Hourly Earnings) เพิ่มขึ้น +0.3%m/m หรือ +4.3%y/y และนอกเหนือจากผลการประชุมเฟด รวมถึงรายงานข้อมูลเศรษฐกิจดังกล่าว ผู้เล่นในตลาดจะรอลุ้นรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน โดยเฉพาะบริษัทขนาดใหญ่ อย่าง Alphabet, Amazon และ Apple (NASDAQ:AAPL) เป็นต้น ซึ่งหากผลประกอบการรวมถึงแนวโน้มผลประกอบการในอนาคต ออกมาแย่กว่าคาด ก็อาจส่งผลให้บรรยากาศในตลาดการเงินพลิกกลับมาอยู่ในภาวะปิดรับความเสี่ยง (Risk-Off) ได้

-

ฝั่งยุโรป – เราประเมินว่า แนวโน้มการฟื้นตัวของเศรษฐกิจยุโรปที่ดีขึ้นกว่าคาด หลังวิกฤตพลังงานไม่ได้รุนแรงอย่างที่เคยกังวล (สะท้อนผ่านดัชนี PMI ภาคการผลิตและภาคการบริการของยูโรโซนที่ออกมาดีกว่าคาด) ในขณะที่อัตราเงินเฟ้อของยูโรโซนและอังกฤษยังอยู่ในระดับที่สูงมาก ทำให้ทั้งธนาคารกลางยุโรป (ECB) และธนาคารกลางอังกฤษ (BOE) จะตัดสินใจเดินหน้าขึ้นดอกเบี้ยนโยบาย +0.50% ส่งผลให้อัตราดอกเบี้ยนโยบาย (Deposit Facility Rate) ของ ECB ปรับขึ้นสู่ระดับ 2.50% ส่วนอัตราดอกเบี้ยนโยบาย (Bank Rate) ของ BOE จะปรับขึ้นสู่ระดับที่สูงถึง 4.00% ทั้งนี้ ผู้เล่นในตลาดจะจับตามุมมองของทั้ง ECB และ BOE ต่อแนวโน้มการปรับนโยบายการเงินในอนาคต โดยเฉพาะในประเด็นอัตราการขึ้นดอกเบี้ย ว่าจะมีการชะลอลงหรือไม่ และ Terminal Rate จะอยู่ที่ระดับใด

-

ฝั่งเอเชีย – ตลาดมองว่า ยอดค้าปลีก (Retail Sales) ของญี่ปุ่น ในเดือนธันวาคมจะขยายตัวราว +0.8%m/m ท่ามกลางอานิสงส์จากการท่องเที่ยวและการใช้จ่ายของครัวเรือนที่คึกคักในช่วงปลายปี ส่วนในฝั่งจีน การทยอยผ่อนคลายมาตรการคุมการระบาด COVID จะช่วยหนุนให้ทั้งภาคการผลิตอุตสาหกรรมและภาคการบริการของจีนฟื้นตัวดีขึ้นอย่างชัดเจน สะท้อนผ่านดัชนี PMI ภาคการผลิตอุตสาหกรรมเดือนมกราคมที่ระดับ 49.9 จุด (จาก 47 จุด ในเดือนก่อนหน้า) และดัชนี PMI ภาคการบริการที่ระดับ 51.5 จุด (จาก 41.6 จุด ในเดือนก่อนหน้า)

-

ฝั่งไทย – เราประเมินว่าภาพเศรษฐกิจโลกที่ชะลอลงอาจส่งผลกระทบต่อภาคการผลิตอุตสาหกรรมของไทย สอดคล้องกับการชะลอตัวลงที่ชัดเจนของภาคการส่งออก โดยดัชนี PMI ภาคการผลิตเดือนมกราคมอาจลดลงสู่ระดับ 51 จุด อย่างไรก็ดี ความหวังการกลับมาของนักท่องเที่ยวจีน อาจช่วยหนุนให้ดัชนีความเชื่อมั่นของผู้ประกอบการ (Business Sentiment) ในเดือนมกราคม ปรับตัวขึ้นสู่ระดับ 50 จุดได้