เอเชีย FX อ่อนค่า รูปีอินเดียแตะระดับต่ำสุดเป็นประวัติการณ์ ท่ามกลางความกังวลน้ำมันจากสงครามอิหร่าน

ประเด็นที่ตลาดลงทุนเล่นกันมากที่สุดในสัปดาห์นี้คือธนาคารกลางสหรัฐฯ จะขึ้นอัตราดอกเบี้ยในการประชุมเดือนนี้เท่าไหร่ บางคนเชื่อว่าเฟดจะขึ้นดอกเบี้ย 0.50% บางคนเชื่อว่าต้องขึ้นถึง 0.75% เพื่อสกัดกั้นเงินเฟ้อที่ยังคงปรับตัวสูงขึ้นอย่างต่อเนื่อง

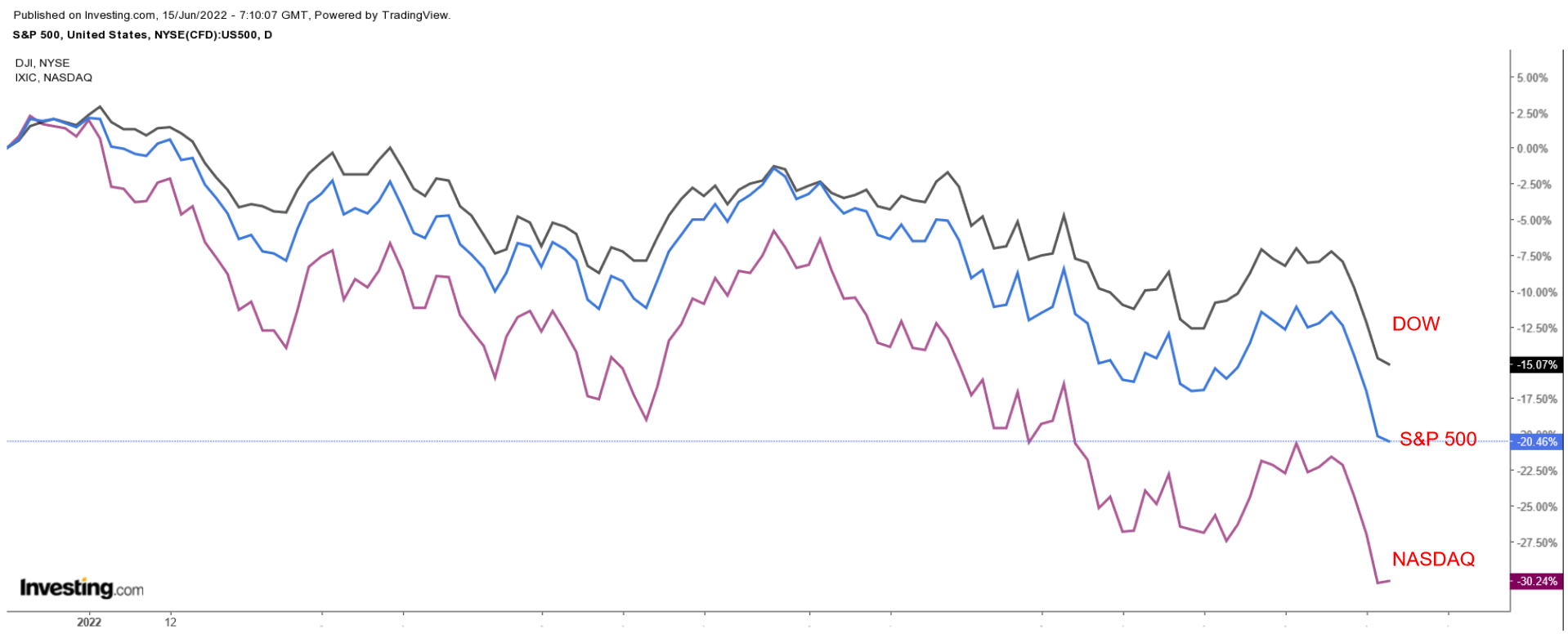

อ้างอิงจากเครื่องมือวิเคราะห์อัตราดอกเบี้ยเฟดของ Investing.com ก่อนหน้านี้ได้ข้อสรุปว่าเฟดจะทำการขึ้นอัตราดอกเบี้ยในเดือนมิถุนายน 0.50% แต่ตอนนี้กลับมีความเป็นไปได้มากกว่า 90% แล้วที่จะขึ้นอัตราดอกเบี้ย 0.75% นอกจากนี้ ตลาดลงทุนยังเชื่อด้วยว่าเฟดจะต้องทำนโยบายการเงินที่ตึงตัวมากขึ้น เพื่อไล่ตามเงินเฟ้อในเดือนพฤษภาคมที่ปรับตัวสูงขึ้นถึง 8.6% นับตั้งแต่จุดปิดสูงสุดในวันที่ 3 มกราคม ดัชนีเอสแอนด์พี 500 ได้ปรับตัวลดลงมาแล้ว 22% เช่นเดียวกับดัชนีแนสแด็กที่ร่วงลงมาแล้วประมาณ 33% และดาวโจนส์ -18%

ในบทความนี้ เราได้ไฮไลท์หุ้นสามตัวที่ตั้งแต่ต้นปี 2022 มาจนถึงปัจจุบันยังคงปรับตัวขึ้นได้ และเชื่อว่าในสัปดาห์หน้าหรือเดือนถัดไปก็ยังคงจะสามารถทำแนวโน้มขาขึ้นได้แม้ว่าเฟดจะทำการปรับขึ้นอัตราดอกเบี้ย หรือเกิดภาวะเศรษฐกิจถดถอยขึ้นก็ตาม

1. Hess Corporation

- ผลงานตั้งแต่ต้นปีจนถึงปัจจุบัน: +62.2%

- มูลค่าตามราคาตลาด: $37,100 ล้านเหรียญสหรัฐ

Hess Corporation (NYSE:HES) หนึ่งในบริษัทผู้ผลิตพลังงานระดับแนวหน้าของสหรัฐอเมริกา ธุรกิจหลังของบริษัทคือการขุดสำรวจ การผลิต และการขนส่งพลังงานอย่างเช่นน้ำมันดิบ ก๊าซธรรมชาติและก๊าซธรรมชาติเหลว ทรัพย์สินหลักส่วนใหญ่ตั้งอยู่ในพื้นที่ลุ่มน้ำวิลลิสตันของมลรัฐนอร์ทดาโคตา บริษัทยังมีการดำเนินการสำรวจและผลิตในอ่าวเม็กซิโก ลิเบีย แคนาดา อเมริกาใต้ และเอเชียตะวันออกเฉียงใต้

หุ้นของ Hess ปรับตัวขึ้นมาตลอดทั้งปีตามการเติบโตของหุ้นในกลุ่มพลังงาน ที่ได้อานิสงส์จากราคาน้ำมันและก๊าซธรรมชาติที่ปรับตัวสูงขึ้น เฉพาะปี 2022 หุ้น HES ปรับตัวขึ้นมาแล้วประมาณ 62% มีราคาซื้อขายเมื่อวันอังคารอยู่ที่ $120.07 สร้างจุดสูงสุดเอาไว้ที่ $131.43 ที่ไม่ได้เห็นมาแล้วตั้งแต่เดือนพฤษภาคมปี 2008

แม้ว่าจะปรับตัวขึ้นมาตลอดทั้งปี แต่บริษัท Hess ก็ยังคงสามารถทำกำไรให้กับผู้ถือหุ้นของบริษัทได้อย่างต่อเนื่อง จากอัตราการปันผลที่สูงขึ้น และการซื้อหุ้นคืน ที่สำคัญ นักลงทุนยังนิยมใช้หุ้นตัวนี้เป็นตัวคานเงินเฟ้อ ล่าสุด Hess พึ่งปรับเพิ่มการปันผลรายไตรมาสขึ้น 50% เป็น $0.375 ต่อหุ้น คิดเป็นการปันผล 1.23% หรือคิดเป็น $1.50 ต่อปี ตราบใดที่ราคาพลังงานยังคงปรับตัวสูงขึ้น อัตราการเติบโตและกำไรของบริษัทก็มีแต่จะปรับตัวขึ้นตาม

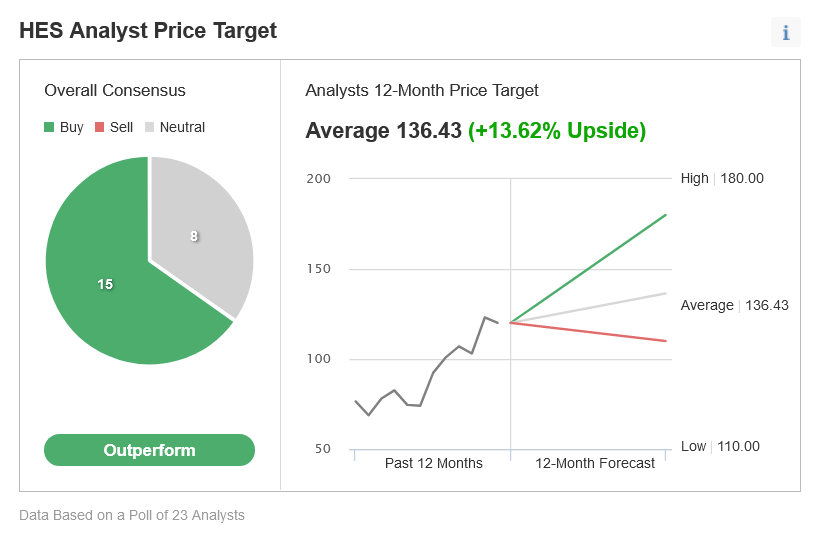

จึงไม่น่าแปลกใจเลยว่าทำไมนักวิเคราะห์ 15 คนจาก 23 คนยังคงจัดอันดับให้หุ้นตัวนี้อยู่ในกลุ่ม “น่าซื้อ” ในขณะที่ 8 คนให้อยู่ในกลุ่ม “กลางๆ” นอกจากนี้ ในผลสำรวจยังบอกด้วยว่าระดับราคาเป้าหมายโดยเฉลี่ยในรอบ 12 เดือนมีราคาอยู่ที่ $136.43 มีโอกาสปรับตัวขึ้นอีก 14% จากระดับราคาปัจจุบัน

Source: Investing.com

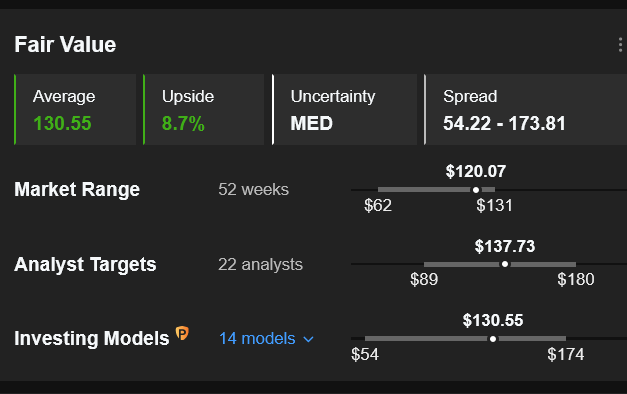

อ้างอิงข้อมูลจาก InvestingPro ที่คำนวณหุ้นน่าลงทุนมาจากค่า P/E และ P/S พบว่าค่าเฉลี่ยของราคาหุ้นตัวนี้ที่ควรจะเป็นนั้นอยู่ที่ $130.55 มีโอกาสปรับตัวขึ้นจากระดับราคาปัจจุบันอีก 8.7%

Source: InvestingPro+

2. Kellogg

- ผลงานตั้งแต่ต้นปีจนถึงปัจจุบัน: +6.1%

- มูลค่าตามราคาตลาด: $23,100 ล้านเหรียญสหรัฐ

ในยามที่เศรษฐกิจมีปัญหา สินค้าจำเป็นถือเป็นสิ่งที่ไม่ว่าแพงเท่าไหร่ก็ต้องซื้อ นั่นจึงเป็นเหตุผลว่าทำไมบริษัทผู้ผลิตอาหารชื่อดังของสหรัฐฯ Kellogg (NYSE:K) จึงเป็นหุ้นตัวที่สองที่เราอยากจะนำเสนอ บริษัท Kellogg เป็นที่รู้จักกันดีในฐานะผู้ผลิตขนม ของขบเคี้ยว แครกเกอร์ เครื่องปิ้งขนมปัง มันฝรั่งทอดกรอบ และอาหารสะดวกซื้อ เช่น ซีเรียล และวาฟเฟิลแช่แข็ง

ตั้งแต่ต้นปี 2022 มาจนถึงปัจจุบัน หุ้น Kellogg ปรับตัวขึ้นมาแล้ว 6.1% พึ่งสร้างจุดสูงสุดนับตั้งแต่เดือนกุมภาพันธ์ปี 2017 ไปเมื่อเดือนที่แล้ว มีราคาปิดเมื่อวันอังคารอยู่ที่ $68.34 ถือว่ามากที่สุดเมื่อเทียบกับบริษัทคู่แข่งในกลุ่มเดียวกันเช่น Kraft Heinz (NASDAQ:KHC), General Mills (NYSE:GIS), Hormel Foods (NYSE:HRL) และ Conagra Brands (NYSE:CAG)

สิ่งที่ทำให้หุ้น Kellogg น่าสนใจคือบริษัทยังสามารถทำกำไรคืนให้กับผู้ถือหุ้นได้อย่างต่อเนื่อง และมีมูลค่าที่ถือว่าต่ำกว่าช่วงสภาวะปกติ ท่ามกลางความผันผวนเช่นนี้จึงทำให้หุ้น Kellogg เป็นตัวเลือกที่ดีสำหรับนักลงทุนที่ต้องการป้องกันความเสี่ยง ปัจจุบันหุ้น K มีค่า P/E อยู่ที่ 15.2 เทียบกับค่าเฉลี่ยของเพื่อนในกลุ่มเดียวกันที่มีค่า P/E อยู่ที่ 22.2 จุด

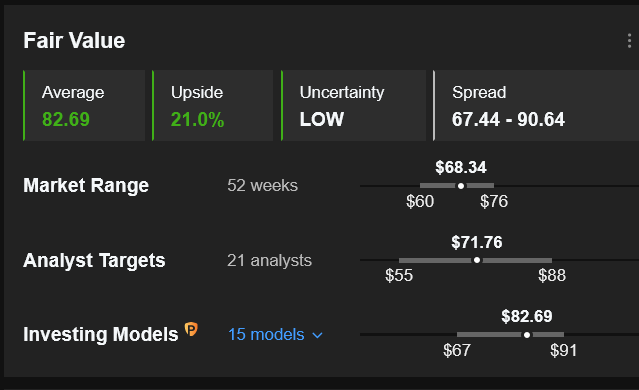

นอกจากนี้ หุ้น K ยังได้รับการพูดถึงในแง่ของการเป็นหุ้นปันผลที่มีคุณภาพ ปัจจุบันหุ้นของ Kellogg มีอัตราการปันผลรายไตรมาสอยู่ที่ $0.58 ต่อหุ้น คิดเป็นการปันผลแบบปีต่อปีอยู่ที่ 3.32% หรือ $2.32 อ้างอิงข้อมูลจาก InvestingPro ที่คำนวณหุ้นน่าลงทุนมาจากค่า P/E และ P/S พบว่าค่าเฉลี่ยของราคาหุ้นตัวนี้ที่ควรจะเป็นนั้นอยู่ที่ $82.69 มีโอกาสปรับตัวขึ้นจากระดับราคาปัจจุบันอีก 21%

Source: InvestingPro+

3. AT&T

ผลงานตั้งแต่ต้นปีจนถึงปัจจุบัน: +4.7%

มูลค่าตามราคาตลาด: $139,200 ล้านเหรียญสหรัฐ

บริษัทโทรคมนาคมที่ใหญ่ที่สุดของสหรัฐอเมริกา AT&T (NYSE:T) คือหุ้นตัวสุดท้ายที่เราอยากจะนำเสนอในบทความนี้ AT&T เป็นผู้ให้บริการโทรศัพท์เคลื่อนที่ชั้นนำในสหรัฐฯ และในช่วง 12 เดือนที่ผ่านมา พวกเขาได้ใช้ยาแรงแก้ไขปัญหาบริษัทเพื่อเปลี่ยนไปสู่องค์กรที่มีความคล่องตัวมากขึ้นด้วยงบดุลที่มีความชัดเจนมากยิ่งขึ้น ปัจจุบัน AT&T ได้เข้าสู่วงการสื่อด้วยการควบรวม Discovery และเปลี่ยนชื่อใหม่เป็น Discovery (NASDAQ:WBD) นอกจากนี้ บริษัทยังพยายามที่จะขยายตลาดไปยังธุรกิจเครือข่ายไร้สายอย่าง 5G อีกด้วย

ตั้งแต่ต้นปีมาจนถึงปัจจุบัน หุ้น AT&T ปรับตัวขึ้นมา 5% มีราคาซื้อขายเมื่อวันอังคารอยู่ที่ $19.45 อยู่ไม่ห่างจากจุดสูงสุดในรอบ 10 เดือนที่ $21.53 มากเท่าไหร่นัก แม้ว่าล่าสุดจะมีการลดการปันผล แต่ AT&T ก็ยังเป็นหนึ่งในสิบหุ้นที่มีอัตราการปันผลสูงที่สุดของดัชนีเอสแอนด์พี 500 อยู่ดี

ปัจจุบัน AT&T มีการปันผลรายไตรมาสอยู่ที่ $0.2775 ต่อหุ้น คิดเป็นการปันผลต่อปีอยู่ที่ 5.67% หรือ $1.11 ต่อหุ้น มากกว่าผลตอบแทนที่ได้จากดัชนีเอสแอนด์พี 500 สามเท่า ปัจจุบันหุ้น T มีค่า P/E อยู่ที่ 8.2 ต่ำกว่าเพื่อนในกลุ่มเดียวกันอย่าง Verizon (NYSE:VZ) และ T-Mobile US (NASDAQ:TMUS) ซึ่งมีค่า P/E อยู่ที่ 9.7 และ 55.7 ตามลำดับ

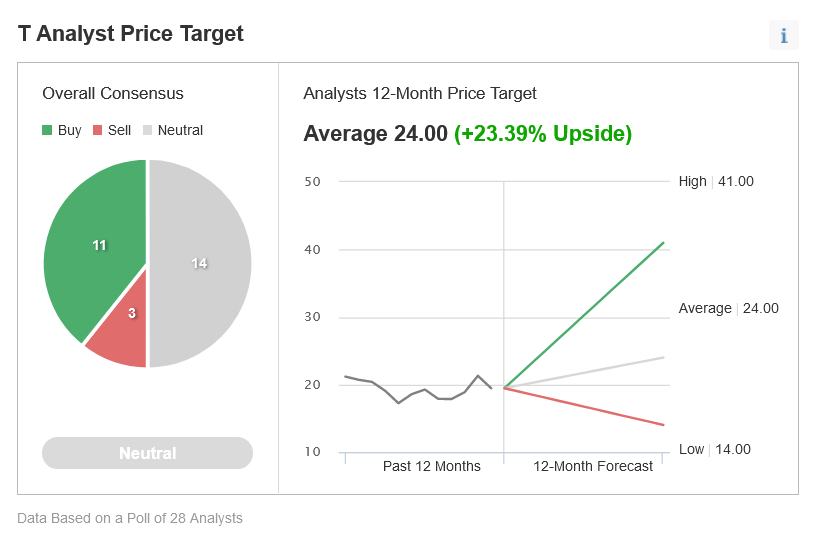

นักวิเคราะห์ 11 จาก 28 คนของ Investing.com ลงความเห็นว่าหุ้น AT&T สมควรอยู่ในกลุ่ม “ซื้อ” ในขณะที่ 14 คนบอกว่าควรถือไปก่อน มีเพียงสามคนเท่านั้นที่แนะนำให้ขาย ระดับราคาเป้าหมายโดยเฉลี่ยของหุ้น T คือ $24.00 มีโอกาสปรับตัวขึ้นจากระดับราคาปัจจุบันภายใน 12 เดือนข้างหน้า 23%

Source: Investing.com

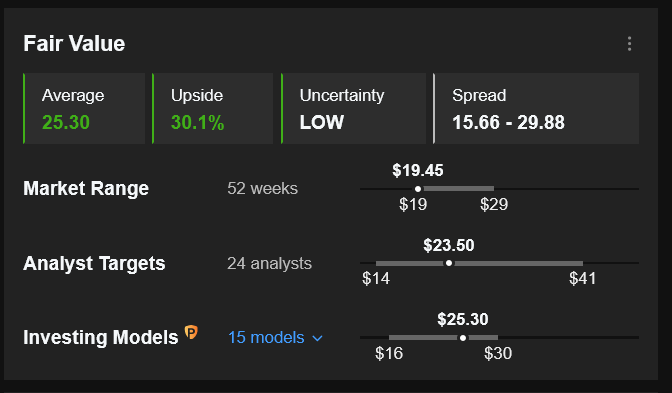

อ้างอิงข้อมูลจาก InvestingPro ที่คำนวณหุ้นน่าลงทุนมาจากค่า P/E และ P/S พบว่าค่าเฉลี่ยของราคาหุ้นตัวนี้ที่ควรจะเป็นนั้นอยู่ที่ $25.30 มีโอกาสปรับตัวขึ้นจากระดับราคาปัจจุบันอีก 30%

Source: InvestingPro+