ราคาเงินดิ่งลง 16% ล้างการฟื้นตัวล่าสุด

ในเดือนกุมภาพันธ์ที่ผ่านมา ตลาดการเงินพลิกกลับมาปิดรับความเสี่ยงชัดเจน จากความกังวลแนวโน้มเฟดเร่งใช้นโยบายการเงินที่เข้มงวดและปัจจัยความเสี่ยงที่กดดันตลาดในช่วงปลายเดือน อย่าง ความกังวลความขัดแย้งระหว่างรัสเซียกับยูเครน ซึ่งสุดท้ายความขัดแย้งดังกล่าวได้บานปลายและนำไปสู่การบุกโจมตียูเครน ส่งผลให้ผู้เล่นในตลาดต่างพากันลดการถือครองสินทรัพย์เสี่ยงกดดันให้ ตลาดหุ้นส่วนใหญ่ปรับตัวลดลง โดยเฉพาะตลาดหุ้นในฝั่ง Developed Markets ที่ปรับตัวลดลงถึง -3.4% ส่วนในฝั่งตลาดหุ้น Emerging Markets ก็ปรับตัวลดลง -3.5% จากความกังวลภาวะสงครามรัสเซีย-ยูเครน และการคุมเข้มภาคธุรกิจของจีนที่เพิ่มขึ้น อาทิ การคุมเพดาค่าส่วนแบ่ง หรือ ค่า GP ที่ผู้ให้บริการ food delivery เรียกเก็บจากร้านค้า เพื่อช่วยเหลือผู้ประกอบการและผู้บริโภค ซึ่งมาตรการดังกล่าวก็ส่งผลให้ หุ้นกลุ่มผู้ให้บริการ food delivery ในจีนต่างปรับตัวลดลงหนัก อาทิ Meituan -15% อย่างไรก็ดี แม้ว่า ตลาดหุ้น DM และ EM อย่าง จีน จะปรับตัวลดลงหนัก แต่ทว่า ตลาดหุ้นในฝั่ง ASEAN กลับปรับตัวขึ้นสวนทางถึง +2.3% ซึ่งส่วนหนึ่งมาจากฟันด์โฟลว์ที่ไหลเข้ามาในตลาดฝั่ง ASEAN เนื่องจากเศรษฐกิจฝั่ง ASEAN อาจได้รับผลกระทบจากวิกฤติความขัดแย้งรัสเซีย-ยูเครนที่ไม่มากนัก ขณะเดียวกันเศรษฐกิจ ASEAN ก็เริ่มมีแนวโน้มการฟื้นตัวที่ดีขึ้นในปีนี้

อย่างไรก็ดี แม้ว่าตลาดการเงินจะปิดรับความเสี่ยง ทว่าสินทรัพย์ปลอดภัยอย่างพันธบัตรรัฐบาลก็เผชิญแรงกดดันในช่วงต้นเดือนจากความกังวลแนวโน้มการเร่งใช้นโยบายการเงินที่เข้มงวดมากขึ้นของบรรดาธนาคารกลาง ส่งผลให้บอนด์ยีลด์พันธบัตรรัฐบาลทั่วโลกต่างปรับตัวสูงขึ้น ก่อนที่จะปรับตัวลดลงในช่วงปลายเดือนหลังรัสเซียบุกโจมตียูเครน ทำให้ โดยรวมดัชนีตราสารหนี้ทั่วโลกปรับตัวลดลงกว่า -1.3% นอกจากนี้ ภาวะปิดรับความเสี่ยงของตลาดและความกังวลภาวะเศรษฐกิจชะลอจากผลกระทบของสงครามและการใช้นโยบายการเงินที่เข้มงวดขึ้น ยังได้ กดดันให้ credit spread ของทั้งตราสารหนี้ IG และ HY ปรับตัวสูงขึ้น กดดันให้ ดัชนีตราสารหนี้ IG และ HY ยิ่งปรับตัวลดลงกว่า -2.3% และ -2.7% ตามลำดับ

ทั้งนี้ สินทรัพย์ที่ปรับตัวได้โดดเด่นในช่วง 1 เดือนที่ผ่านมา คือ สินค้าโภคภัณฑ์ โดยฉพาะกลุ่มพลังงาน นำโดยราคาน้ำมันดิบที่ปรับตัวขึ้นราว +10% หนุนโดยภาวะสงครามที่อาจทำให้เกิดภาวะ Supply Shortage ในระยะสั้น นอกจากนี้ สินทรัพย์ปลอดภัย อย่าง ทองคำ ก็ปรับตัวขึ้นได้ถึง +5.8% ส่วนค่าเงินดอลลาร์ก็สามารถแข็งค่าขึ้นราว +0.5% เมื่อเทียบกับสกุลเงินอื่นๆ จากความต้องการสินทรัพย์ปลอดภัยเช่นกัน ส่วนในฝั่งของเงินบาทนั้นได้แรงหนุนจากฟันด์โฟลว์นักลงทุนต่างชาติที่ทยอยเข้ามาซื้อสุทธิสินทรัพย์ไทยอย่างต่อเนื่อง หนุนให้เงินบาทแข็งค่าขึ้นกว่า +1.8%

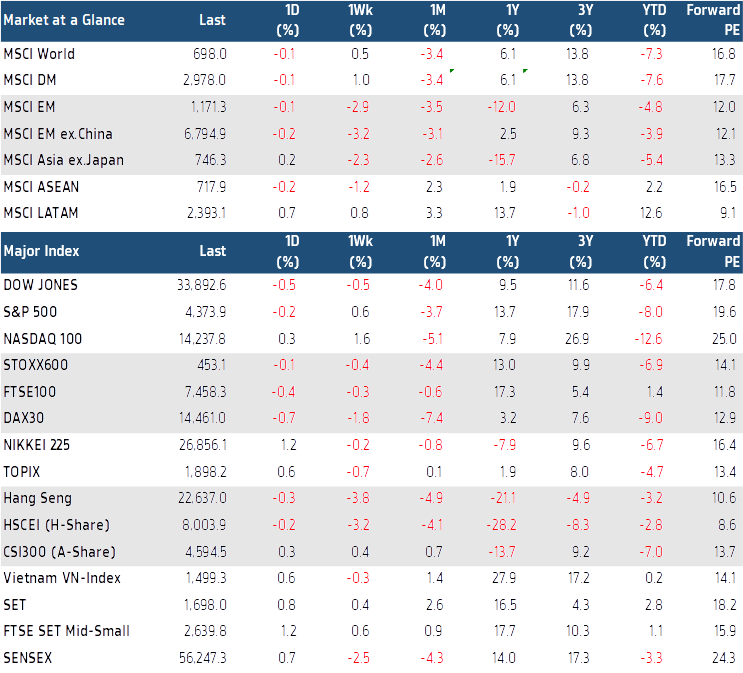

Figure1: ผลตอบแทนของตลาดหุ้นทั่วโลก ในเดือนที่ผ่านมา และ นับตั้งแต่ต้นปี (YTD) ข้อมูล ณ วันที่ 1 มีนาคม 2565

Figure2: ผลตอบแทนของดัชนีหุ้นในแต่ละกลุ่มอุตสาหกรรม ในเดือนที่ผ่านมา และ นับตั้งแต่ต้นปี (YTD) ข้อมูล ณ วันที่ 1 มีนาคม 2565

Figure3: ผลตอบแทนของตราสารหนี้ทั่วโลก และความเคลื่อนไหวของบอนด์ยีลด์ 10ปี ในเดือนที่ผ่านมา และ นับตั้งแต่ต้นปี (YTD) ข้อมูล ณ วันที่ 1 มีนาคม 2565

Figure4: ผลตอบแทนของสินค้าโภคภัณฑ์และค่าเงินหลัก ในเดือนที่ผ่านมา และ นับตั้งแต่ต้นปี (YTD) ข้อมูล ณ วันที่ 1 มีนาคม 2565

Investment Strategy

สำหรับในเดือนมีนาคม เรามองว่า แม้ตลาดการเงินจะมีแนวโน้มผันผวนสูงและเผชิญแรงกดดันจากทั้งแนวโน้มธนาคารกลางใช้นโยบายการเงินที่เข้มงวดขึ้น ท่ามกลางภาวะเงินเฟ้อที่อาจเร่งตัวขึ้น รวมถึงภาวะสงครามระหว่างรัสเซีย-ยูเครนที่อาจทวีความรุนแรงมากขึ้นได้ แต่เรามองว่า โอกาสในการลงทุนยังคงมีอยู่ เพราะ ตลาดจะรับรู้ถึงความชัดเจนของแนวโน้มนโยบายการเงินเฟดได้ในการประชุมเฟดเดือนมีนาคมนี้ ขณะเดียวกัน ข้อมูลในอดีตได้สะท้อนว่า ตลาดการเงินจะปิดรับความเสี่ยงจากสงครามหรือปัญหาภูมิรัฐศาสตร์ (Geopolitical Risk) ในระยะสั้น โดยเรายังคงแนะนำ เน้นลงทุนสินทรัพย์ที่มีความอ่อนไหวต่อการปรับนโยบายการเงินเฟดน้อย อาทิ หุ้นกลุ่ม Cyclical และ หุ้นกลุ่ม Value ขณะเดียวกัน การปรับฐานของตลาดก็เปิดโอกาสในการ Buy on Dip หุ้นบริษัทที่มีแนวโน้มการเติบโตอย่างมีคุณภาพ (Quality Growth) ซึ่งผลประกอบการจะเติบโตได้ดี แม้ว่าจะอยู่ในช่วงภาวะดอกเบี้ยขาขึ้นและภาวะเงินเฟ้ออยู่ในระดับสูง

นอกจากนี้ เรามีมุมมองที่เป็นบวกต่อการลงทุนในตลาดหุ้นจีน ทั้งหุ้นจีน A-Shares และ H-Shares เนื่องจากเราประมินว่า ทางการจีนมีแนวโน้มผ่อนคลายนโยบายการเงินมากขึ้น พร้อมกับทยอยใช้มาตรการกระตุ้นเศรษฐกิจเพื่อช่วยสนับสนุนการฟื้นตัวของเศรษฐกิจโดยรวม และปัจจุบันนักลงทุนต่างชาติมีสัดส่วนการลงทุนในตลาดหุ้นจีนที่น้อยมาก ทำให้ยังมีโอกาสที่นักลงทุนต่างชาติจะกลับเข้ามาลงทุนในตลาดหุ้นจีนมากขึ้นเช่นกัน ขณะเดียวกัน ตลาดหุ้นจีนยังมีระดับราคา (Valuation) ที่ไม่แพงมาก โดยหุ้นจีน A-Shares มี forward P/E ราว 13.7 เท่า ซึ่งถูกกว่าตลาดหุ้นโลกที่มี forward P/E สูงกว่า 16.8 เท่า อย่างไรก็ดี เราจะติดตาม แนวโน้มการคุมเข้มภาคธุรกิจอย่างต่อเนื่อง หลังจากที่ล่าสุด ทางการจีนได้ออกมาควบคุมค่า GP ของธุรกิจ food delivery ทว่า เราคงมองว่า การคุมเข้มภาคธุรกิจจีนอาจผ่านจุดเข้มงวดที่สุดไปแล้วในปีที่ผ่านมา ทำให้ ภาคธุรกิจจีนมีความเสี่ยงจากมาตรการคุมเข้มของทางการจีนที่ลดลง

สำหรับตราสารหนี้ เรายังคงแนะนำลด Duration ของพันธบัตรรัฐบาลลง โดยมองว่าอัตราผลตอบแทนของพันธบัตรรัฐบาลของสหรัฐ 10 ปี มีโอกาสจะขึ้นอย่างต่อเนื่อง ตามการใช้นโยบายการเงินที่เข้มงวดมากขึ้น ทั้งนี้เราเชื่อว่าการลงทุนในตราสารหนี้จีนยังมีความน่าสนใจเนื่องจาก ยีลด์ของตราสารหนี้จีนอยู่ในระดับที่สูงและนโยบายการเงินของธนาคารกลางจีนมีแนวโน้มที่จะผ่อนคลายมากขึ้น

ดังนั้นพอร์ตโฟลิโอสำหรับความเสี่ยงระดับกลาง เราจึงคงแนะนำแบ่งสัดส่วนการลงทุนดังนี้ 1.)กองทุนหุ้นทั่วโลก 54% เน้นหุ้น High Quality Growth ในสหรัฐอเมริกา, หุ้นจีน A-Shares/H-Shares รวมถึงหุ้นกลุ่ม Global Financial และกลุ่ม Energy 2.) กองทุนตราสารหนี้เอกชนทั่วโลก 27% เน้นกองทุนที่มี Duration ต่ำ แต่มีการกระจายการลงทุนในหลายสินทรัพย์นอกเหนือจากพันธบัตรรัฐบาล อาทิ ตราสาร HY, ตราสารหนี้จีน เป็นต้น 3.) กองทุนตราสารหนี้ระยะสั้น 19% ที่เน้นลงทุนในตราสารหนี้ภาคเอกชน Investment grade ขึ้นไป รวมถึงเงินฝากต่างประเทศ

Risk Factors to keep eyes on

ปัจจัยความเสี่ยงที่ควรติดตามในเดือนนี้ ได้แก่ แนวโน้มนโยบายการเงินที่เข้มงวดมากขึ้นของธนาคารกลางหลัก โดยเฉพาะ ธนาคารกลางสหรัฐฯ หรือ เฟด รวมถึง แนวโน้มสถานการณ์สงครามระหว่างรัสเซีย-ยูเครนที่มีอาจทวีความรุนแรงมากขึ้น จนนำไปสู่การยกระดับมาตรการคว่ำบาตรต่อรัสเซียได้

โดยในประเด็นแรกนั้น เรามองว่า ตลาดจะรอติดตามว่า ในการประชุมเฟดเดือนมีนาคม เฟดจะส่งสัญญาณการขึ้นดอกเบี้ยในปีนี้ ผ่าน Dot Plot ใหม่ กี่ครั้ง หลังจากที่ตลาดประเมินว่า เศรษฐกิจสหรัฐฯ อาจเผชิญความไม่แน่นอนมากขึ้นจากภาวะสงครามรัสเซีย-ยูเครนและผู้เล่นส่วนใหญ่ ก็เริ่มปรับลดประมาณการณ์การขึ้นดอกเบี้ยของเฟดลง จากเดิมที่เคยมองไว้ว่าเฟดอาจขึ้นดอกเบี้ยได้ไม่น้อยกว่า 7 ครั้ง เหลือเพียง 5 ครั้งล่าสุด นอกจากนี้ ประเด็นสำคัญที่ตลาดจะจับตาคือ การลดงบดุลของเฟด ว่าเฟดจะเริ่มมีการส่งสัญญาณถึงการลดงบดุลอย่างไร อาทิ เฟดจะเริ่มลดงบดุลในช่วงไหน หรือ เฟดจะมีแผนการลดงบดุลอย่างไร โดยเรามองว่า ตลาดอาจผันผวน ณ จังหวะที่เฟดประกาศลดงบดุล หรือ ประกาศความชัดเจนของแผนการลดงบดุลก่อน ซึ่งคาดว่าอาจจะเกิดขึ้นในการประชุมเดือนพฤษภาคมหรือเดือนมิถุนายน มากกว่าจะเป็นการประชุมเดือนมีนาคมนี้ สำหรับความเสี่ยงวิกฤติความขัดแย้งระหว่างรัสเซีย-ยูเครน เรามองว่า เป็นปัจจัยที่ยังมีความอ่อนไหวและมองข้ามไม่ได้ เนื่องจากการสู้รบยังคงดำเนินต่อไป และผู้เชี่ยวชาญต่างประเมินว่า รัสเซียต้องการที่จะชนะสงครามในระยะสั้น ทำให้มีโอกาสที่รัสเซียอาจเร่งการบุกโจมตี ซึ่งอาจหมายถึงการใช้อาวุธหนักที่มีอำนาจทำลายล้างที่สูงขึ้น จนส่งผลกระทบต่อชีวิตของพลเรือนมากขึ้นได้ ซึ่งในกรณีดังกล่าว อาจมองได้ว่า นานาประเทศอาจยกระดับมาตรการคว่ำบาตรต่อรัสเซียเพิ่มมากขึ้น ส่งผลให้ตลาดการเงินจะยังคงผันผวนต่อได้ในระยะสั้นนี้ จนกว่าทั้งสองฝ่ายจะสามารถบรรลุข้อตกลงในการเจรจาและยุติสงครามได้ อย่างไรก็ดี ผลกระทบของสงครามที่เกิดขึ้น ได้ส่งผลให้ราคาสินค้าโภคภัณฑ์เร่งตัวสูงขึ้น อาทิ ราคาน้ำมันดิบที่ปรับตัวสูงขึ้นแตะจุดสูงสุดตั้งแต่ปี 2014 ซึ่งผลกระทบของราคาสินค้าพลังงานและสินค้าโภคภัณฑ์อื่นๆ ที่ปรับตัวสูงขึ้นและอาจอยู่ในระดับสูงได้นาน จะส่งผลให้เงินเฟ้อปรับตัวสูงขึ้นมากกว่าคาดได้และอาจเป็นอีกปัจจัยสำคัญที่สามารถกดดันธนาคารกลางให้จำเป็นต้องเร่งใช้นโยบายการเงินที่เข้มงวดมากขึ้นได้ และภาวะเงินเฟ้อสูงจากราคาสินค้าพลังงานดังกล่าว ก็อาจกดดันการบริโภคและภาคการผลิตอุตสาหกรรม ส่งผลให้เศรษฐกิจโดยรวมชะลอตัวลงได้

Figure 5: ปัจจุบัน นักลงทุนต่างชาติมีการถือครองหุ้นจีนในสัดส่วนที่น้อยเมื่อเทียบกับตลาดหุ้นเอเชียอื่นๆ

(ที่มา Goldman Sachs)

Figure 6 ตราสารหนี้จีน มีความสัมพันธ์กับพันธบัตรรัฐบาลโลกที่ต่ำ ทำให้ตราสารหนี้จีนเป็นตัวเลือกที่ดีในการกระจายความเสี่ยง หากยีลด์พันธบัตรรัฐบาลยังมีแนวโน้มปรับตัวสูงขึ้นต่อเนื่อง

(ที่มา JPM Asset Management )