จีนระงับการส่งออกน้ำมันสำเร็จรูปในเดือนมีนาคมเพื่อปกป้องอุปทานในประเทศ

คินเดอร์ มอร์แกน (NYSE:KMI) เป็นบริษัทผู้ดำเนินกิจการเครือข่ายท่อส่งพลังงาน สถานที่จัดเก็บ และท่าเทียบเรือที่สำคัญสำหรับก๊าซธรรมชาติ ผลิตภัณฑ์กลั่น และ CO2 ทั่วอเมริกาเหนือ หุ้นของบริษัทนี้สามารถเพิ่มความมั่นคงให้กับรายได้โดยไม่ขึ้นอยู่กับความผันผวนในตลาดสินค้าโภคภัณฑ์ นักลงทุนสามารถลงทุนกับหุ้นตัวนี้ด้วยสัญญาที่มีระยะผูกพันยาวนานหลายปี หรือจะเลือกแบบการรับก๊าซไม่ครบตามสัญญาแต่ต้องจ่ายเงินเต็มจำนวนแล้วค่อยเรียกรับก๊าซเพิ่มให้ครบในปีถัดไปก็ได้

KMI เห็นถึงประโยชน์เชิงกลยุทธ์อย่างมาก จากการลงทุนเป็นผู้จัดเก็บก๊าซธรรมชาติ เพื่อรองรับการวางระบบโครงข่ายไฟฟ้า นอกจากนี้ การเติบโตของตลาดพลังงานแสงอาทิตย์ ตลอดจนเครื่องกำเนิดก๊าซธรรมชาติที่ยืดหยุ่นได้มีบทบาทสำคัญในการสนับสนุนระบบโครงข่ายไฟฟ้า ถึงแม้ว่ากระแสการประหยัดพลังงานลดการปล่อยคาร์บอน ความต้องการก๊าซธรรมชาติจะมาแรง แต่ KMI ยังคงยึดตำแหน่งผู้นำในอุตสาหกรรมนี้ได้เป็นอย่างดี

ที่มา: Investing.com

ในช่วงห้าปีที่ผ่านมาราคาหุ้นของ KMI ได้ร่วงลงมา และยังคงวิ่งอยู่ในระดับต่ำกว่าจุดสูงสุดก่อนเกิดโควิด 2020 ประมาณ 21% ที่ราคา 22.24 ดอลลาร์ ราคาหุ้น KMI มีระดับการวิ่งต่ำกว่าจุดสูงสุดของ TTM ที่ 19.14 ดอลลาร์สหรัฐฯ ซึ่งเกิดขึ้นในวันที่ 11 มิถุนายน 2021 อยู่ที่ 8.2% ราคาหุ้น KMI ปรับตัวลดลงตามการขายหุ้นของบริษัท ซึ่งปัจจุบันอยู่ที่ 6.2% ทำให้ผลตอบแทนรวมหากมองอีกแง่คือการส่งสัญญาณเตือนไปยังนักลงทุน เพราะผลตอบแทนรวมต่อปี 3, 5 และ 10 ปีสำหรับ KMI คือ 4.26%, -0.62% และ -1.12% ตามลำดับ

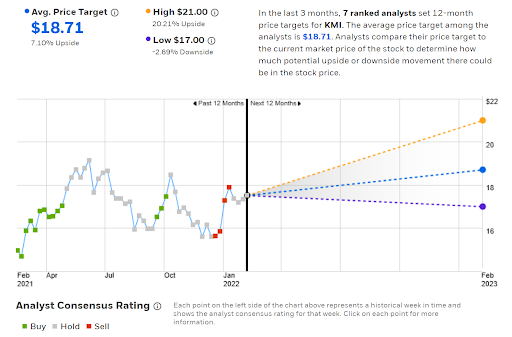

ในวันที่ 21 ตุลาคม ผมเคยเขียนบทความแนะนำหุ้นตัวนี้ไปว่ายังไม่ใช่ตัวเลือกที่ดี ซึ่งในขณะนั้น ความคิดของนักลงทุนที่มีต่อหุ้น KMI ไม่ได้เป็นไปในทิศทางเดียวกัน มีเป้าหมายราคาหุ้นภายในระยะเวลา 12 เดือนสูงกว่าราคาหุ้นในตอนนั้นประมาณ 5% เมื่อพิจารณาจากความผันผวน ความเป็นไปไกด้สำหรับผลตอบแทน 11% และกำไร 29% ภายใน 12 เดือนถือว่าน้อยเกินไปที่จะให้อยู่ในการจัดอันดับให้ควร “ซื้อ” ได้

นอกเหนือจากปัจจัยพื้นฐานและความเห็นของนักวิเคราะห์วอลล์ สตรีทแล้ว ผมจัดอันดับหุ้นโดยอ้างอิงข้อมูลจากตลาดออปชัน ราคาของออปชั่นสะท้อนถึงความเห็นของตลาดเบื้องต้น ในแง่ของความน่าจะเป็นว่าราคาควรจะขึ้น (คอลออปชั่น) หรือลง (พุทออปชั่น)

ด้วยการวิเคราะห์ราคาจากตลาดออปชัน ในกรอบราคา strike price ที่มีวันหมดอายุเดียวกันทั้งหมด ทำให้สามารถคำนวณราคาที่น่าจะเป็นไปได้ สิ่งนี้ผมเรียกว่าตัวช่วยคำนวณภาพรวมหุ้น (MIO) เป็นการคำนวณที่แสดงถึงมุมมองเอกฉันท์ระหว่างผู้ซื้อและผู้ขายในตลาดออปชัน ในวันที่ 12 ตุลาคม. MIO ของตลาดจนถึงกลางเดือนมีนาคมปี 2022 ส่วนใหญ่เป็นกลาง มีความผันผวนที่คาดการณ์ไว้อยู่ที่ 29%

หลังจากรายงานผลประกอบการไตรมาสที่ 3 ของวันที่ 20 ตุลาคมและไตรมาสที่ 4 ในวันที่ 19 มกราคม ผมได้อัปเดต MIO ของ KMI ในปี 2022 และเปรียบเทียบข้อมูลเหล่านี้กับความเห็นของนักวิเคราะห์ตลาดหุ้นวอลล์สตรีทในปัจจุบัน ได้ข้อมูลออกมาดังนี้

ภาพรวมของหุ้น KMI จากนักวิเคราะห์วอลล์สตรีท

E-Trade ได้คำนวณความเห็นของนักวิเคราะห์ตลาดหุ้นวอลล์สตรีท โดยอ้างอิงจากนักวิเคราะห์ระดับท็อปอเจ็ดคน ที่ได้ให้ข้อมูลการจัดอันดับ และราคาเป้าหมายใน 90 วันล่าสุด คะแนนที่ได้ออกมานั้นอยู่ในระดับเป็นกลาง แม้ว่าในวันที่ 7 มกราคม ราคาหุ้นจะอยู่ในช่วงขาลง ราคาเป้าหมายที่เห็นตรงกันในระยะเวลา 12 เดือนสำหรับหุ้น KMI อยู่ที่ 18.71 ดอลลาร์ ซึ่งสูงกว่าราคาหุ้นปัจจุบัน 7.1%

ที่มา: E-Trade

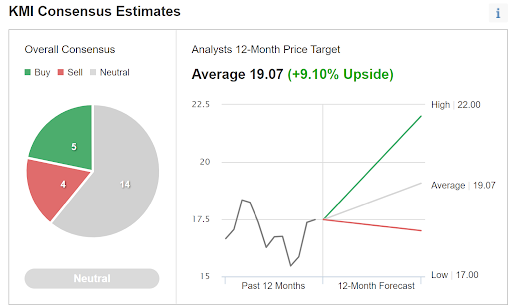

เมื่อนำ E-Trade มาเทียบกับมุมมองของนักวิเคราะห์ 23 คนจาก Investing.com ผลลัพธ์ที่ได้คล้ายกับผลลัพธ์ของ E-Trade เทียบกับนักวิเคราะห์วอลล์สตรีท คะแนนที่ออกมาเป็นกลาง และมีราคาเป้าหมายภายใน 12 เดือนสูงกว่าราคาหุ้นปัจจุบัน 9.1%

ที่มา: Investing.com

ด้วยคะแนนจากหุ้น KMI ที่ได้ระดับกลางจาก E-Trade และ Investing.com และราคาที่คาดว่าจะปรับตัวขึ้นประมาณ 7.1% ถึง 9.1% แนวโน้มโดยรวมถือว่าดีขึ้นเล็กน้อย เมื่อเทียบกับการวิเคราะห์ครั้งล่าสุดของผม

ภาพรวมหุ้น KMI จากเครื่องมือวิเคราะห์ MIO

Market-Implied Outlook (MIO) หรือตัวช่วยคำนวณภาพรวมหุ้นที่ผมใช้วัดมูลค่าหุ้นในระยะเวลา 4.2 เดือนจากปัจจุบันถึงวันที่ 17 มิถุนายน และ 11.3 เดือนจากปัจจุบันถึงวันที่ 20 มกราคมปี 2023 โดยอ้างอิงจากวันหมดอายุของสัญญาออปชันในปัจจุบันไม่ค่อยได้ผลเท่าไหร่ ดังนั้นฉันจึงค่อนข้างระมัดระวังในการสรุปผลจากจากใช้ MIO ในครั้งนี้

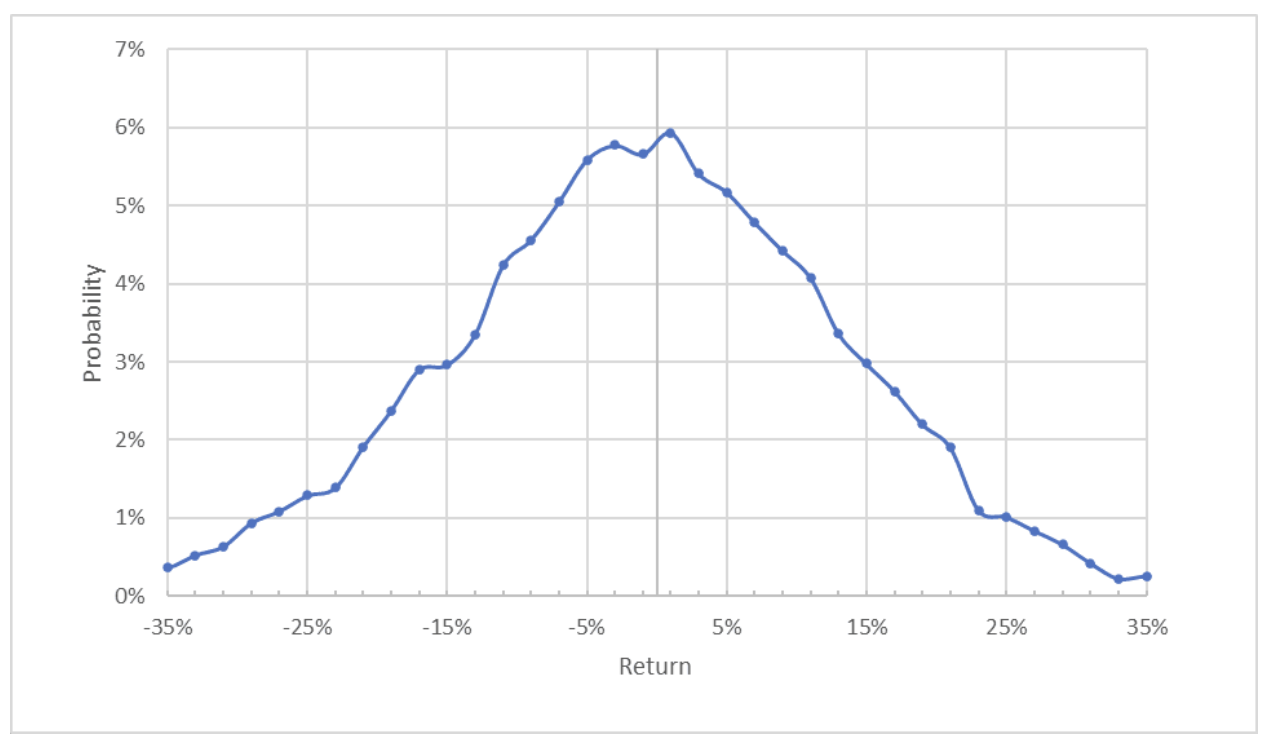

เริ่มจากการคำนวณแบบปกติที่ใช้ MIO คือความเป็นไปได้ในการมอบผลตอบแทนคืนแก่นักลงทุน โดยตั้งค่าให้ความเป็นไปได้เป็นแกนแนวตั้ง แต่การให้ผลตอบแทนเป็นแกนแนวนอน

ที่มา: Author’s calculations using options quotes from E-Trade

MIO ของตลาดจนถึงกลางปี 2022 นั้นมีความสมมาตรเป็นอย่างมาก โดยมีความน่าจะเป็นของผลตอบแทนที่เป็นบวกและลบที่มีขนาดเท่ากันใกล้เคียงกันมาก และข้อมูลความน่าจะเป็นสูงสุดนั้นแยกจากผลตอบแทนจากราคาเป็นศูนย์แทบไม่ออก ความผันผวนต่อปีที่คำนวณจาก MIO คือ 25%

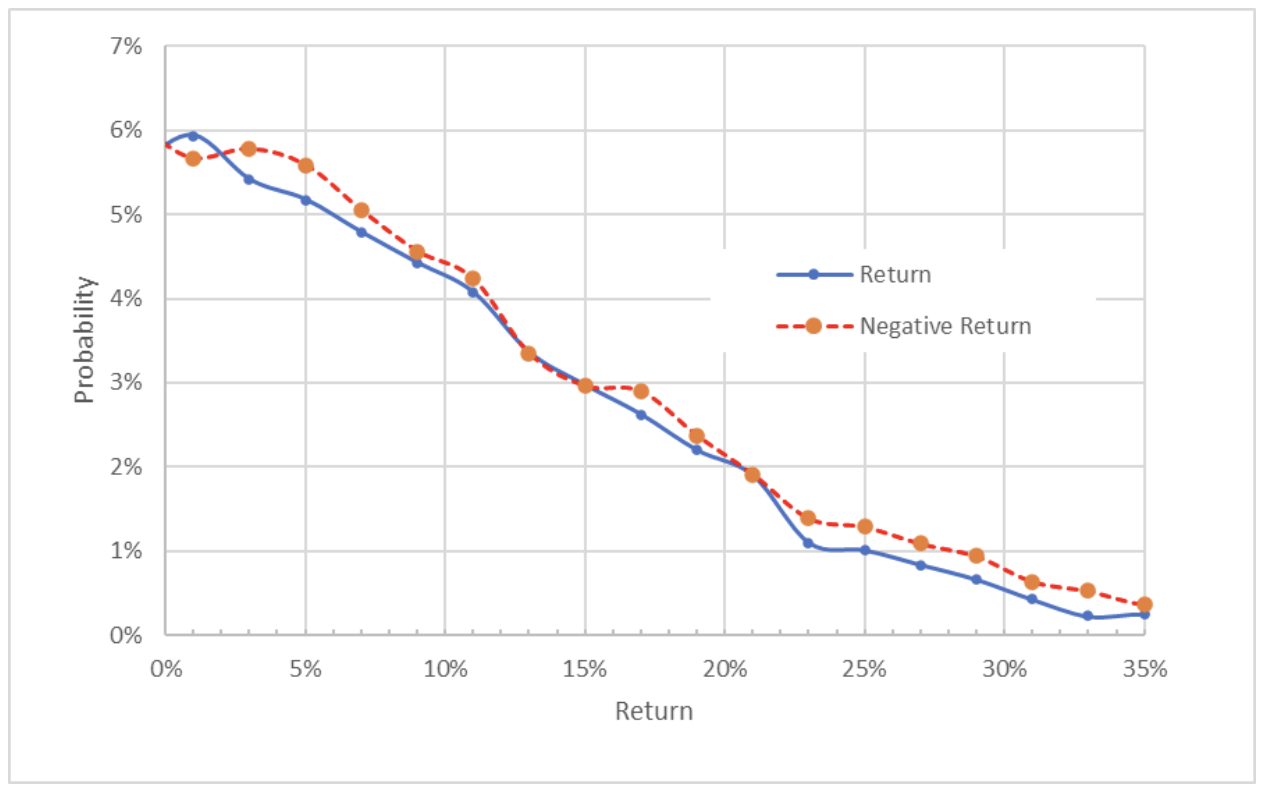

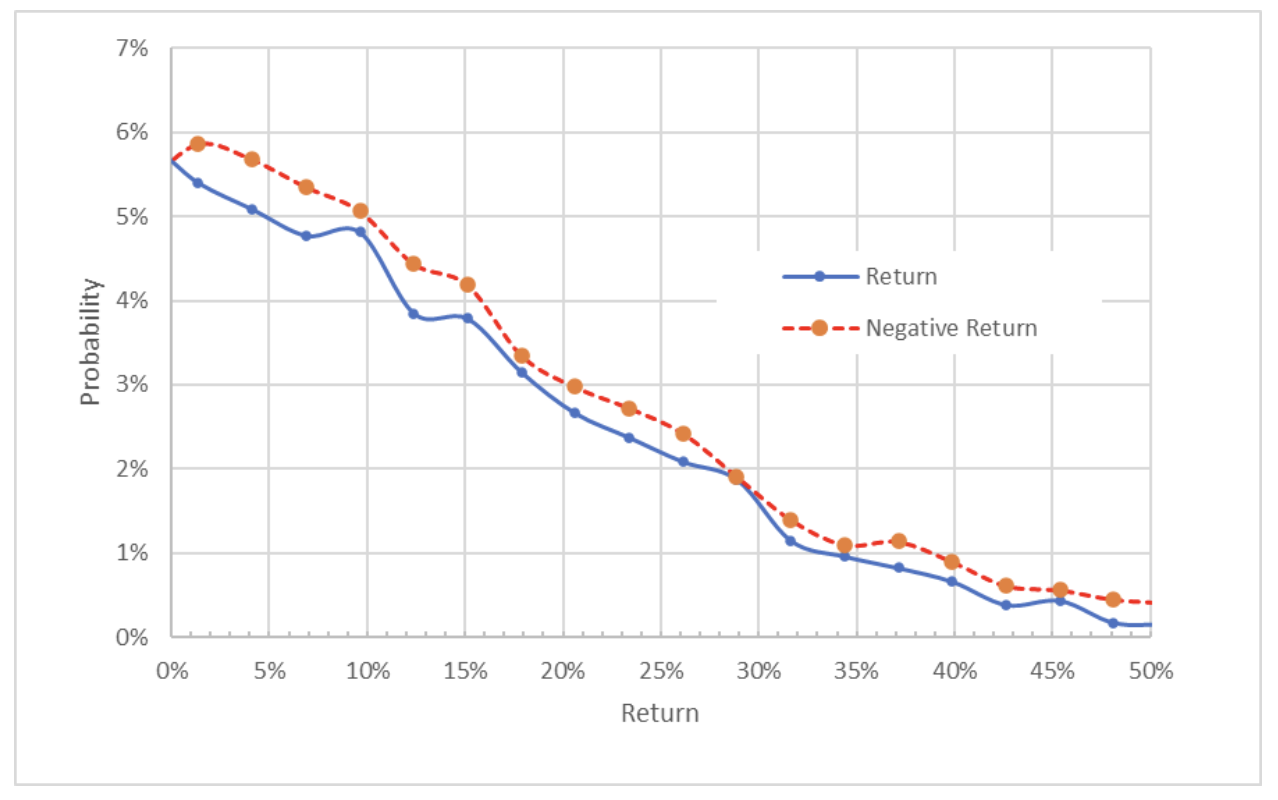

เพื่อให้ง่ายต่อการเปรียบเทียบความน่าจะเป็นของผลตอบแทนที่เป็นบวกและลบ ผมจึงได้หมุนแกนแนวตั้งของ MIO กลับเป็นด้านลบ (กราฟด้านล่าง)

ที่มา: Author’s calculations using options quotes from E-Trade

ภาพนี้แสดงให้เห็นว่าความน่าจะเป็นของผลตอบแทนที่เป็นบวกและลบว่าเกือบจะเท่ากัน แม้ว่าความน่าจะเป็นของผลตอบแทนติดลบจะสูงขึ้นเล็กน้อย (เส้นประสีแดงอยู่เหนือเส้นสีน้ำเงินทึบ)

หากตั้งสมมุติฐานว่า MIO มีความเป็นกลาง MIO ตอนนี้จากจากข้อมูลด้านบนจะถูกตีความว่าเป็นกลางโดยมีเอนเอียงไปทางขาลงเล็กน้อย เนื่องจากนักลงทุนที่ไม่ชอบความเสี่ยงมักจะยอมจ่ายมากกว่ามูลค่ายุติธรรมจำเป็นต้องป้องกันพอร์ตจากขาลง แม้ว่าจะไม่มีวิธีประมาณการอคติเชิงลบอย่างแม่นยำ หรือแม้ว่าจะมีอคติอยู่ก็ตาม ความเอนเอียงเชิงอคตินี้ทำให้ MIO ของ KMI ถึงวันที่ 17 มิถุนายนดูเป็นกลางได้เท่านั้น

MIO ของกรอบเวลา 11.3 เดือนนับจากตอนนี้จนถึงวันที่ 20 มกราคม 2023 มีความคล้ายคลึงกับภาพรวมในช่วงกลางปี 2022 มาก เมื่อพิจารณาถึงความเป็นไปได้ที่จะติดลบ MIO กลับแสดงค่าว่าเป็นกลาง ความผันผวนต่อปีที่คำนวณจาก MIO คือ 27%

ที่มา: Author’s calculations using options quotes from E-Trade

สรุปก็คือ MIO ของ KMI นั้นดูคล้ายกับจากการวิเคราะห์ครั้งก่อน แต่วันนี้จะดีขึ้นเล็กน้อยเพราะมีความความเอียงของเส้นติดลบน้อยกว่า

โดยสรุปแล้ว

หุ้น KMI อาจจะมอบผมตอบแทนที่ดีได้ แต่อาจจะแลกมาด้วยความเสี่ยงเล็กน้อย ความผันผวนและภาพรวมขาลงของราคาหุ้นในช่วงหลายปีที่ผ่านมาบอกว่านักลงทุนควรระวังกับการลงทุนเป็นอย่างมาก แม้ว่าการปรับตัวของหุ้นอาจจะดีขึ้น

ความเห็นของนักวิเคราะห์จากวอลล์สตรีทนั้นเป็นกลาง ข้อมูลคาดว่าผลตอบแทนภายใน 12 เดือนจะอยู่ที่ 8% และผลตอบแทนรวมภายในปีหน้าจะอยู่ที่ประมาณ 14% แม้จะพิจารณาตามมูลค่าที่ให้ไว้ แต่หุ้น KMI ก็ยังไม่น่าดึงดูดมากเท่าไหร่ หากเป็นไปได้ มองหาหุ้นตัวอื่นที่มีข้อมูลคาดการณ์ผลตอบแทนภายใน 12 เดือนสูงกว่าค่าความผันผวนรายปีจะดีกว่า

ข้อมูลจาก MIO ที่ประเมินการผันผวนคือ 27% MIO สำหรับ KMI จะเป็นกลางไปจนถึงตลอดทั้งปี 2022 แม้ว่าแนวโน้มของหุ้น KMI จะดีขึ้นเมื่อเทียบกับการประเมินครั้งล่าสุด แต่โดยรวมผมก็ยังถือว่าเป็นกลาง ถึงจะไม่เห็นสัญญาณขาลงในเวลานี้ แต่ในขณะเดียวกันก็ไม่เห็นสัญญาณใดที่บ่งบอกว่าควรเข้าซื้อด้วยเช่นกัน

แม้ผมจะมีมุมมองต่อหุ้น KMI เป็นกลาง แต่กลยุทธ์ covered-call ในตลาดออปชันอาจคุ้มค่าที่จะพิจารณา เมื่อวันที่ 8 กุมภาพันธ์ ฉันซื้อหุ้นของ KMI ที่ราคา 17.37 เหรียญสหรัฐ และขายในวันที่ 20 มกราคม 2023 ด้วยคอลออปชันที่มี strike price ที่ 17 เหรียญสหรัฐฯ ในราคา 1.54 เหรียญสหรัฐฯ ตัวเลือกเหล่านี้ถือว่าราคาหุ้นในตลาดยังต่ำกว่าราคา strike price ดังนั้นรายได้ที่คาดหวังจริงจากคอลออปชันคือ $1.17 ($1.54-$0.37) สำหรับรายได้ที่แท้จริง 6.7% ($1.17/17.34) ด้วยระดับราคาปัจจุบัน 6.2% รายได้ที่คาดหวังทั้งหมดจากcovered call ในปีถัดไปคือ 12.9%