สัญญาซื้อขายล่วงหน้าวอลล์สตรีทร่วงขณะน้ำมันพุ่งต่อเนื่องจากการโจมตีช่องแคบฮอร์มุซ

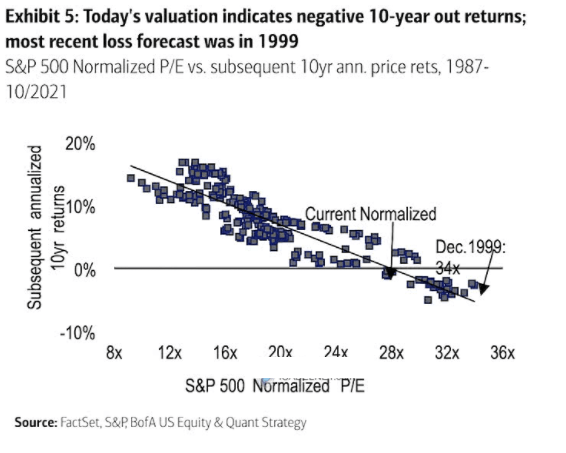

นักลงทุนในตลาดหุ้นวันนี้ตกอยู่ในสถานการณ์ที่กลืนไม่เข้าคายไม่ออก เมื่ออัตราเงินเฟ้อทะยานขึ้นสูงที่สุดนับตั้งแต่ปี 1982 ในขณะที่ตลาดหุ้น (อย่างเช่นดัชนีเอสแอนด์พี 500) ให้ผลตอบแทนได้เพียงน้อยนิด หรือบางครั้งก็แทบจะติดลบ

ขณะที่อัตราเงินเฟ้ออยู่ที่ระดับสูงสุดในรอบ 40 ปี การถือเงินสดไว้จะทำให้อำนาจในการซื้อหายไป ในความเห็นของผม ตอนนี้มีเพียงหุ้นในกลุ่มพลังงานเท่านั้นที่สามารถปรับตัวขึ้น และสามารถป้องกันเงินเฟ้อไปในเวลาเดียวกันได้ โอกาสนั้นจะยิ่งเห็นได้เด่นชัดมากขึ้นหากคุณเชื่อว่าปีนี้ราคาน้ำมันดิบและก๊าซธรรมชาติจะปรับตัวขึ้นจริง

โอกาสที่หาได้ยากยิ่งในตลาดหุ้นวันนี้

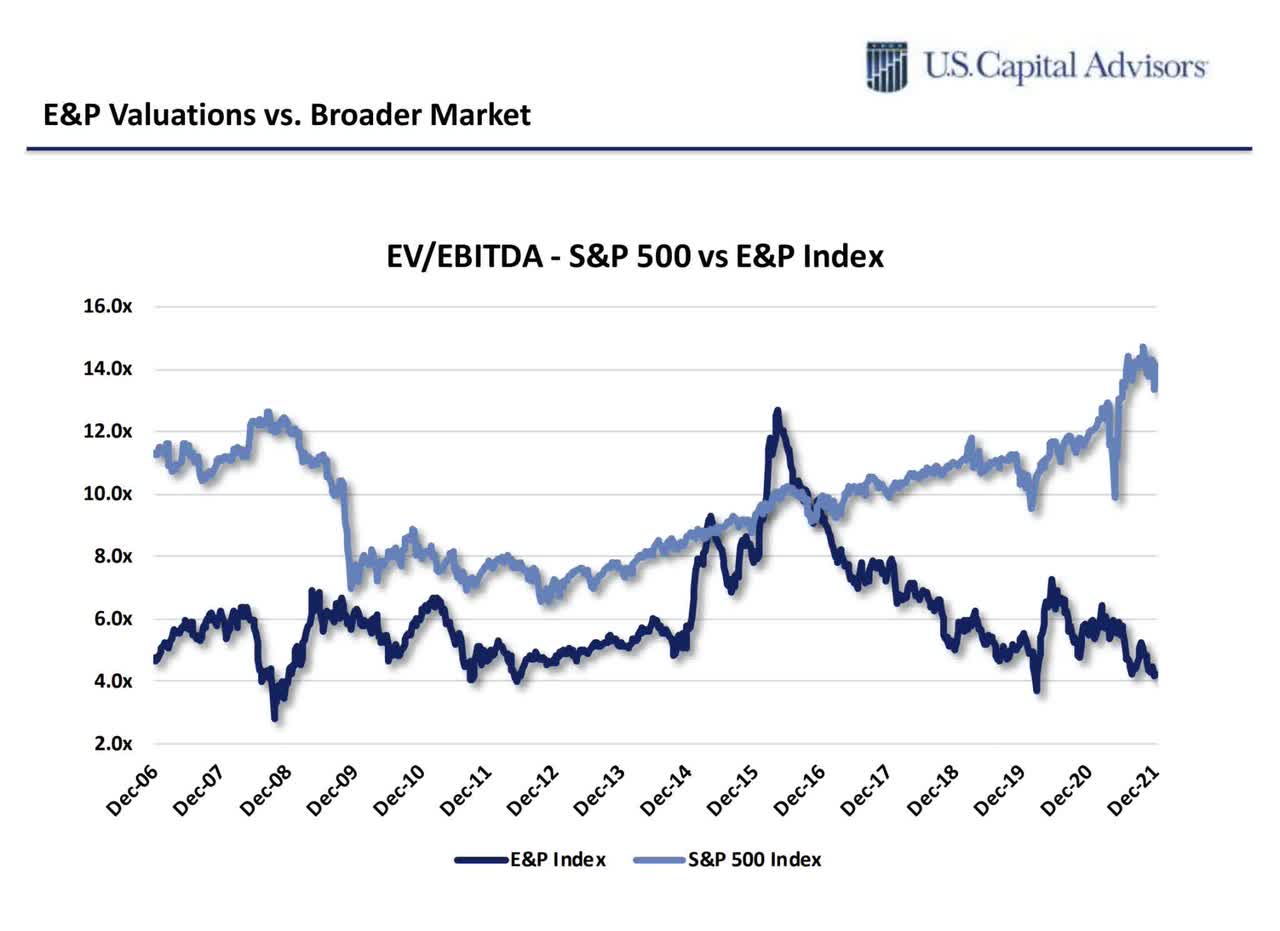

ไม่ว่าบริษัทที่ทำเกี่ยวกับพลังงานจะอยู่ในภาคส่วนไหนก็ตาม การสำรวจ การผลิต การกลั่น หรือตัวกลางระหว่างบริษัทและผู้บริโภค คุณจะพบว่าหุ้นของบริษัทพลังงานที่อยู่ในโซนทวีปอเมริกาเหนือสามารถมอบเงินปันผลจากกระแสเงินสดที่มีได้เกินตัวเลขสองหลักอยู่ตลอด กราฟด้านล่างนี้แสดงให้เห็นมูลค่าของบริษัทพลังงานที่อยู่ในภาคส่วนของการผลิตและการสำรวจ เมื่อเทียบกับดัชนีเอสแอนด์พี 500

ผมขอยกตัวอย่างเปรียบเทียบกับหนึ่งบริษัทที่พึ่งทำขาขึ้นไปเมื่อเร็วๆ นี้อย่าง Enterprise Products Partners (NYSE:EPD) ในบทความที่เป็นงานวิจัยของผมได้ตั้งข้อสังเกตว่า EPD มักจะมอบผลตอบแทนแก่นักลงทุนเพิ่มขึ้น 15% และมีอัตราการปันผลแก่นักลงทุนรายปีอยู่ที่ 20-30% เมื่อสัปดาห์ที่แล้ว EPD พึ่งประกาศเพิ่มการปันผลรายไตรมาสขึ้นเป็น 3.3% คิดเป็นการจ่ายเงินให้กับนักลงทุน $1.86 ต่อปี และพวกเขามีสถิติการเพิ่มขึ้นปันผลขึ้นตลอด 24 ปีติดต่อกัน นอกจากนี้ EPD ยังใช้จังหวะที่หุ้นปรับตัวลดลงในการกลับเข้าไปซื้อหุ้นของตัวเองคืนอีกในวงเงิน $125 ล้านเหรียญสหรัฐ

เมื่อพิจารณาจากข้อมูลเพียงเท่านี้ก็จะพอเห็นได้ว่า EPD ถือเป็นตัวเลือกที่ดีในการซื้อและถือยาว และจะสามารถทำให้คุณนอนหลับได้อย่างสนิทใจในทุกค่ำคืน เพราะต่อให้ราคาพลังงานโลกจะวิ่งไปทางไหน กระแสเงินสดที่คุณมีก็มีแต่จะเติบโตเพิ่มขึ้น และได้รับการปันผลอย่างต่อเนื่อง แล้วลองนึกภาพดูว่าหากราคาน้ำมันสามารถขึ้นถึง $100 ต่อบาร์เรลขึ้นมา คุณจะได้กำไรเพิ่มขึ้นขนาดไหน เพราะอย่าลืมว่าตัวอย่างของผมนั้นเป็นเพียงบริษัทพลังงานขนาดกลางๆ เท่านั้น

ในบทความนี้ผมจะพาไปดูว่าหุ้นของบริษัทผู้ผลิตน้ำมันที่อยู่ในภาพส่วนของการผลิตและการสำรวจจะสามารถมอบผลตอบแทนที่น่าดึงดูดให้กับคุณได้อย่างไร ถ้าหากคุณกำลังมองหาหุ้นที่จะใช้คานเงินเฟ้อ โดยไม่จำเป็นต้องสนใจว่าราคาน้ำมันจะขึ้นหรือจะลง บทความนี้อาจจะเป็นคำตอบของคุณ

ทำไมผมถึงเชื่อว่าราคาน้ำมันดิบจะสามารถขึ้นไปแตะ $100 ต่อบาร์เรลได้?

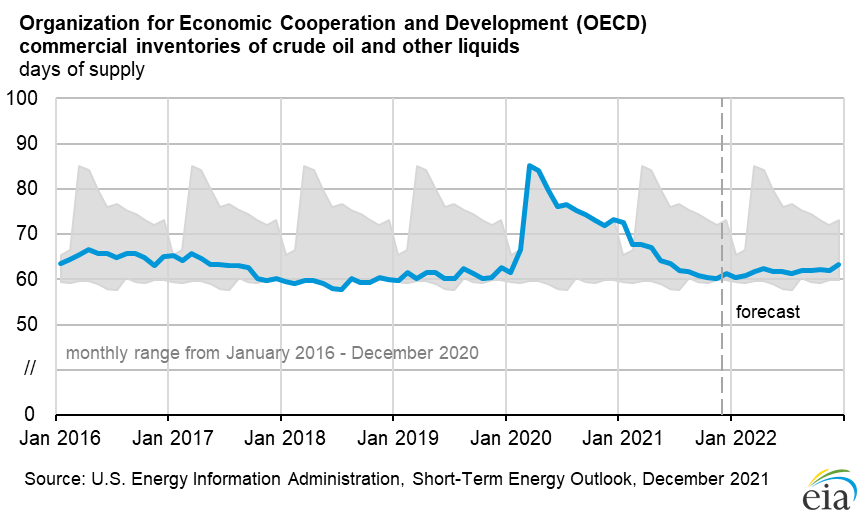

เริ่มต้นที่ด้านน้ำมันคงคลัง ปริมาณน้ำมันส่วนเกินทั่วโลกที่เกิดขึ้นจากการระบาดของ COVID-19 ได้ถูกนำออกมาใช้อย่างเป็นทางการแล้ว วันนี้หุ้นน้ำมันดิบโลกอยู่ใกล้จุดต่ำสุดในประวัติศาสตร์ ทางสำนักงานข้อมูลพลังงานสหรัฐ (EIA) คาดการณ์ว่าน้ำมันคงคลังทั่วโลกจะยังคงอยู่ในระดับต่ำเช่นนี้ไปตลอดปี 2022

อย่างไรก็ตาม ถึงกราฟคาดการณ์นี้ถูกสร้างขึ้นในช่วงต้นเดือนธันวาคม สำนักงานข้อมูลพลังงานสหรัฐได้คาดการณ์ความต้องการน้ำมันที่ได้รับผลกระทบจากจากโอมิครอนว่า

“ผลกระทบที่อาจเกิดขึ้นจากการแพร่กระจายของโอมิครอนมีความไม่แน่นอน ซึ่งอาจทำให้เกิดความเสี่ยงเชิงลบต่อการคาดการณ์ปริมาณการใช้น้ำมันทั่วโลก”

ด้วยข้อมูลใหม่ที่ได้รับมาในช่วง 1 เดือนก่อนหน้านี้ทำให้เราทราบแล้วว่าโอมิครอนไม่ได้ทำให้ความต้องการน้ำมันทั่วโลกลดลงมาก แต่ในขณะเดียวกันก็อาจจะมียอดผู้ติดเชื้อไวรัสโอมิครอนเพิ่มขึ้นได้

โอมิครอนอาจเป็นจุดเริ่มต้นของจุดสิ้นสุดของการใช้มาตรการคุมเข้มทางเศรษฐกิจที่มีในช่วง COVID-19

จากประวัติศาสตร์ของการระบาดที่เคยเกิดขึ้นมาบนโลก ไม่ใช่เรื่องแปลกที่การระบาดของไวรัสจะสิ้นสุดลงจากไวรัสที่มีความรุนแรงน้อยกว่า สมมุติฐานทางการแพทย์หลายแห่งบอกตรงกันว่าโลกเราต้องมีไวรัสที่มีความสามารถในการแพร่เชื้อได้เร็ว แต่มีความรุนแรงน้อยกว่า ซึ่งหลักฐานเบื้องต้นบ่งชี้ว่าโอมิครอนเป็นแบบนั้น

ประการแรก เราทราบดีว่าโอมิครอนสามารถแพร่เชื้อได้เร็ว และกลายเป็นสายพันธุ์ที่มีอิทธิพลในหลายพื้นที่ทั่วโลก เช่นตอนนี้ที่มี 95% ของผู้ติดเชื้อ COVID-19 ในสหรัฐอเมริกาทั้งหมด ข้อมูลทางการแพทย์เริ่มปรากฏให้เห็นว่าโอมิครอนเป็นไวรัส COVID-19 ในรูปแบบที่มีความรุนแรงน้อยกว่า เราสามารถเห็นได้จากข้อเท็จจริงที่ว่าจำนวนผู้ป่วยโควิดได้พุ่งสูงขึ้นเป็นประวัติการณ์ในสถานที่ต่างๆ เช่น สหรัฐอเมริกา แต่อัตราการเข้ารับการรักษาในโรงพยาบาล และอัตราการเสียชีวิตยังคงต่ำอยู่

ตอนนี้ ข้อมูลแสดงให้เห็นว่าประชากรโลกกำลังเรียนรู้ที่จะอยู่กับ COVID-19 มากขึ้น รูปแบบเศรษฐกิจและการเดินทางทั่วโลกค่อยๆ กลับสู่ภาวะปกติ รวมถึงการฟื้นตัวของการเดินทางด้วยเครื่องบิน ซึ่งเป็นตัวชี้วัดสำคัญตลอดช่วงการแพร่ระบาด นั่นเป็นเหตุผลที่การประมาณการในปัจจุบันจากหน่วยงานพยากรณ์รายใหญ่ ซึ่งรวมถึง EIA จึงคาดการณ์ให้อุปสงค์น้ำมันดิบโลกในปี 2022 จะสูงที่สุดเป็นประวัติการณ์

ภาพรวมซัพพลายน้ำมันทั่วโลกสูงที่สุดในรอบทศวรรษ

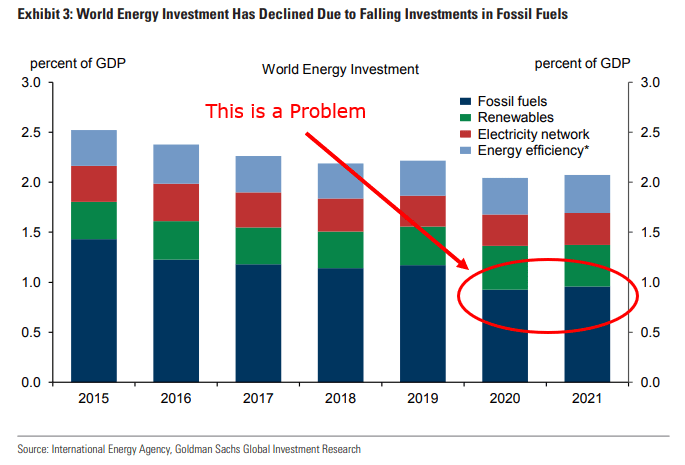

ความจริงที่ชัดเจนคือการผลิตน้ำมันต้องใช้เงินทุน และการลงทุนในด้านพัฒนาเชื้อเพลิงฟอสซิลก็ลดต่ำลงอย่างน่าใจหายเป็นเวลาสองปีติดต่อกัน

หลังจากที่เคยมีเหตุการณ์น้ำมันล้นโลกในช่วงเริ่มการระบาด โลกได้เริ่มคุ้นเคยกับความเสี่ยงของอุปทานน้ำมันล้นตลาด แต่เพราะการระบาดที่เอาแน่เอานอนไม่ได้ ทำให้การลงทุนน้ำมันในรอบทศวรรษที่ผ่านมาตกลงสู่ระดับต่ำสุด การขาดแคลนเงินลงทุนกำลังจะเป็นจุดเริ่มต้นของอุปทานน้ำมันขาดแคลนฉับพลัน และกลายเป็นความเสี่ยงหลักในอนาคต

อิงจากแนวโน้มการนับแท่นขุดเจาะในปัจจุบันและ แผนการลงทุนในส่วนของการผลิตและการสำรวจ (E&P) ของอเมริกา เราเห็นหลักฐานที่ชัดเจนของเงินลงทุนที่ลดลงทั่วโลก รวมถึงในสหรัฐฯ เองก็ตาม แม้ว่าในปี 2021 ราคาน้ำมันจะสูงถึง 85 ดอลลาร์ต่อบาร์เรล แต่การผลิตของสหรัฐฯ ก็ยังคงอยู่ที่ 1.5 ล้านบาร์เรลต่อวัน ซึ่งต่ำกว่าระดับสูงสุดก่อนเกิดวิกฤตโควิด นี่คือความเปลี่ยนแปลงที่เกิดขึ้นอย่างเห็นได้ชัด จากเมื่อก่อนที่สหรัฐฯ เคยผลิตน้ำมันมากกว่านี้ แต่ราคาน้ำมันก็ไม่เคยขยับขึ้นเกิน $60 ต่อบาร์เรลได้เลย สัญญาณทั้งหมดบ่งชี้ถึงการลงทุนในน้ำมันที่มีอยู่อย่างจำกัดในปี 2022

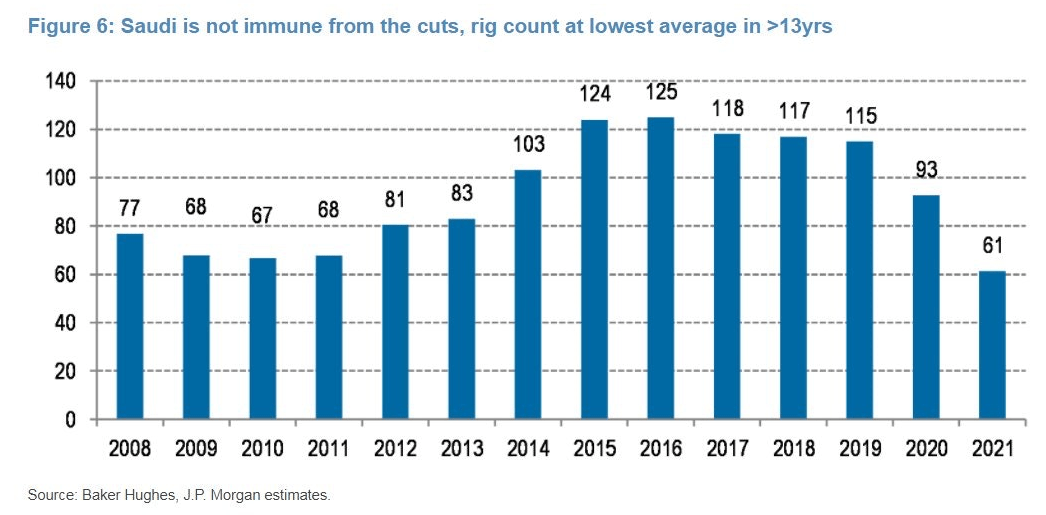

แน่นอนว่าเรื่องราวดีๆ แบบนี้รัฐบาลต้องปกปิดข้อมูลเอาไว้เป็นอย่างดี นี่ไม่ใช่ปรากฏการณ์ที่เกิดขึ้นในอเมริกาเท่านั้น แม้แต่กลุ่มประเทศผู้ผลิตและส่งออกน้ำมันอย่าง OPEC+ ที่มีพี่ใหญ่อย่างซาอุดีอาระเบีย ก็มีหลักฐานแสดงจำนวนแท่นขุดเจาะซึ่งอยู่ในระดับต่ำสุดในรอบกว่า 13 ปี ในกราฟประกอบด้านล่างนี้

ในขณะเดียวกัน ก็มีการพูดคุยกันมากขึ้นเรื่อยๆ ว่ารัสเซีย ซึ่งเป็นผู้ผลิตน้ำมันรายใหญ่อันดับสามของโลกก็อาจจะกำลังเจอกับขีดจำกัดการผลิตตามที่สำนักข่าวบลูมเบิร์กรายงานเมื่อเร็วๆ นี้ว่า:

“รัสเซียล้มเหลวในการเพิ่มกำลังการผลิตน้ำมันเมื่อเดือนที่แล้ว แม้จะมีโควตาเพิ่มขึ้นอย่างมากตามข้อตกลง OPEC+ นี่คือหลักฐานบ่งชี้ว่ารัสเซียได้ใช้น้ำมันที่มาจากภาคการผลิตทั้งหมดไปหมดแล้ว”

ดังนั้นแม้ว่ากลุ่ม OPEC+ จะยังมีความเป็นไปได้ในการเพิ่มกำลังการผลิตขึ้น ซึ่งรวมถึงการประกาศเพิ่มกำลังการผลิต 400,000 บาร์เรล/วันเมื่อต้นเดือนกุมภาพันธ์ที่ผ่านมา แต่ยังคงมีคำถามอยู่ว่า

“ต้องมีกำลังการผลิตสำรองทั่วโลกมากแค่ไหนถึงจะสามารถตอบสนองความต้องการที่มีระดับสูงสุดเป็นประวัติการณ์อย่างเช่นใน “ปีนี้” และ “หลังจากนี้” ได้?”

การเพิ่มความสามารถในการผลิตน้ำมันก่อให้เกิดความวุ่นวายทางภูมิศาสตร์ ยกตัวอย่างเช่น ความวุ่นวายในคาซัคสถานในปัจจุบัน และน้ำมัน 100 ดอลลาร์อาจเป็นเพียงจุดเริ่มต้นของราคาต้นทุนทุกอย่างที่จะสูงขึ้นอีกในอนาคต

การขยายตัวทางเศรษฐกิจยิ่งสนับสนุนให้ราคาน้ำมันปรับตัวขึ้น

ข้อมูลในอดีตเผยให้เห็นว่าสินค้าโภคภัณฑ์ โดยเฉพาะอย่างยิ่งพลังงาน มักจะได้อานิสงส์เชิงบวกในช่วงเวลาที่โลกกำลังอยู่ในการขยายตัวทางเศรษฐกิจตอนปลายของวัฐจักร

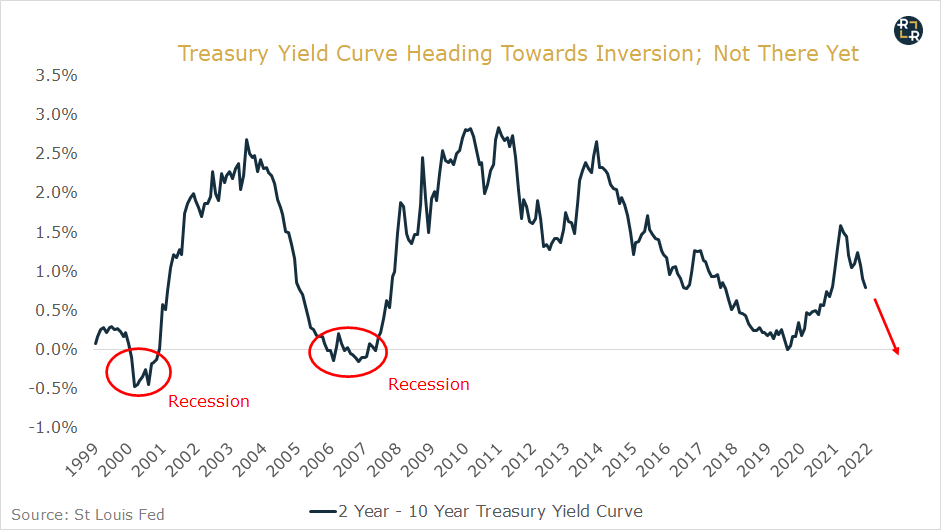

หลักฐานที่มาสนับสนุนแนวคิดนี้คือเส้นเปรียบเทียบอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ระยะสั้นและยาว ระหว่างอายุ 2 ปีกับ 10 ปี ครั้งสุดท้ายที่เห็นเส้นระยะสั้นขึ้นนำเส้นระยะยาว (หรือกลายเป็นลบ) ได้ต้องย้อนกลับไปตั้งแต่สมัยหลังยุคสงครามโลกครั้งที่สอง ที่เกิดการถดถอยทางเศรษฐกิจขึ้น เส้นอัตราผลตอบแทนฯ เริ่มส่งสัญญาณเตือนภัยมาตั้งแต่ปี 2021 ซึ่งในตอนนั้นยังไม่มีความชัดเจนมากนัก

ที่มา: Ross Report, with data from the St Louis Fed

พิจารณากรณีศึกษาทางเศรษฐกิจล่าสุดสองกรณี...

ในช่วงที่เกิดฟองสบู่อสังหาริมทรัพย์ ราคาอสังหาฯ พุ่งขึ้นสูงสุดและเริ่มพลิกกลับในปี 2006 ในช่วงเวลานั้น ราคาน้ำมันดิบพึ่งเริ่มการปรับขึ้นแบบพาราโบลา (ขึ้นแบบคล้อยตามกัน) เริ่มต้นจากราคาน้ำมันที่ปรับตัวสูงขึ้นมายืนอยู่ที่ 50 ดอลลาร์ต่อบาร์เรลในเดือนมกราคม 2007 ก่อนที่จะขยับตัวขึ้นอีก 18 เดือนหลังจากนั้น ขึ้นสร้างจุดสูงสุดเป็นประวัติการณ์ที่ 147 ดอลลาร์ในเดือนกรกฎาคม 2008

อัตราเงินเฟ้อที่พุ่งสูงขึ้นส่วนหนึ่งเกิดจากราคาพลังงานที่สูงขึ้น ในที่สุดก็ช่วยทำให้ฟองสบู่ที่อสังหาแตก การระบาดของอัตราเงินเฟ้อที่ช่วยทำให้เกิดฟองสบู่สินทรัพย์ในปี 2008 ซึ่งหากยึดเอาสิ่งที่เคยเกิดขึ้นนี้ มาพิจารณาเป็นภาพในปัจจุบัน ก็อาจจะเป็นประโยชน์ต่อโลกหลังจากปี 2022 และปีต่อๆ ไป (แต่ต้องมีชีวิตรอดให้พ้นยุคฟองสบู่แตกไปก่อน)

อีกหนึ่งตัวอย่างการเปรียบเทียบที่เกี่ยวข้องกับตลาดปัจจุบันคือช่วงฟองสบู่ดอทคอมระยะสุดท้าย ช่วงนั้นดัชนีแนสแด็กร่วงลงอย่างหนักในปี 1999 ราคาน้ำมันพุ่งขึ้นจาก 12 ดอลลาร์ต่อบาร์เรลในเดือนมกราคม 1999 ขึ้นไปสร้างสูงสุดที่ 37 ดอลลาร์ต่อบาร์เรลในเดือนตุลาคม 2000

จุดที่น่าสังเกตก็คือน้ำมันดิบยังคงเพิ่มขึ้นอย่างต่อเนื่องเป็นเวลาหลายเดือนหลังจากตลาดหุ้นผ่านจุดสูงสุดไปแล้ว และแม้ในขณะที่ฟองสบู่ดอทคอมจะแตกไปแล้ว ราคาน้ำมันดิบก็ทำเปรียบย่อตัวลดลงมา ก่อนที่จะสร้างขาขึ้นใหม่ที่ยิ่งใหญ่ที่สุดครั้งหนึ่งในปีต่อๆ ไป

ทั้งสองเหตุการณ์ฟังดูคุ้นๆไหม?

สรุปก็คือการลงทุนในปี 2022 ให้เลือกไปที่หุ้นกลุ่มพลังงานจะเป็นตัวเลือกที่ดีที่สุด เพราะบริษัทเหล่านี้จะได้รับอานิสงส์ขาขึ้นจากราคาน้ำมัน ที่กำลังอยู่ในช่วงต้นวัฐจักรของการเกิดฟองสบู่ ไม่ว่าจะเปรียบเทียบกับช่วงหลังสงครามโลก หรือยุคฟองสบู่ดอทคอม เราจะเห็นได้ว่านี่กำลังจะเป็นเพียงจุดเริ้่มต้นของขาขึ้นในตลาดน้ำมันดิบเท่านั้น

กองทุน ETF ที่เกี่ยวข้อง:

- United States Oil Fund, LP (NYSE:USO)

- Energy Select Sector SPDR® Fund (NYSE:XLE)

- SPDR® S&P Oil & Gas Exploration & Production ETF (NYSE:XOP)