หุ้นพลังงานและไฟฟ้าที่ควรจับตามอง ตามคําแนะนําของ Morgan Stanley

- สัปดาห์ที่ผ่านมา ผู้เล่นในตลาดคลายกังวลแนวโน้มดอกเบี้ยเฟดลงบ้าง หลังอัตราเงินเฟ้อ CPI ของสหรัฐฯ ในเดือนเมษายน ได้ชะลอลงตามที่ตลาดคาดหวังไว้

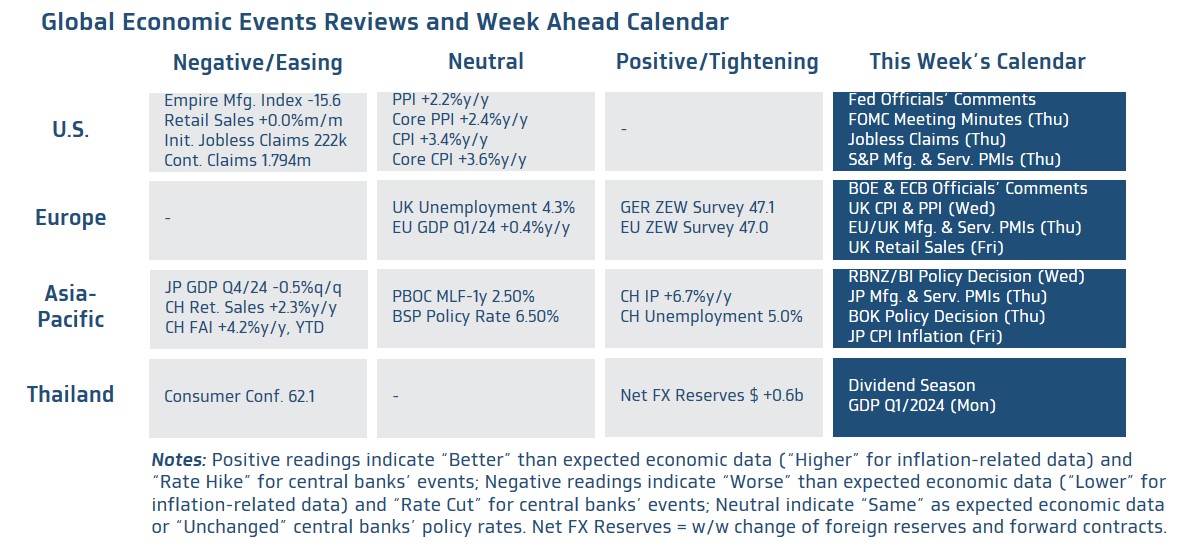

- ควรจับตา รายงานข้อมูลเศรษฐกิจสำคัญ อย่าง ดัชนี PMI ภาคการผลิตและภาคการบริการ ของบรรดาประเทศเศรษฐกิจหลัก ส่วนในฝั่งไทย ผู้เล่นในตลาดจะรอลุ้นรายงาน GDP ไตรมาสแรกของปีนี้

- เงินดอลลาร์มีโอกาสรีบาวด์แข็งค่าขึ้น หากดัชนี PMI ของสหรัฐฯ ออกมา “ดีกว่าคาด” ทำให้ผู้เล่นในตลาดยังคงกังวลแนวโน้มดอกเบี้ยเฟด นอกจากนี้ เงินดอลลาร์ก็อาจได้แรงหนุนจากการอ่อนค่าลงของเงินเยนญี่ปุ่น (JPY) หากรายงานข้อมูลเศรษฐกิจญี่ปุ่นออกมาแย่กว่าคาด ลดโอกาส BOJ ขึ้นดอกเบี้ยต่อ ในส่วนของค่าเงินบาท โมเมนตัมการแข็งค่าของเงินบาทอาจชะลอลงบ้าง โดยเงินบาทยังคงมีปัจจัยกดดันฝั่งอ่อนค่าจาก โฟลว์จ่ายเงินปันผลให้กับนักลงทุนต่างชาติที่สูงขึ้นจากสัปดาห์ก่อน นอกจากนี้ เงินบาทอาจอ่อนค่าลง หาก GDP ไตรมาสแรกออกมาแย่กว่าคาด ทำให้ผู้เล่นในตลาดเริ่มคาดหวังการลดดอกเบี้ยของธนาคารแห่งประเทศไทยอีกครั้ง อนึ่ง ควรจับตาทิศทางราคาทองคำ อย่างใกล้ชิด หลังราคาทองคำมีผลกับทิศทางเงินบาทพอสมควรในช่วงระยะสั้น

- มองกรอบเงินบาทสัปดาห์นี้

35.85-36.50 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

- ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ รายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตอุตสาหกรรมและภาคการบริการ โดย S&P Global (Manufacturing & Services PMIs) ในเดือนพฤษภาคม ซึ่งจะช่วยสะท้อนแนวโน้มเศรษฐกิจสหรัฐฯ ได้ โดยหากดัชนี PMI ออกมาดีกว่าคาด และดัชนีในส่วนราคาปรับตัวขึ้นต่อเนื่อง สะท้อนความเสี่ยงที่เงินเฟ้อจะชะลอตัวลงช้า ก็อาจทำให้ผู้เล่นในตลาดกลับมากังวลแนวโน้มดอกเบี้ยเฟดมากขึ้น หนุนให้ทั้งเงินดอลลาร์และบอนด์ยีลด์สหรัฐฯ มีโอกาสปรับตัวขึ้นได้ นอกจากนี้ ผู้เล่นในตลาดจะรอจับตาถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด หลังล่าสุด อัตราเงินเฟ้อ CPI ได้ชะลอลง ขณะที่ข้อมูลเศรษฐกิจสหรัฐฯ อื่นๆ ก็สะท้อนภาพการชะลอลงของกิจกรรมทางเศรษฐกิจเพิ่มเติม อย่างไรก็ดี จากการประเมินถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดในช่วงที่ผ่านมา เรามองว่า สัปดาห์นี้ โทนการสื่อสารโดยรวม อาจยังคงสงวนท่าทีต่อการสนับสนุนการลดดอกเบี้ย และบรรดาเจ้าหน้าที่เฟด ก็อาจย้ำจุดยืนไม่รีบลดดอกเบี้ย จนกว่าจะมั่นใจแนวโน้มการชะลอตัวลงของเงินเฟ้อ หรือ เศรษฐกิจสหรัฐฯ กลับมาชะลอตัวลงหนัก ซึ่งอาจสะท้อนจากยอดการจ้างงานที่ลดลงต่อเนื่อง จนทำให้อัตราการว่างงานพุ่งสูงขึ้น

- ฝั่งยุโรป – ผู้เล่นในตลาดจะรอลุ้นรายงานข้อมูลเศรษฐกิจสำคัญของอังกฤษ ทั้งอัตราเงินเฟ้อ CPI ดัชนีราคาผู้ผลิต PPI และดัชนี PMI ภาคการผลิตและภาคการบริการ รวมถึงถ้อยแถลงของบรรดาเจ้าหน้าที่ธนาคารกลางอังกฤษ (BOE) เพื่อประเมินจังหวะที่ BOE อาจเริ่มทยอยลดดอกเบี้ยนโยบายได้ในปีนี้ เช่นเดียวกันกับในฝั่งยูโรโซน ผู้เล่นในตลาดจะรอจับตา รายงานดัชนี PMI ภาคการผลิตและภาคการบริการ รวมถึงถ้อยแถลงของบรรดาเจ้าหน้าที่ธนาคารกลางยุโรป (ECB) เพื่อประเมินแนวโน้มการดำเนินนโยบายการเงินในระยะข้างหน้าของ ECB

- ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจญี่ปุ่น ทั้งรายงานดัชนี PMI ภาคการผลิตและภาคการบริการ รวมถึงอัตราเงินเฟ้อ CPI เพื่อประเมินโอกาสที่ธนาคารกลางญี่ปุ่น (BOJ) จะทยอยปรับขึ้นดอกเบี้ยนโยบายในช่วงที่เหลือของปีนี้ โดยผู้เล่นในตลาดยังคงคาดหวังว่า BOJ อาจมีโอกาสทยอยขึ้นดอกเบี้ยต่อได้บ้างในปีนี้ 1-2 ครั้ง ในส่วนนโยบายการเงิน ตลาดคาดว่า ธนาคารกลางอินโดนีเซีย (BI) ธนาคารกลางนิวซีแลนด์ (RBNZ) และธนาคารกลางเกาหลีใต้ (BOJ) จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับปัจจุบัน 6.25%, 5.50% และ 3.50% ตามลำดับ โดยเรามองว่า บรรดาธนาคารกลางส่วนใหญ่ในฝั่งเอเชีย ต่างก็รอจังหวะที่จะทยอยลดดอกเบี้ยลง หลังอัตราเงินเฟ้อในหลายประเทศได้ชะลอลง เข้าสู่เป้าหมายของธนาคารกลาง ทว่า ธนาคารกลางส่วนใหญ่อาจรอให้เฟดเริ่มทยอยลดดอกเบี้ยได้จริง หรือมีแนวโน้มทยอยลดดอกเบี้ยลงได้ เพื่อลดความเสี่ยงและแรงกดดันต่อค่าเงินของประเทศนั้นๆ อาทิ ในฝั่ง BI ได้มีการขึ้นดอกเบี้ยในช่วงก่อนหน้า เพื่อลดแรงกดดันต่อค่าเงินรูเปียะห์ (IDR)

- ฝั่งไทย – ผู้เล่นในตลาดจะรอลุ้น รายงานอัตราการเติบโตเศรษฐกิจในไตรมาสแรกของปีนี้ ซึ่งนักวิเคราะห์ส่วนใหญ่คาดว่า เศรษฐกิจไทยจะขยายตัวราว +0.6% จากไตรมาสก่อนหน้า หรือ คิดเป็น +0.8% จากช่วงเวลาเดียวกันของปีก่อน ตามการขยายตัวต่อเนื่องของการบริโภคภาคเอกชนและการท่องเที่ยว ทว่า การส่งออกและการใช้จ่าย รวมถึงการลงทุนของภาครัฐ อาจเป็นปัจจัยฉุดเศรษฐกิจในไตรมาสแรก ทั้งนี้ หากเศรษฐกิจกลับขยายตัวได้แย่กว่าคาดไปมาก หรือ “หดตัว” อาจทำให้ผู้เล่นในตลาดกลับมาเชื่อว่า ธนาคารแห่งประเทศไทยมีโอกาสลดดอกเบี้ยได้ในปีนี้ ส่วนในสัปดาห์นี้ เราประเมินว่า โฟลว์ธุรกรรมจ่ายเงินปันผลให้กับนักลงทุนต่างชาติราว 1.3 หมื่นล้านบาทในสัปดาห์นี้ อาจเป็นปัจจัยที่กดดันให้เงินบาทผันผวนอ่อนค่าลงได้บ้าง แต่หากนักลงทุนต่างชาติยังคงทยอยกลับเข้าซื้อสินทรัพย์ไทย ก็พอจะช่วยลดทอนแรงกดดันฝั่งอ่อนค่าต่อเงินบาท จากโฟลว์ธุรกรรมจ่ายเงินปันผลได้