สัญญาซื้อขายล่วงหน้าวอลล์สตรีทร่วงขณะน้ำมันพุ่งต่อเนื่องจากการโจมตีช่องแคบฮอร์มุซ

- สัปดาห์ที่ผ่านมา รายงานข้อมูลเศรษฐกิจสหรัฐฯ ส่วนใหญ่ออกมาแย่กว่าคาด เมื่อเทียบกับภูมิภาคอื่นๆ

- ควรระวังความผันผวนในช่วงตลาดทยอยรับรู้ รายงานข้อมูลเศรษฐกิจสำคัญสหรัฐฯ ทั้งดัชนีราคาผู้ผลิต PPI และอัตราเงินเฟ้อ CPI พร้อมรอจับตา ถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด โดยเฉพาะประธานเฟด

- เงินดอลลาร์อาจเลือกทิศทางในระยะสั้น ตามรายงานข้อมูลสัญญาณเงินเฟ้อสหรัฐฯ โดยหากทั้งดัชนี PPI และอัตราเงินเฟ้อ CPI ออกมา “สูงกว่าคาด” ก็อาจทำให้ผู้เล่นในตลาดต่างกังวลแนวโน้มดอกเบี้ยเฟด หนุนให้ทั้ง เงินดอลลาร์และบอนด์ยีลด์สหรัฐฯ ปรับตัวขึ้นต่อเนื่อง ในส่วนของค่าเงินบาท เงินบาทเสี่ยงผันผวนสูงไปตามมุมมองของผู้เล่นในตลาดต่อแนวโน้มดอกเบี้ยเฟด ทั้งนี้ เงินบาทยังคงมีปัจจัยกดดันฝั่งอ่อนค่าจาก โฟลว์จ่ายเงินปันผลให้กับนักลงทุนต่างชาติ รวมถึงแรงซื้อเงินดอลลาร์ในจังหวะเงินบาทแข็งค่าขึ้น และต้องระวังความผันผวนของฟันด์โฟลว์นักลงทุนต่างชาติ หากบรรยากาศในตลาดการเงินกลับมา “ปิดรับความเสี่ยง” และนอกเหนือจากปัจจัยข้างต้น ควรจับตาทิศทางราคาทองคำ เงินเยนญี่ปุ่นและเงินหยวนจีน ที่อาจส่งผลกระทบต่อทิศทางเงินบาทได้ในช่วงนี้

- มองกรอบเงินบาทสัปดาห์นี้

36.40-37.15 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

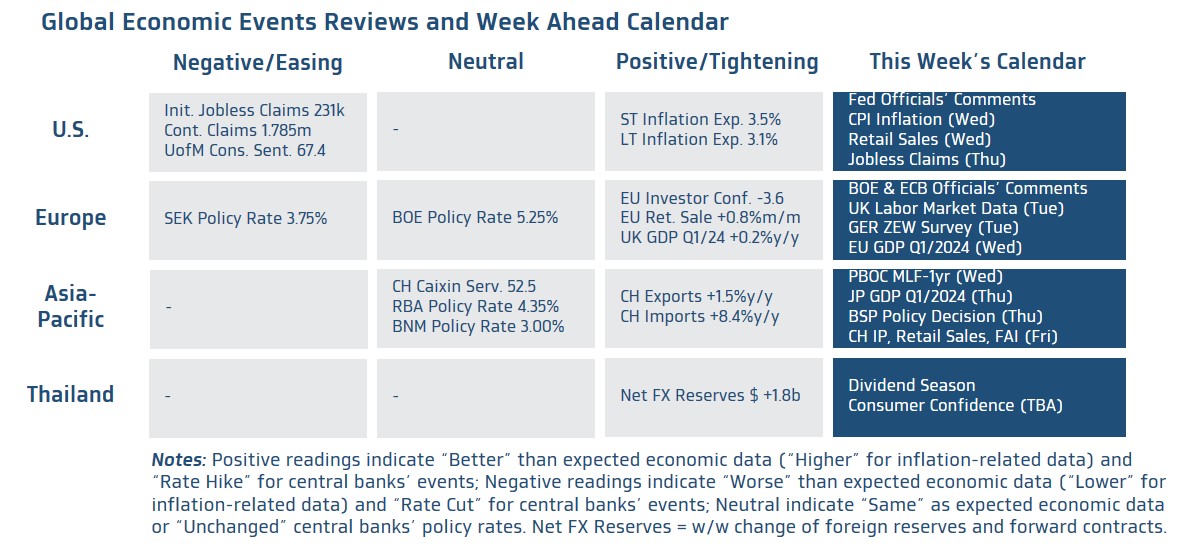

- ฝั่งสหรัฐฯ – ไฮไลท์สำคัญจะอยู่ที่ รายงานข้อมูลเศรษฐกิจที่จะช่วยสะท้อนแนวโน้มเงินเฟ้อสหรัฐฯ ทั้ง ดัชนีราคาผู้ผลิต PPI และอัตราเงินเฟ้อ CPI ซึ่งหากข้อมูลดังกล่าวออกมาสูงกว่าคาด โดยเฉพาะในส่วนของโมเมนตัมรายเดือน (%m/m) ก็จะยิ่งทำให้ผู้เล่นในตลาดกังวลแนวโน้มดอกเบี้ยเฟดมากขึ้น และกลับมาประเมินว่า เฟดมีโอกาสลดดอกเบี้ยได้ราว 1 ครั้ง หรือ อาจไม่ลดดอกเบี้ยเลยในปีนี้ (เรายังคงมองว่า เศรษฐกิจสหรัฐฯ มีโอกาสชะลอตัวลงมากขึ้น ทำให้เฟดอาจลดดอกเบี้ยราว 3-4 ครั้ง ได้) ซึ่งในกรณีดังกล่าว ทั้งเงินดอลลาร์และบอนด์ยีลด์สหรัฐฯ มีโอกาสปรับตัวขึ้นต่อได้ ตามการปรับลดความคาดหวังต่อการทยอยลดดอกเบี้ยของเฟด นอกจากนี้ ผู้เล่นในตลาดจะรอจับตาถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด โดยเฉพาะประธานเฟด Jerome Powell หลังล่าสุด ข้อมูลตลาดแรงงานสหรัฐฯ ได้ชะลอตัวลงมากขึ้น ทว่าข้อมูลด้านเงินเฟ้อ ก็อาจยังไม่ได้ชะลอตัวลงชัดเจน อย่างที่เฟดต้องการ ซึ่งจากการประเมินถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดในช่วงที่ผ่านมา เรามองว่า สัปดาห์นี้ โทนการสื่อสารโดยรวม อาจยังคงสงวนท่าทีต่อการสนับสนุนการลดดอกเบี้ย และเสี่ยงที่จะเห็นบรรดาเจ้าหน้าที่เฟด ย้ำจุดยืนไม่รีบลดดอกเบี้ยหรือบางส่วนอาจสนับสนุนการเดินหน้าขึ้นดอกเบี้ยต่อได้ หากรายงานข้อมูลเกี่ยวกับเงินเฟ้อสหรัฐฯ ออกมาสูงกว่าคาด

- ฝั่งยุโรป – ผู้เล่นในตลาดจะรอลุ้นรายงานข้อมูลตลาดแรงงานอังกฤษ รวมถึงถ้อยแถลงของบรรดาเจ้าหน้าที่ธนาคารกลางอังกฤษ (BOE) เพื่อประเมินโอกาสที่ BOE อาจเริ่มทยอยลดดอกเบี้ยนโยบายได้ในการประชุมเดือนมิถุนายน ส่วนทางฝั่งยูโรโซน ผู้เล่นในตลาดจะรอจับตา รายงาน GDP ยูโรโซน ในไตรมาสแรกของปีนี้ รวมถึง ดัชนีความเชื่อมั่นทางเศรษฐกิจของเยอรมนี (ZEW Economic Sentiment) พร้อมกับรอจับตา ถ้อยแถลงของบรรดาเจ้าหน้าที่ธนาคารกลางยุโรป (ECB) เพื่อประเมินแนวโน้มการดำเนินนโยบายการเงินในระยะข้างหน้าของ ECB ซึ่งผู้เล่นในตลาดต่างคาดว่า ECB จะเริ่มทยอยลดดอกเบี้ยในการประชุมเดือนมิถุนายน

- ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอประเมินแนวโน้มการฟื้นตัวเศรษฐกิจจีน จากรายงานข้อมูลเศรษฐกิจสำคัญ อาทิ ยอดค้าปลีกและยอดผลผลิตอุตสาหกรรม (Industrial Production) ส่วนในฝั่งญี่ปุ่น ตลาดจะรอจับตารายงาน GDP ไตรมาสแรกของปีนี้ เพื่อประเมินโอกาสที่ธนาคารกลางญี่ปุ่น (BOJ) จะทยอยปรับขึ้นดอกเบี้ยนโยบายในช่วงที่เหลือของปีนี้ ในส่วนนโยบายการเงิน ตลาดคาดว่า ธนาคารกลางฟิลิปปินส์ (BSP) จะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับปัจจุบัน 6.50% โดยทาง BSP อาจรอเฟดเริ่มทยอยลดดอกเบี้ยได้จริง หรือมีแนวโน้มทยอยลดดอกเบี้ยลงได้ เพื่อลดความเสี่ยงและแรงกดดันต่อค่าเงิน ส่วนแนวโน้มเงินเฟ้อของฟิลิปปินส์ก็ชะลอลงต่อเนื่องเข้าสู่กรอบเป้าของ BSP

- ฝั่งไทย – เราประเมินว่า โฟลว์ธุรกรรมจ่ายเงินปันผลให้กับนักลงทุนต่างชาติราว 5.7 พันล้านบาทในสัปดาห์นี้ อาจเป็นปัจจัยที่กดดันให้เงินบาทผันผวนอ่อนค่าลงได้บ้าง ทั้งนี้ ยอดจ่ายเงินปันผล ถือว่า ลดลงพอสมควรจากช่วงก่อนหน้าที่มีการจ่ายเกิน 1 หมื่นล้านบาทในแต่ละสัปดาห์ และหากนักลงทุนต่างชาติทยอยกลับเข้าซื้อสินทรัพย์ไทย ก็พอจะช่วยลดทอนแรงกดดันฝั่งอ่อนค่าต่อเงินบาท จากโฟลว์ธุรกรรมจ่ายเงินปันผลได้