ราคา Bitcoin วันนี้: ลดลงที่ $76k หลังจากแตะระดับต่ำสุดในรอบ 15 เดือนจากการเทขายครั้งใหญ่

- สัปดาห์ที่ผ่านมา เงินบาททยอยแข็งค่าขึ้น ตามการปรับตัวขึ้นของราคาทองคำ แม้ว่าเงินดอลลาร์จะแข็งค่าขึ้นจากรายงานข้อมูลเศรษฐกิจที่ออกมาดีกว่าคาดก็ตาม

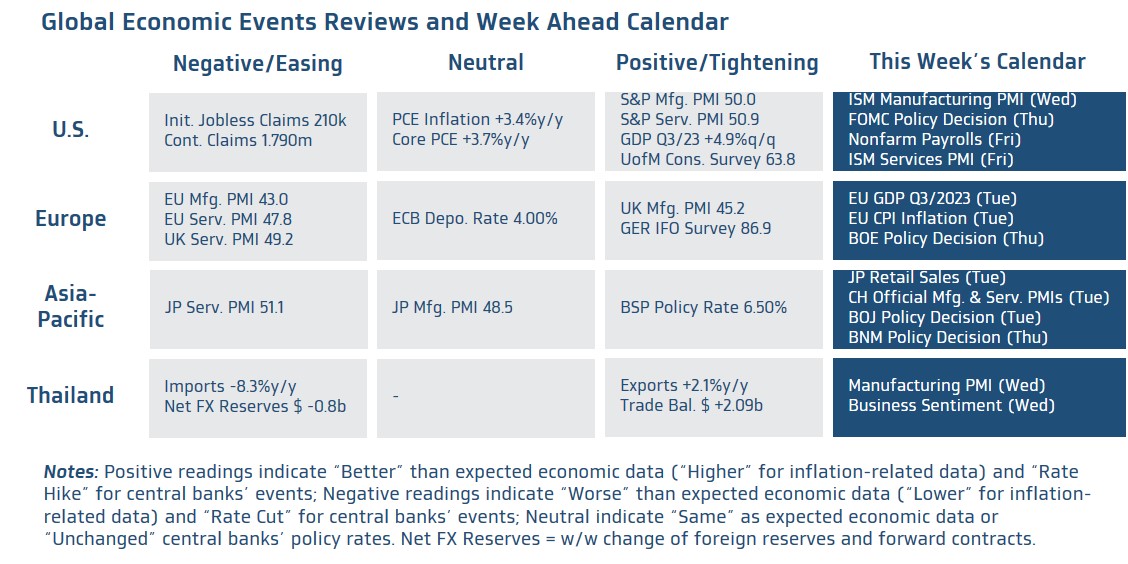

- ควรจับตา การประชุมบรรดาธนาคารกลางหลัก (เฟด BOE และ BOJ) รวมถึง รายงานข้อมูลเศรษฐกิจสำคัญของสหรัฐฯ และจีน พร้อมติดตามรายงานผลประกอบการบริษัทจดทะเบียน และสถานการณ์สงคราม

- สถานการณ์สงครามที่ทวีความรุนแรงมากขึ้น อาจหนุนการถือครองสินทรัพย์ปลอดภัย อาทิ เงินดอลลาร์ ทองคำ และพันธบัตรรัฐบาล นอกจากนี้ เงินดอลลาร์อาจผันผวนไปตามมุมมองของผู้เล่นในตลาดต่อแนวโน้มนโยบายการเงินเฟด โดยเงินดอลลาร์มีโอกาสแข็งค่าขึ้น หากภาพเศรษฐกิจสหรัฐฯ ยังคงแข็งแกร่งกว่าคาดและเฟดยังย้ำจุดยืนพร้อมใช้นโยบายการเงินที่เข้มงวดได้นาน ในส่วนของค่าเงินบาท มีแนวโน้มผันผวนไปตามทิศทางเงินดอลลาร์ ราคาทองคำและราคาน้ำมันดิบ โดยต้องจับตาสถานการณ์สงครามอย่างใกล้ชิด ทั้งนี้ ฟันด์โฟลว์นักลงทุนต่างชาติอาจยังมีทิศทางไม่ชัดเจน จนกว่าตลาดจะกลับมาเปิดรับความเสี่ยงมากขึ้น ซึ่งจะขึ้นกับรายงานผลประกอบการของบรรดาบริษัทจดทะเบียนและสถานการณ์สงคราม

- มองกรอบเงินบาทสัปดาห์นี้

35.85-36.60 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

- ฝั่งสหรัฐฯ – จากการประเมินถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดในช่วงที่ผ่านมา ซึ่งต่างกังวลต่อแนวโน้มภาวะการเงิน (Financial Conditions) ที่ตึงตัวมากขึ้น ตามการปรับตัวขึ้นของบอนด์ยีลด์ 10 ปี สหรัฐฯ รวมถึงมุมมองของผู้เล่นในตลาดที่คาดว่าเฟดจะคงอัตราดอกเบี้ยในการประชุมครั้งนี้ (โอกาส 97% จาก CME FedWatch Tool) และสถานการณ์สงครามที่ยังมีความไม่แน่นอนและเสี่ยงที่จะบานปลายมากขึ้น ทำให้ เรามองว่า คณะกรรมการนโยบายการเงินเฟด (FOMC) จะมีมติ “คง” อัตราดอกเบี้ยที่ระดับ 5.25-5.50% อย่างไรก็ดี เราจะจับตาการส่งสัญญาณต่อแนวโน้มเศรษฐกิจและทิศทางนโยบายการเงินของเฟด ผ่านถ้อยแถลงของประธานเฟดในช่วงหลังรับรู้ผลการประชุม และถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดท่านอื่นๆ ในสัปดาห์นี้ เนื่องจากผู้เล่นในตลาดยังคงให้โอกาสราว 30% ที่เฟดจะสามารถเดินหน้าขึ้นดอกเบี้ยได้ในช่วงต้นปีหน้า และผู้เล่นในตลาดยังคงมองว่า เฟดอาจคงอัตราดอกเบี้ยที่ระดับสูงได้นาน (Higher for Longer) ทั้งนี้ เราคาดว่า มุมมองของผู้เล่นในตลาดต่อทิศทางนโยบายการเงินของเฟด อาจขึ้นกับรายงานข้อมูลเศรษฐกิจสำคัญ อาทิ รายงานดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตและภาคการบริการ (ISM Manufacturing and Services PMIs) เดือนตุลาคม และรายงานข้อมูลตลาดแรงงาน อย่าง ยอดการจ้างงานนอกภาคเกษตรกรรม (Nonfarm Payrolls) โดยหากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ออกมาดีกว่าคาดและสะท้อนภาพเศรษฐกิจที่ยังคงแข็งแกร่ง ก็อาจยิ่งทำให้ ผู้เล่นในตลาดกังวลแนวโน้มการเดินหน้าขึ้นดอกเบี้ยของเฟดและแนวโน้มเฟดคงอัตราดอกเบี้ยที่ระดับสูงมากขึ้น ทั้งนี้ ควรระวังการตีความข้อมูลการจ้างงาน โดยรายงานยอดการจ้างงานอาจไม่สามารถสะท้อนภาวะการจ้างงานได้ดีนัก หลังการประท้วงหยุดงานของกลุ่มสหภาพยานยนต์ (UAW) เริ่มคลี่คลายลง ทำให้อาจมียอดการจ้างงานจากกลุ่มยานยนต์เพิ่มขึ้นหลายหมื่นราย และนอกเหนือจากปัจจัยดังกล่าว เรามองว่า ควรจับตารายงานผลประกอบการของบรรดาบริษัทจดทะเบียนอย่างใกล้ชิด ซึ่งอาจส่งผลกระทบต่อบรรยากาศในตลาดการเงินได้

- ฝั่งยุโรป – เรามองว่า แนวโน้มเศรษฐกิจอังกฤษและอัตราเงินเฟ้อที่ชะลอลงชัดเจนในช่วงที่ผ่านมา อาจทำให้ธนาคารกลางอังกฤษ (BOE) เลือกที่จะ “คง” อัตราดอกเบี้ยไว้ที่ระดับ 5.25% ทั้งนี้ ควรจับตาการประเมินแนวโน้มเศรษฐกิจและทิศทางนโยบายการเงินจากผู้ว่าฯ BOE อย่างใกล้ชิด โดยถ้อยแถลงดังกล่าวก็อาจส่งผลกระทบต่อทิศทางของเงินปอนด์อังกฤษได้ นอกจากนี้ ผู้เล่นในตลาดจะรอลุ้นรายงานข้อมูลเศรษฐกิจสำคัญของยูโรโซน อย่าง อัตราการเติบโตเศรษฐกิจในไตรมาสที่ 3 และอัตราเงินเฟ้อ CPI โดยเรามองว่า หากรายงานข้อมูลเศรษฐกิจดังกล่าว ยังคงสะท้อนภาพรวมเศรษฐกิจยูโรโซนที่ไม่สดใสนัก และจากแนวโน้มการชะลอตัวลงของอัตราเงินเฟ้อยูโรโซน ทำให้เรามั่นใจว่า ธนาคารกลางยุโรป (ECB) ได้จบรอบการขึ้นดอกเบี้ยไปแล้วที่ระดับ 4.00% (Deposit Facility Rate) ทั้งนี้ ภาพดังกล่าวก็อาจเป็นปัจจัยกดดันเงินยูโร ทำให้เงินยูโรมีโอกาสผันผวนอ่อนค่าลง ทว่าสำหรับเงินยูโร อาจต้องจับตาทิศทางตลาดหุ้นยุโรปอย่างใกล้ชิด โดยเฉพาะในช่วงนี้ที่จะมีการรายงานผลประกอบการของบรรดาบริษัทจดทะเบียน

- ฝั่งเอเชีย – เราประเมินว่า ธนาคารกลางญี่ปุ่น (BOJ) จะตัดสินใจ “คง” อัตราดอกเบี้ยนโยบายไว้ที่ระดับ -0.10% และจะยังไม่เปลี่ยนแปลงนโยบาย Yield Curve Control อย่างไรก็ดี เราจะจับตาว่า BOJ จะมีการส่งสัญญาณพร้อมทยอยปรับนโยบายการเงินหรือไม่ หลังอัตราเงินเฟ้อยังคงอยู่ในระดับสูงกว่าเป้าหมาย 2% พอสมควรมาเป็นเวลานาน ขณะเดียวกันเงินเยนญี่ปุ่นก็อ่อนค่าลงใกล้ระดับ 150 เยนต่อดอลลาร์ ส่วนทางฝั่งธนาคารกลางมาเลเซีย (BNM) เราก็มองว่า จากแนวโน้มการชะลอตัวลงของทั้งภาพรวมเศรษฐกิจและอัตราเงินเฟ้อ อาจทำให้ BNM “คง” อัตราดอกเบี้ยที่ระดับ 3.00% เช่นกัน นอกจากนี้ ตลาดจะรอลุ้นรายงานดัชนี PMI ของจีน ในเดือนตุลาคม โดยหากรายงานดัชนี PMI ของจีนสะท้อนภาพการฟื้นตัวของเศรษฐกิจที่ดีขึ้นต่อเนื่อง ก็อาจช่วยหนุนให้ผู้เล่นในตลาดเดินหน้าเปิดรับความเสี่ยงการลงทุนในสินทรัพย์จีน ซึ่งจะส่งผลให้เงินหยวนจีนและสกุลเงินฝั่งเอเชียทยอยแข็งค่าขึ้นได้