เงินเอเชียทรงตัวขณะที่ดอลลาร์ชะลอตัว; เยนอ่อนค่าท่ามกลางการเลือกตั้ง

-

สัปดาห์ที่ผ่านมา ความกังวลแนวโน้มเฟดอาจเดินหน้าขึ้นดอกเบี้ยต่อเนื่องและความกังวลแนวโน้มการเกิดภาวะเศรษฐกิจถดถอย (recession) ในฝั่งเศรษฐกิจหลัก กดดันให้ตลาดพลิกกลับมาปิดรับความเสี่ยง

-

ไฮไลท์สำคัญ จะอยู่ที่รายงานอัตราเงินเฟ้อทั่วไป CPI สหรัฐฯ รวมถึงผลการประชุมธนาคารกลางสหรัฐฯ ( FOMC) เดือนธันวาคม นอกจากนี้ ควรติดตามผลการประชุมของธนาคารกลางยุโรป (ECB) และธนาคารกลางอังกฤษ (BOE)

-

ระวังความกังวลแนวโน้มเงินเฟ้อสหรัฐฯ และการขึ้นดอกเบี้ยเฟด หนุนให้เงินดอลลาร์แข็งค่าขึ้น โดยเฉพาะในกรณีที่เงินเฟ้อสหรัฐฯ ไม่ได้ชะลอลงมาก และเฟดส่งสัญญาณเดินหน้าขึ้นดอกเบี้ยจนแตะระดับสูงกว่าที่ตลาดคาดไว้ที่ระดับ 5.25% อนึ่ง หาก ECB และ BOE ย้ำจุดยืนเดินหน้าขึ้นดอกเบี้ยต่อเนื่อง ก็อาจช่วยชะลอการแข็งค่าของเงินดอลลาร์ได้บ้าง ส่วนเงินบาทมีโอกาสผันผวนฝั่งอ่อนค่าได้ และควรระวังแรงขายทำกำไรสินทรัพย์เสี่ยงในระยะสั้น นอกจากนี้ หากราคาทองคำย่อตัวลง (ซึ่งอาจเป็นการพักฐานเพื่อปรับตัวขึ้นต่อ) ก็อาจมีโฟลว์ซื้อทองคำในจังหวะย่อตัวเพิ่มมากขึ้น ซึ่งสามารถกดดันให้เงินบาทอ่อนค่าลงได้เช่นกัน

-

มองกรอบเงินบาทสัปดาห์นี้

34.50-35.20 บาท/ดอลลาร์

มุมมองเศรษฐกิจทั่วโลก

-

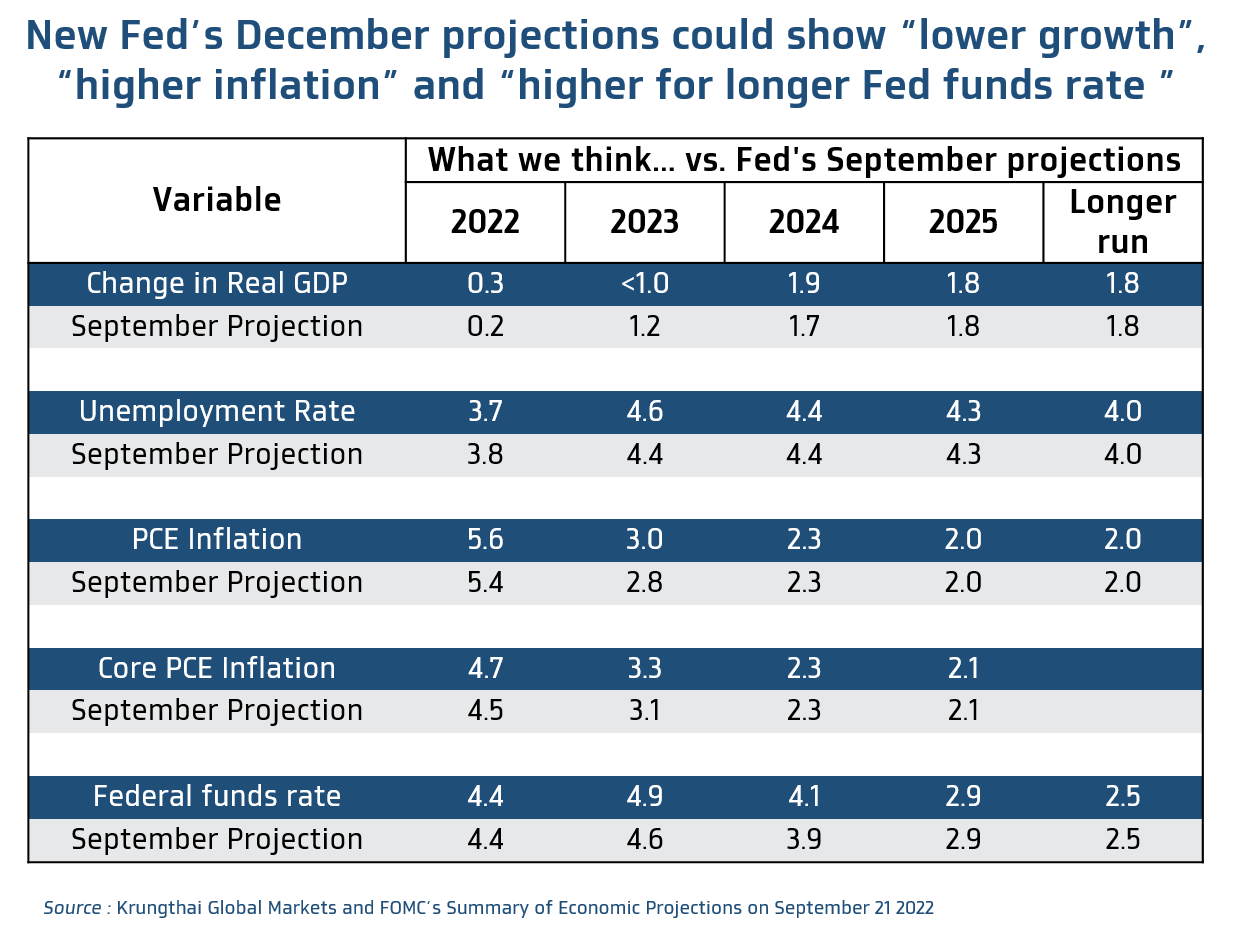

ฝั่งสหรัฐฯ – ตลาดมองว่า อัตราเงินเฟ้อทั่วไป CPI ของสหรัฐฯ ในเดือนพฤศจิกายน อาจชะลอลงสู่ระดับ 7.3% ตามการปรับตัวลงของราคาพลังงาน ปัญหา Supply Chain ที่คลี่คลายลงมาก รวมถึงการลดราคาสินค้าของผู้ประกอบการเพื่อบริหารสินค้าคงคลัง อย่างไรก็ดี อัตราเงินเฟ้อพื้นฐาน (Core CPI) อาจชะลอลงไม่มากนัก สู่ระดับ 6.1% หนุนโดยการใช้จ่ายของคนอเมริกันที่ยังดีอยู่ สอดคล้องกับภาพตลาดแรงงานสหรัฐฯ ที่ยังคงแข็งแกร่งและตึงตัว ซึ่งเราคาดว่า แม้อัตราเงินเฟ้อสหรัฐฯ อาจผ่านจุดสูงสุดไปแล้วและมีแนวโน้มชะลอลง แต่แรงกดดันเงินเฟ้อที่ยังคงมีอยู่จะส่งผลให้ ธนาคารกลางสหรัฐฯ หรือ เฟด ตัดสินใจเดินหน้าขึ้นดอกเบี้ยต่อเนื่อง แต่ในอัตราชะลอลง (+50bps จาก +75bps) สู่ระดับ 4.25%-4.50% และมีความเป็นไปได้ว่า ประธานเฟดรวมถึงบรรดาเจ้าหน้าที่เฟดอาจแสดงความกังวลแนวโน้มเงินเฟ้อพื้นฐานที่ชะลอตัวลงช้ากว่าคาด ซึ่งอาจสะท้อนผ่านมุมมองของบรรดาเจ้าหน้าที่เฟดที่จะสนับสนุนการเดินหน้าขึ้นดอกเบี้ยจนแตะระดับ 5.00% หรือ 5.25% (ค่ากลางของคาดการณ์อัตราดอกเบี้ยนโยบายสิ้นปี 2023 อาจอยู่ที่ระดับ 4.875%) รวมถึงการปรับประมาณการอัตราเงินเฟ้อทั่วไปและอัตราเงินเฟ้อพื้นฐานเพิ่มขึ้นสำหรับปี 2022 และ 2023 ทั้งนี้ ผู้เล่นในตลาดจะรอจับตาการปรับประมาณการอัตราการเติบโตเศรษฐกิจและอัตราว่างงานของเฟด โดยเราคาดว่า ภาพเศรษฐกิจสหรัฐฯ ที่ชะลอตัวลงมากขึ้น อาจทำให้เฟดพิจารณาปรับลดอัตราการเติบโตเศรษฐกิจในปี 2023 สู่ระดับต่ำกว่า +1.0% (vs. +1.2% ในคาดการณ์ ณ การประชุมเดือนกันยายน) พร้อมปรับเพิ่มอัตราการว่างงานสู่ระดับ 4.6% (vs. 4.4% ในคาดการณ์ครั้งก่อน)

-

ฝั่งยุโรป – ตลาดประเมินว่า ภาพรวมเศรษฐกิจยุโรปอาจไม่ได้เลวร้ายลงมาก อย่างที่ตลาดเคยกังวลก่อนหน้า สะท้อนผ่านดัชนีความเชื่อมั่นทางเศรษฐกิจของเยอรมนี (ZEW Survey) ที่จะปรับตัวขึ้นสู่ระดับ -27 จุด ในเดือนธันวาคม (ดัชนีต่ำกว่า 0 หมายถึง มุมมองเชิงลบต่อแนวโน้มเศรษฐกิจ) รวมถึงดัชนี PMI ภาคการผลิตและภาคการบริการของยูโรโซนในเดือนธันวาคม ที่อาจทรงตัวที่ระดับ 47.1 จุด และ 48.5 จุด ตามลำดับ สะท้อนว่า กิจกรรมทางเศรษฐกิจในภาคการผลิตและภาคการบริการของยูโรโซนแม้จะยังคงหดตัวอยู่ แต่ก็ไม่ได้หดตัวในอัตราเร่งขึ้น ในส่วนนโยบายการเงิน เรามองว่า แม้โดยรวมภาพเศรษฐกิจยุโรป (ยูโรโซนและอังกฤษ) จะชะลอลงชัดเจน แต่ปัญหาที่สำคัญ คือ อัตราเงินเฟ้อที่อยู่ในระดับสูงถึง 10% ซึ่งจะทำให้ ธนาคารกลางยุโรป (ECB) และธนาคารกลางอังกฤษ (BOE) อาจเลือกเดินหน้าขึ้นดอกเบี้ยต่อเนื่อง แต่ในอัตราชะลอลง (+50bps จาก +75bps) ทำให้อัตราดอกเบี้ยนโยบาย Deposit Facility Rate ของ ECB ปรับขึ้นสู่ระดับ 2.00% ส่วนอัตราดอกเบี้ยนโยบาย Bank Rate ของ BOE ก็จะปรับขึ้นสู่ระดับ 3.50% อนึ่ง ผู้เล่นในตลาดจะให้ความสนใจต่อมุมมองของทาง ECB และ BOE ต่อแนวโน้มการขึ้นดอกเบี้ย โดยเฉพาะจุดสูงสุดของอัตราดอกเบี้ยนโยบาย

-

ฝั่งเอเชีย – ตลาดมองว่า การทยอยเปิดประเทศของญี่ปุ่นจะช่วยหนุนให้ดัชนีความเชื่อมั่นทางเศรษฐกิจ สำรวจโดยธนาคารกลางญี่ปุ่น (Tankan Survey) ในส่วนของผู้ประกอบการนอกภาคการผลิตอุตสาหกรรมปรับตัวดีขึ้นต่อเนื่องในไตรมาสที่ 4 อาทิ ดัชนีความเชื่อมั่นผู้ประกอบการรายใหญ่อาจปรับตัวขึ้นแตะระดับ 16 จุด สอดคล้องกับดัชนี PMI ภาคการบริการในเดือนธันวาคม ที่จะปรับตัวขึ้นสู่ระดับ 50.5 จุด ในขณะที่ การชะลอตัวของเศรษฐกิจโลกและจีนจะกดดันให้ภาคอุตสาหกรรมของญี่ปุ่นชะลอลงตัวลง สอดคล้องกับดัชนีความเชื่อมั่นของผู้ประกอบการในฝั่งภาคอุตสาหกรรมที่จะลดลงสู่ระดับ 7 จุด สำหรับผู้ประกอบการรายใหญ่ และการปรับตัวลงต่อเนื่องของดัชนี PMI ภาคการผลิตสู่ระดับ 49 จุด ส่วนในฝั่งจีน ตลาดคาดว่า ผลกระทบจากการระบาดของ COVID-19 ในช่วงที่ผ่านมาจะกดดันให้เศรษฐกิจจีนโดยรวมซบเซาหนักในเดือนพฤศจิกายน โดยยอดค้าปลีก (Retail Sales) อาจหดตัวกว่า -3.9%y/y เป็นต้น อย่างไรก็ดี ตลาดประเมินว่า ข้อมูลเศรษฐกิจจีนดังกล่าวอาจผ่านจุดเลวร้ายสุดไปแล้ว หลังล่าสุดทางการจีนได้ทยอยผ่อนคลายมาตรการควบคุมการระบาด COVID-19 เพิ่มเติม ซึ่งได้ส่งผลให้ ตลาดหุ้นจีนและฮ่องกงปรับตัวขึ้นรุนแรง ส่วนเงินหยวน (CNY) ก็แข็งค่าขึ้นสู่ระดับ 6.97 หยวนต่อดอลลาร์