ราคา Bitcoin วันนี้: ลดลงต่ำกว่า $70,000 ขณะที่เทรดเดอร์จับตาความขัดแย้งอิหร่านและ CPI สหรัฐฯ

ถึงแม้ว่าหุ้นของธนาคารชื่อดังมอร์แกน สแตลลีย์ (NYSE:MS) จะให้ผลตอบแทน 124.5% ในปีที่ผ่านมา แต่หุ้นของมอร์แกนฯ กลับมีอัตราส่วนเปรียบเทียบระหว่างราคาตลาดของหุ้นต่อกำไรสุทธิต่อหุ้น (P/E) อยู่ที่ 14.04 มากกว่าธนาคารคู่แข่งอีกอย้่งเช่นแบงก์ ออฟ อเมริกา (NYSE:BAC) เวลล์ ฟาร์โก (NYSE:WFC) และเจพี มอร์แกน (NYSE:JPM) เพียงเล็กน้อยเท่านั้น

ความเป็นไปได้ที่อัตราดอกเบี้ยจะถูกปรับขึ้นทำให้ในช่วงไม่กี่เดือนที่ผ่านมาหุ้นกลุ่มธนาคารส่วนใหญ่ไม่ชะลอตัวก็ปรับฐานลดลง หากจะให้พูดง่ายๆ ก็คือความเคลื่อนไหวในระยะสั้นของหุ้นกลุ่มธนาคารตอนนี้อยู่ในมือของธนาคารกลางสหรัฐฯ ว่าจะส่งสัญญาณอะไรเพิ่มเติมเกี่ยวกับการปรับขึ้นดอกเบี้ยอีกหรือไม่

แต่สำหรับการเติบโตในระยะยาว ตอนนี้มอร์แกน สแตนลีย์ได้มองภาพตัวเองเป็นผู้นำในธุรกิจการจัดการความมั่งคั่งผ่านเทคโนโลยีที่ทันสมัย ดังนั้นธนาคารชื่อดังแห่งนี้จึงได้ซื้อกิจการของบริษัท ETrade และ Eaton Vance เข้ามา เพื่อหวังว่าจะเป็นกุญแจสำคัญในการพัฒนาและปฏิวัติโลกการเงินให้ขับเคลื่อนด้วยเทคโนโลยีฟินเทคฯ มากขึ้น

ชาร์ลส์ สวาบ (NYSE:SCHW) หนึ่งในบริษัทการลงทุนและการจัดการด้านการเงินที่มีชื่อเสียงที่สุดในโลก มีอัตราส่วนเปรียบเทียบระหว่างราคาตลาดของหุ้นต่อกำไรสุทธิต่อหุ้น (P/E) อยู่ที่ 22.17 ซึ่งหมายความว่าในแง่ของมูลค่า หุ้นของมอร์แกน สแตนลีย์ยังมีพื้นที่ให้เติบโต ที่มา: Investing.com

ที่มา: Investing.com

ในช่วงสามเดือนล่าสุด หุ้นมอร์แกน สแตนลีย์มอบกำไรคืนให้แก่นักลงทุนแล้วประมาณ 19% ซึ่งถือว่าสูงกว่าเมื่อเทียบกับธนาคารอื่นๆ กองทุน ETF iShare U.S. Financials (NYSE:IYF) ยังให้ผลตอบแทนเพียง 4.1% ในขณะที่ธนาคารชื่อดังอื่นๆ อย่างเช่นแบงก์ ออฟ อเมริกา เวลล์ ฟาร์โก เจพี มอร์แกน และซิตี้กรุ๊ป (NYSE:C) ยังให้ผลตอบแทนเพียง 3.7% 6.5% 7.5% และ 0.52% เท่านั้น

สาเหตุที่มอร์แกน สแตนลีย์ทำผลงานได้ดีกว่าธนาคารคู่แข่งเป็นเพราะตลาดลงทุนตอบสนองกับรายงานผลประกอบการในไตรมาสล่าสุดของธนาคาร มอร์แกน สแตนลีย์สามารถเอาชนะตัวเลขคาดการณ์ได้เป็นไตรมาสที่ 5 ติดต่อกัน ที่สำคัญนักลงทุนมีความเชื่อมั่นกับแผนการสร้างธุรกิจการจัดการความมั่งคั่งของมอร์แกน สแตนลีย์มากเป็นพิเศษด้วย

ที่มา: ETrade. Green (red) values indicate amount by which EPS exceeded (missed) expected values.

นอกจากนี้ มอร์แกน สแตนลีย์ยังสามารถเอาชนะตัวเลขคาดการณ์การปันผลกำไรต่อหุ้น (EPS) จากนักวิเคราะห์ได้ ในไตรมาสที่ 2 ปี 2020 EPS ของมอร์แกนฯ มีตัวเลขอยู่ที่ 75.5% และในไตรมาสที่ 4 ปี 2020 ค่า EPS ก็มีตัวเลขอยู่ที่ 42.6%

แต่หากจะให้ผมวิเคราะห์หุ้นของมอร์แกน สแตนลีย์เป็นการส่วนตัว ผมจะยึดหลักการวิเคราะห์โดยอ้างอิงข้อมูลจาก 2 แหล่งใหญ่ๆ หนึ่งคือการจัดอันดับโดยนักวิเคราะห์ในตลาดหุ้นวอลล์สตรีท และระดับราคาเป้าหมายของหุ้นในระยะเวลา 12 เดือน ส่วนข้อมูลอ้างอิงแห่งที่สองคือ การประเมินภาพรวมตลาดที่สะท้อนออกมาจากการซื้อขายในตลาดออปชัน

ภาพรวมจากนักวิเคราะห์วอลล์สตรีทที่มีต่อมอร์แกน สแตนลีย์

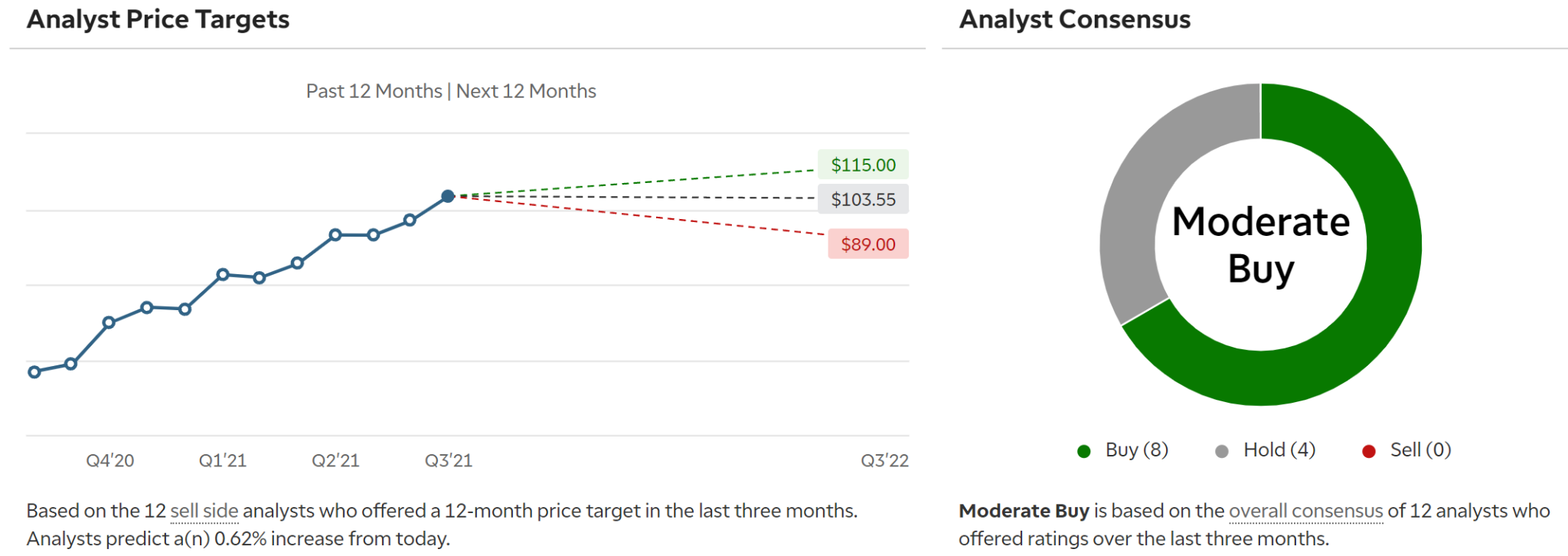

Ameritrade คำนวณข้อมูลมาจากมุมมองของนักวิเคราะห์ในตลาดหุ้นวอลล์สตรีท 12 คนที่มีการจัดอันดับและวางกรอบราคาเป้าหมายของหุ้นภายในระยะเวลา 90 วันล่าสุด จากข้อมูลที่ได้ในตอนนี้พวกเขาประเมินให้หุ้นมอร์แกน สแตนลีย์อยู่ในระดับ “น่าซื้อแบบกลางๆ” 8 คนเห็นว่าเป็นหุ้นน่าซื้อ ในขณะที่อีก 4 คนมองว่าหุ้นของมอร์แกนฯ อยู่ในระดับกลางๆ ระดับราคาเป้าหมายของหุ้นในรอบ 12 เดือนมีตัวเลขอยู่ที่ $103.55 ปรับตัวลดลง 1.5% จากระดับราคาในปัจจุบัน

ที่มา: Ameritrade

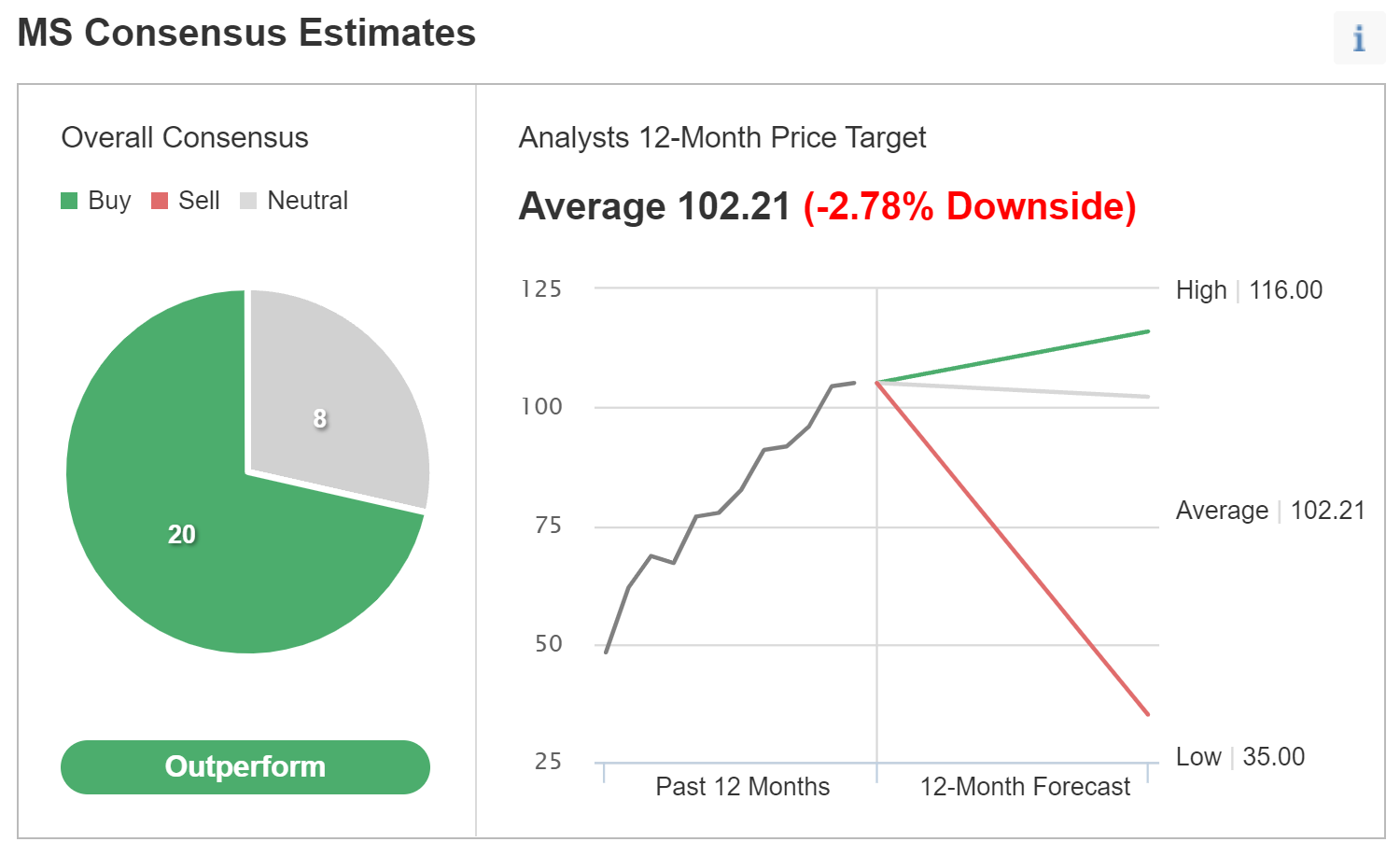

เว็บไซต์ Investing.com อ้างอิงข้อมูลการวิเคราะห์ด้วยตัวแปรเดียวกัน แต่มีจำนวนนักวิเคราะห์มากกว่า ที่นี่อ้างอิงข้อมูลจากนักวิเคราะห์ทั้งหมด 28 คน ข้อมูลที่ได้รับมาระบุว่านักวิเคราะห์ 20 คนลงความเห็นให้หุ้นของมอร์แกน สแตนลีย์เป็นหุ้นน่าซื้อ ในขณะที่ 8 คนประเมินให้เป็นหุ้นระดับกลางๆ ระดับราคาเป้าหมายของหุ้นในระยะเวลา 12 เดือนต่ำกว่าระดับราคาปัจจุบัน 2.78%

ที่มา: Investing.com

ข้อมูลจากนักวิเคราะห์วอลล์สตรีทได้ข้อสรุปว่าพวกเขาเห็นว่าหุ้นของมอร์แกนฯ เป็นหุ้นน่าซื้อ แต่ระดับราคาของหุ้นในปัจจุบันสูงกว่าระดับราคาเป้าหมายในรอบ 12 เดือน หมายความว่าราคาหุ้นของมอร์แกนฯ ปรับตัวขึ้นเร็วกว่าที่จะกลับลงไปยังระดับราคาเป้าหมายของนักวิเคราะห์ การให้คะแนนเช่นนี้อาจแสดงถึงมุมมองระยะยาวในแนวโน้มของบริษัท (ที่เกิน 12 เดือนขึ้นไป) การมีเป้าหมายราคาที่เป็นข้อสรุปตรงกันของนักวิเคราะห์เป็นตัวบ่งบอกว่าแนวโน้มการเติบโตในอีก 12 เดือนข้างหน้านั้นถูกกำหนดราคาในหุ้นเรียบร้อยแล้ว

ภาพรวมตลาดที่มีนัยสำคัญที่มีต่อหุ้นมอร์แกน สแตนลีย์

ในส่วนนี้ผมได้อ้างอิงข้อมูลมาจากการคำนวณ call และ put option ที่ระดับราคา strike price ซึ่งทั้งหมดนี้จะหมดอายุสัญญาลงในวันที่ 21 มกราคมปี 2022 การใช้วิธีคำนวณแบบนี้จะทำให้ผมได้ภาพรวมตลาดในกรอบระยะเวลา 3.8 เดือนนับจากตอนนี้ไปจนถึงวันหมดอายุของสัญญา นอกจากนี้ผมยังได้ใช้วิธีเดียวกันคำนวณกับสัญญาออปชันที่จะหมดอายุในวันที่ 17 มิถุนายนปี 2022 ด้วย

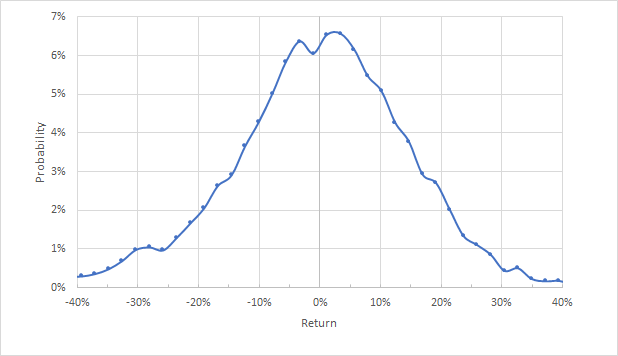

ที่มา: Author’s calculations using options quotes from ETrade

ภาพรวมตลาดตั้งแต่ตอนนี้ไปจนถึงวันที่ 21 มกราคม 2022 โดยรวมอยู่ในระดับที่ค่อนข้างสมมาตร ความเป็นไปได้สูงสุดที่จะได้กำไรกลับคืนมาจากช่วงนี้คือ 3% ค่าความผันผวนโดยเฉลี่ยรายปีมีตัวเลขอยู่ที่ 31% ซึ่งถือเป็นระดับความผันผวนที่ใกล้เคียงกับตัวเลขที่ผมคำนวณให้กับหุ้นเจพีมอร์แกนเมื่อสัปดาห์ที่แล้ว (29%)

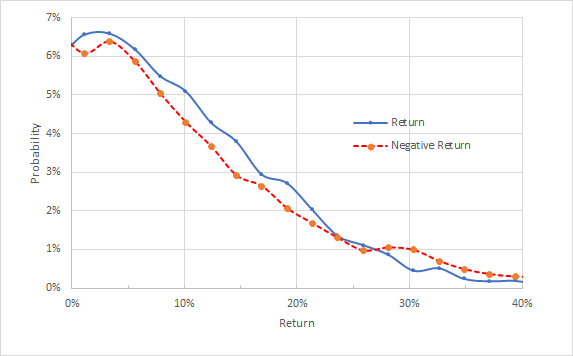

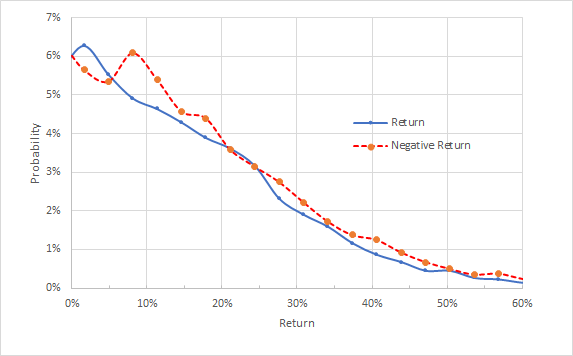

เพื่อให้ง่ายต่อการเปรียบเทียบตรงๆ กับความเป็นไปได้ว่าจะได้กำไรกลับมาเป็นบวกหรือลบ ผมจึงได้ลองกลับด้านของกราฟตามที่เห็นในรูปด้านล่างนี้

ที่มา: Author’s calculations using options quotes from ETrade. The negative return side of the distribution has been rotated about the vertical axis.

เมื่อกลับด้านแล้ว จะเห็นความเป็นไปได้ว่ามีโอกาสที่จะได้กำไรกลับมาเป็นบวกมากกว่าเป็นลบ เพราะเส้นสีน้ำเงินซึ่งเป็นกำไรด้านบวก อยู่สูงกว่าเส้นสีแดง นี่คือสัญญาณบ่งบอกว่าภาพรวมในระยะสั้น หุ้นมอร์แกน สแตนลีย์ยังมีโอกาสปรับตัวขึ้นต่อได้

ในทางทฤษฎี เราคาดการณ์ว่าการวิเคราะห์ภาพรวมตลาดด้วยวิธีนี้จะแสดงความเป็นไปได้ของการได้ผลกำไรเป็นลบมากกว่า เนื่องจากการหลีกเลี่ยงความเสี่ยงของนักลงทุนที่ไม่ต้องการจะจ่ายให้กับการทำพุทออปชั่นมากเกินไป ยิ่งไปกว่านั้นโอกาสที่จะได้ผลตอบแทนเป็นลบยังมีสูงกว่าการได้ผลกำไรเป็นบวก เพราะการจ่ายเงินปันผลในอีกทางหนึ่งถือเป็นการชะลอขาขึ้นของราคาหุ้น

ด้วยวิธีเดียวกัน แต่เปลี่ยนตัวแปรเป็นภาพรวมตลาดในช่วง 8-6 เดือน (หมดอายุสัญญาในวันที่ 17 มิถุนายน 2022) จะเห็นว่ามีแนวโน้มที่จะได้ผลตอบแทนเป็นลบมากกว่าได้ผลตอบแทนเป็นบวก (เส้นประสีแดง ยืนเหนือเส้นสีน้ำเงิน) เมื่อนำภาพรวมระยะสั้นที่ได้มาก่อนหน้านี้ มาคำนวณร่วมกันภาพประกาอบในระยะกลางด้านล่าง ผมจึงตีความว่าภาพรวมของราคาหุ้นมอร์แกน สแตนลีย์ในระยะเวลา 8.6 เดือนนี้มีโอกาสที่ราคาหุ้นจะวิ่งแบบกลางๆ (ค่าความผันผวนรายปีมีเปอร์เซ็นต์อยู่ที่ 32%)

ที่มา: Author’s calculations using options quotes from ETrade. The negative return side of the distribution has been rotated about the vertical axis.

ดังนั้นจากปัจจุบันไปจนถึงช่วงต้นปี 2022 ภาพรวมของหุ้นมอร์แกน สแตนลีย์ยังมีแนวโน้มที่จะปรับตัวขึ้น โดยมีค่าความผันผวนอยู่ในระดับกลางๆ แต่หากมองไปที่ช่วงกลางปี 2022 ภาพรวมจะเปลี่ยนเป็นกลาง ในขณะที่ระดับความผันผวนนั้นอยู่ใกล้เคียงกับระดับราคาในปัจจุบัน

โดยสรุปแล้ว

ขาขึ้นเมื่อเร็วๆ นี้ของหุ้นมอร์แกน สแตนลีย์ เป็นการตอบสนองของตลาด ที่มีต่อการดำเนินงานตามแผนอันรวดเร็วของธนาคารในการขยายธุรกิจ จึงทำให้ได้เห็นภาพราคาหุ้นอยู่สูงกว่าระดับราคาเป้าหมายจากนักวิเคราะห์จากวอลล์สตรีท ที่ยังประเมินให้หุ้นมอร์แกนฯ เป็นแนวโน้มขาขึ้น

ภาพรวมของหุ้นมอร์แกนฯ ในช่วงต้นปี 2022 ยังสามารถวิ่งอยู่ในแนวโน้มขาขึ้น แม้ว่าในช่วงกลางปีจะมีโอกาสชะลอตัวก็ตาม ส่วนค่าความผันผวนจะยังคงเป็นกลางเช่นนี้ต่อไปเรื่อยๆ ภาพรวมที่เป็นกลางค่อนไปในทางบวก ส่วนตัวแล้วผมจึงยังเชื่อมั่นว่าหุ้นมอร์แกน สแตนลีย์ยังมีโอกาสปรับตัวขึ้นได้ แม้ว่าอาจจะต้องชะลอตัวในช่วงกลางปี 2022 ก็ตาม