สหรัฐฯ อนุญาตให้ซื้อน้ำมันรัสเซียที่อยู่ในทะเลแล้ว ท่ามกลางสงครามอิหร่าน

ก่อนหน้าที่วันศุกร์ที่ 10 มิถุนายนจะมาถึง เราทุกคนต่างคิดว่าดัชนีรราคาผู้บริโภค (CPI) จะปรับตัวลดลง เพราะเราเชื่อว่าได้ผ่านจุดสูงสุดของตัวเลขเงินเฟ้อหรือ "Peak CPI" มาแล้ว แต่แล้ว สิ่งที่ไม่อยากจะให้เกิดก็ได้เกิดขึ้น เมื่อรายงานตัวเลขของวันศุกร์ระบุว่า CPI ในเดือนพฤษภาคมแบบปีต่อปีออกมาอยู่ที่ 8.6% ซึ่ง สูงกว่าตัวเลข 8.3% ของเมษายน ที่ย่อลงมาจาก 8.5% ของเดือนมีนาคมเสียอีก

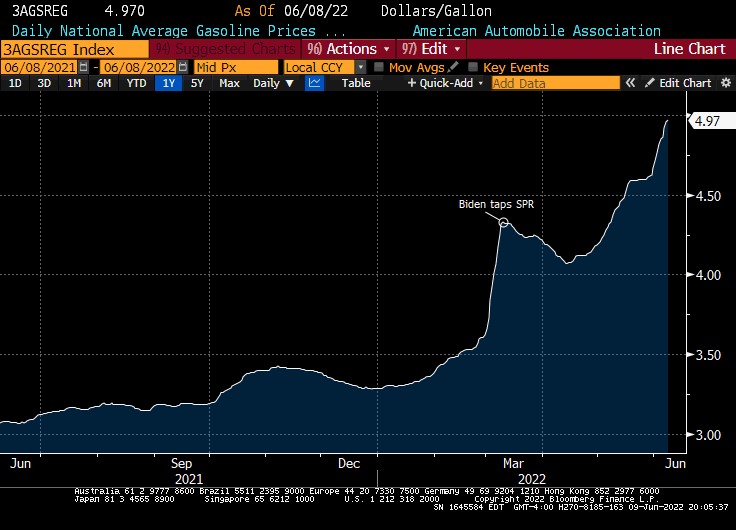

เห็นได้ชัดว่าแรงผลักดันมากมายที่ก่อให้เกิดจุดสูงสุดใหม่นั้นมาจากราคาน้ำมันที่พุ่งสูงขึ้นอย่างต่อเนื่อง และยังคงเพิ่มขึ้นอย่างต่อเนื่องหลังจากหยุดชะลอตัวชั่วคราว เพราะการงัดเอาน้ำมันจากคลังสำรองเชิงยุทธศาสตร์ของไบเดนออกมาใช้ นอกจากนี้ ฝ่ายบริหารประกาศเมื่อวันศุกร์ที่ผ่านมาว่าได้ “ขอความร่วมมือ” จากภาคอุตสาหกรรมให้โรงกลั่นน้ำมันช่วยเพิ่มกำลังการผลิต

หมายเหตุ: ราคาน้ำมันเบนซินปรับตัวลดลงทันทีหลังจากที่มีการประกาศ ซึ่งแสดงให้เห็นว่ามีเทรดเดอร์จำนวนมากที่ไม่ทราบว่าการสร้างโรงกลั่นใหม่เป็นกระบวนการที่ยาวนานกว่าทศวรรษ ซึ่งไม่มีการดำเนินการในสหรัฐฯ มาตั้งแต่ปี 1972 ตลาดน้ำมันดิบก็ปรับตัวลดลงในทันทีเช่นกัน ซึ่งก็แสดงให้เห็นว่ามีเทรดเดอร์จำนวนมากที่ไม่ทราบว่าปริมาณการกลั่นที่เพิ่มขึ้น จะทำให้ความต้องการน้ำมันดิบเพิ่มขึ้น หรือบางทีการซื้อขายนี้ทำโดยบอทโง่ ๆ ที่ตีความว่าข่าวนี้เป็นข่าวร้าย (เป็นการคาดเดาของผมล้วนๆ )

กลับมาที่ดัชนีราคาผู้บริโภคกันต่อ นอกจากตัวเลข CPI ที่ปรับตัวสูงขึ้นแล้ว ดัชนีราคาผู้บริโภคพื้นฐาน (Core CPI) ก็ปรับตัวขึ้นสูงกว่าที่ตลาดคาดการณ์เอาไว้เช่นกัน การที่ทั้งคู่ย่อตัวลงมาจากจุดสูงสุดก่อนหน้านี้ แสดงให้เห็นว่าไม่เกี่ยวกับความเคลื่อนไหวของราคาน้ำมันเบนซินทั้งหมด

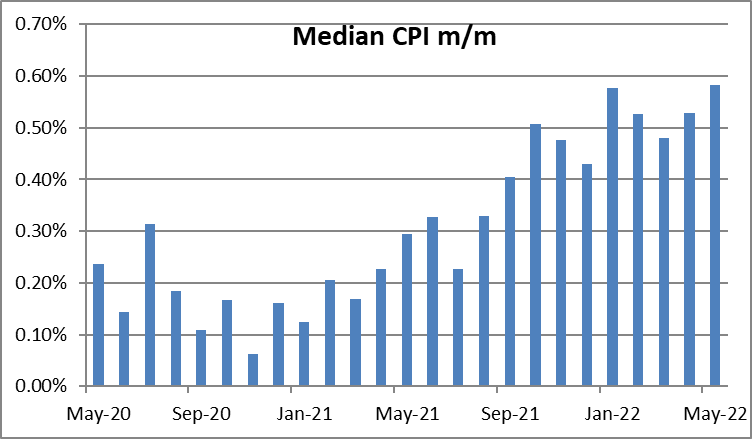

สิ่งที่ตลาดลงทุนเริ่มเป็นกังวลก็คือการนำเอาลักษณะการปรับขึ้นของตัวเลข CPI ในช่วงเวลาเดียวกันนี้ไปเปรียบกับตัวเลขในเดือนพฤษภาคมและมิถุนายน 2021 เมื่อปีที่แล้ว ดัชนี CPI พื้นฐานสามารถปรับตัวขึ้นในเดือนกรกฎาคม สิงหาคม และกันยายน ได้อย่างไม่ยากเย็น นอกจากนี้ มาตรมาตรวัดอย่างเช่นMedian CPI ยังคงปรับตัวสูงขึ้น แสดงให้เห็นว่าสิ่งที่ภาครัฐกำลังพยายามสร้างแรงกดดันต่อ CPI ยังไม่สามารถกดราคาให้ต่ำลงมาได้

ข้อมูลแสดงให้เห็นความต่อเนื่องของแนวโน้มเงินเฟ้อล่าสุด จากรูปนี้จะเห็นว่าอัตราเงินเฟ้อมีลักษณะการวิ่งที่ปรับตัวขึ้น พักฐาน และขึ้นต่อ พฤติกรรมการเติบโตของเงินเฟ้อเช่นนี้เริ่มกระทบกับตะกร้าการบริโภคของคนส่วนใหญ่มาสักพักหนึ่งแล้ว กล่าวอีกนัยหนึ่งเราทุกคนต่างก็ก็กำลังจนลง

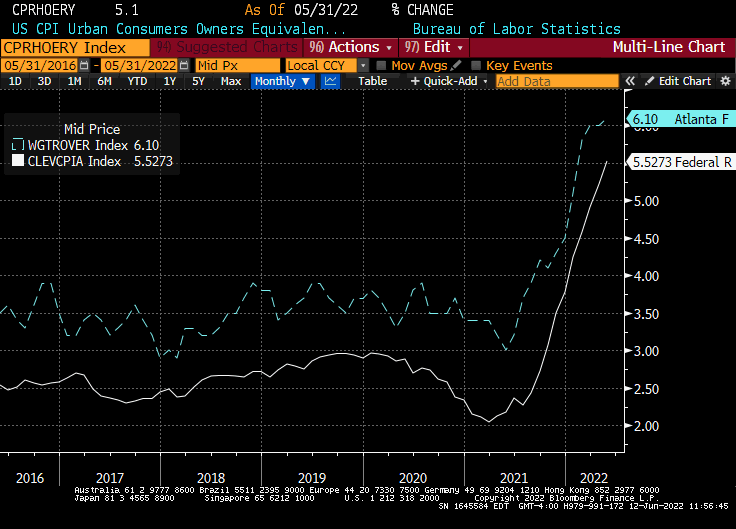

แต่ข่าวดี (หรือเปล่า) ก็คือ ค่าแรงของชาวอเมริกันกำลังปรับตัวขึ้น ซึ่งหมายความว่าต้นทุนค่าครองชีพที่กำลังเพิ่มขึ้นตาม แม้ราคาอาหารและพลังงานที่พุ่งสูงขึ้นเหมือนว่าจะไม่ส่งผ่านมาโดยตรง แต่การเพิ่มขึ้นของอัตราเงินเฟ้อกำลังปรากฎขึ้นในการขึ้นค่าแรง นั่นเป็นสิ่งที่ดีในระยะสั้น เพราะถึงคุณเป็นหนึ่งในผู้ที่ได้รับค่าจ้างเพิ่มขึ้น แต่การที่จะก้าวขึ้นจากชนชั้นกลางไปเป็นชนชั้นที่สูงขึ้นก็จะทำได้ยากขึ้น

กราฟในรูปต่อไปนี้แสดงการเรียบเทียบระหว่างเส้นประคือเส้น Atlanta Fed Wage Growth Tracker และเส้นสีขาวคือค่า Median CPI

โดยธรรมชาติแล้ว เมื่อภาวะเศรษฐกิจถดถอยมาถึง และแรงงานที่ว่างงานอยู่ในเป็นจำนวนมาก บริษัทก็จะไม่จ้างคนที่ว่างงานเหล่านั้นเข้ามาเพิ่ม และแน่นอนว่านั่นคือภาวะการถดถอยที่กำลังจะเกิดขึ้น

ภาพในอุดมคติที่ทุกประเทศอยากได้คือการว่างงานที่อยู่ในระดับต่ำและเศรษฐกิจยังคงเติบโต และมันคงจะเป็นเรื่องที่ดีหากราคาน้ำมันที่เพิ่มเป็นสองเท่าและอัตราดอกเบี้ยที่พุ่งสูงขึ้นไม่ก่อให้เกิดภาวะเศรษฐกิจถดถอย เป็นที่ทราบกันดีตามตำราอยู่แล้วว่าน้ำมันแพงและเงินเฟ้อเป็นสาเหตุให้เศรษฐกิจหดตัว แต่เราทุกคนต่างก็ไม่เคยเจอเหตุการณ์นั้นเกิดขึ้นกับตัวจริงๆ เพราะครั้งสุดท้ายที่เกิดวิกฤษเศรษฐกิจรุนแรงขนาดนั้นต้องย้อนกลับไปถึงช่วงปี 1970-1980

สิ่งที่นักลงทุนต้องรู้ก็คือภาวะเศรษฐกิจถดถอยไม่ใช่วิธีรักษาภาวะเงินเฟ้อ เพียงแค่มองย้อนกลับไปที่ปี 1970 เพื่อดูตัวอย่างความขัดแย้ง ตอนนั้นธนาคารกลางต้องทำสัญญาจัดหาเงินเพื่อเสริมสภาพคล่อง เทียบกับตอนนี้ เฟดพยายามที่จะชะลออัตราเงินเฟ้อโดยการปรับอัตราดอกเบี้ย ในขณะที่ไม่ได้จำกัดเงินสำรอง นับเป็นครั้งแรกนับตั้งแต่การมาถึงของธนาคารกลางสมัยใหม่

จริงอยู่ว่าตอนนี้ดูเหมือนไม่ใช่เวลาที่ดีสำหรับการทดลอง แต่เมื่อคุณไม่รู้ว่ากำลังทำอะไรอยู่ ทุกวันมันก็คือการทดลอง

ทฤษฎีสมรู้ร่วมคิดเรื่องเงินเฟ้อชอบที่จะชี้ให้เห็นว่ารัฐบาลได้ทำการเปลี่ยนแปลงการคำนวณ CPI ในช่วงต้นทศวรรษ 1980 แต่อัตราเงินเฟ้อก็สูยังงกว่าที่รัฐบาลพูดเอาไว้มาก และเป็นความจริงที่สำนักสถิติแรงงาน (BLS) ได้เปลี่ยนตัวเลข CPI ในช่วงหลายปีที่ผ่านมา และได้ทำการเปลี่ยนแปลงวิธีการคำนวณครั้งใหญ่ในช่วงต้นทศวรรษ 1980

การเปลี่ยนแปลงเหล่านี้โดยส่วนใหญ่มีการเปลี่ยนสูตรเพื่อพัฒนาความแม่นยำมาอยู่ตลอด และการเปลี่ยนแปลงในปี 1983 ก็ได้แก้ไขปัญหาสำคัญบางอย่างเกี่ยวกับ CPI โดยเฉพาะอย่างยิ่ง ก่อนการเปลี่ยนแปลงดอกเบี้ยจำนอง ที่ถูกนำมาเป็นองค์ประกอบหลักของต้นทุนที่อยู่อาศัย ราคาที่อยู่อาศัยเป็นทั้งผลดีด้านการลงทุนและการบริโภค การทำเช่นนี้หมายความว่าเมื่อเฟดปรับ CPI ให้คำนวณด้วยตัวเลขอ้างอิงที่มากขึ้น ตัวเลข CPI ก็จะขึ้นโดยอัตโนมัติ (เพราะรวมอัตราดอกเบี้ยด้วย!) และเมื่อเฟดผ่อนคลายนโยบายการเงิน CPI ก็จะลงตาม

เรารู้เรื่องนี้แล้ว เห็นได้ชัดว่าตั้งแต่ปี 1970 และการแก้ไขวิธีการดังกล่าวในปี 1983 เป็นผลมาจากกระบวนการวิจัยและวิเคราะห์ที่ใช้เวลานานนับทศวรรษ แต่ก็ไม่ได้หมายความว่าอัตราเงินเฟ้อในปัจจุบันไม่สามารถเทียบได้โดยตรงกับวิธีการคำนวณอัตราเงินเฟ้อในช่วงปลายยุค 70ถึงต้นยุค 80

ในบทความเมื่อสัปดาห์ที่แล้วของ Marijn Bolhuis, Judd Cramer และ Larry Summers ใช้วิธีการคำนวณเงินเฟ้อของวันนี้เทียบกับการคำนวณเงินเฟ้อในอดีต เพื่อดูว่าเรากำลังอยู่ตรงไหนในวัฐจักรของวิกฤตเงินเฟ้อระลอกนี้ ในความเห็นของผม บทความของพวกเขาเป็นอะที่อ่านง่าย และคุ้มค่าเวลา ซึ่งผมสรุปใจความสั้นๆ ได้ดังนี้

1.) อัตราเงินเฟ้อในช่วงปี 1980 ไม่สูงอย่างที่เราคิดในขณะนั้น

2.) แต่นั่นหมายความว่าเราเข้าใกล้ระดับเงินเฟ้อสูงสุดเหล่านั้นมากกว่าที่เราคิด เมื่อเปรียบเทียบ CPI ในอดีตกับ CPI ในวันนี้

3.) ยิ่งกว่านั้น อัตราเงินเฟ้อในวันนี้มีแนวโน้มที่จะอยู่กับพวกเรายาวนานขึ้น เพราะมาตรวัดความสามารถในการอุปโภคบริโภคคำนวณรวมเอาอสังหาริมทรัพย์บางรายการ (อย่างเช่นที่อยู่อาศัย) เข้ามาคำนวณร่วม ซึ่งสัดส่วนของสินทรัพย์เหล่านั้นมีมากกว่าสิ่งของที่ซื้อมาใช้ไปเช่น อาหารและเครื่องแต่งกาย เป็นต้น

ข้อสรุปแบบรวมๆ ของบทความเหล่านี้คืออัตราดอกเบี้ยที่แท้จริงจะต้องสูงกว่าที่ตลาดคาดไว้ในปัจจุบัน สูงกว่าที่ธนาคารกลางสหรัฐเคยพูดมาไม่ว่าจะเป็นในเวทีไหน (ต้องสูงกว่า 2.75% ที่ประเมินเอาไว้แน่) และเราจะต้องอยู่กับคำโกหกนี้ไปอีกนาน นี่เป็นข่าวร้ายสำหรับตลาดหุ้นและพันธบัตร ซึ่งในบทความไม่ได้เขียนระบุถึง แต่จากเหตุการณ์ขาลงในทุกตลาดสินทรัพย์หลังจากทราบ CPI ของเดือนพฤษภาคม แน่นอนว่าเราทุกคนต้องสัมผัสได้ว่าเวลานี้เป็นข่าวร้ายสำหรับพวกเราทุกคน

เหตุการณ์ภาวะเงินเฟ้อทั้งหมดนี้ดูเหมือนจะเป็นหนึ่งในหนังเศรษฐกิจเก่าๆ ที่ฉายซ้ำวนไปวนมา รัฐบาลของประเทศมหาอำนาจอยากได้อะไร ก็สร้างสถานการณ์ที่เอื้อให้กับการกู้ยืมขนานใหญ่เกิดขึ้นมา และคนที่ใช้หนี้แทนความโลภของคนกลุ่มหนึ่งกลับเป็นพวกเราทั้งหมด ที่ยังต้องทนอยู่ในสภาวะเงินเฟ้อนี้เป็นอีกนานพอตัวเลยทีเดียว